ТОР 5 статей:

Методические подходы к анализу финансового состояния предприятия

Проблема периодизации русской литературы ХХ века. Краткая характеристика второй половины ХХ века

Характеристика шлифовальных кругов и ее маркировка

Служебные части речи. Предлог. Союз. Частицы

КАТЕГОРИИ:

- Археология

- Архитектура

- Астрономия

- Аудит

- Биология

- Ботаника

- Бухгалтерский учёт

- Войное дело

- Генетика

- География

- Геология

- Дизайн

- Искусство

- История

- Кино

- Кулинария

- Культура

- Литература

- Математика

- Медицина

- Металлургия

- Мифология

- Музыка

- Психология

- Религия

- Спорт

- Строительство

- Техника

- Транспорт

- Туризм

- Усадьба

- Физика

- Фотография

- Химия

- Экология

- Электричество

- Электроника

- Энергетика

Экономия производственных ресурсов

| Показатели | Расчетные формулы | Условные обозначения |

| 1. Сокращение затрат на материалы (ΔSм) | ΔSм=(Mеб-Mепр)×Nпр | Меб, Мепр - затраты на материалы в расчете на учетную еденицу продукции по базовому и проектируемому вариантам; |

| 2. Экономия на амортизационных отчисления (ΔSa) |

| Nб, Nпр - объем продукции по базовому и проектируемому вариантам, уч. ед.; Sаб, Sапр - затратры на амортизацию по базовому и проектируемому вариантам в расчете на учетную единицу продукции; |

| 3. Сокращение затрат на заработную плату (ΔL) |

| tб, tпр - норма штучного времени в базовом и проектируемом вариантах; Lчб, Lчпр - часовая тарифная ставка (сумма тарифных ставок бригады); Д - процент доплат и дополнительной заработной платы по отношению к прямой зарплате; Нсоц -процент отчислений на социальные нужды; |

| 4. Снижение себестоимости продукции (ΔS) ΔS=(Sеб | Sепр)×Nпр Sеб, Sепр | себестоимость учетной единицы по базовому и проектируемому вариантам |

После анализа производственных показателей проводится оценка по финансовым критериям. Если инновационные мероприятия требуют существенных капиталовложений, в особенности если требуются заемные средства, то целесообразно выделять эту группу показателей и связанных с их обеспечением мероприятий в инвестиционной проект. В остальных случаях можно ограничиться расчетом отдельных финансовых показателей, таких, как прибыль и срок окупаемости капиталовложений.

Методология и методы оценки эффективности инвестиций независимо от форм собственности определены «Методическими рекомендациями по оценке инвестиционных проектов и их отбору для финансирования» утвержденными Госстроем, Министерством экономики РФ, Министерством финансов и Госкомпромом РФ 31 марта 1994 г.

В процессе оценки эффективности реальных инвестиций сравниваются поступающие денежные средства (потоки) от реализации мероприятий с производственными денежными затратами. Для упрощения оценки экономической эффективности очень часто предполагается, что необходимая норма прибыли задана и одинакова для всех инвестиционных мероприятий и, кроме того, каждое из них имеет одинаковую степень риска.

Основными этапами оценки эффективности реальных инвестиций являются:

Выбор направления и объекта инвестиционных вложений.

Расчет денежных потоков, которые обеспечивают реализацию инвестиционного мероприятия.

Оценка ожидаемых денежных потоков в результате осуществления мероприятия.

Выбор оптимального варианта по соответствующим критериям.

Периодическая переоценка инвестиционных мероприятий после их принятия.

При определении денежных потоков (притоков и оттоков) учитывается фактор времени. Финансовые ресурсы, материальной основой которых являются деньги, имеют временную ценность. Это проявляется в двух аспектах. Во-первых, денежные средства в данный момент времени и через определенный его промежуток при одинаковой номинальной стоимости будут иметь разную покупательную способность. При высоком уровне инфляции денежные средства, не вложенные в инвестиционные проекты или на хранение в банк, обесцениваются. Во-вторых, денежные средства, обращаясь как капитал, приносят их владельцам доход. Отношение дохода, полученного за определенный период (чаще всего за год) к величине вложенных средств называется процентной ставкой. Поэтому величина будущих поступлений должна приводиться к моменту вложения средств (текущему моменту) путем их уменьшения на сумму дохода, нарастающего за определенный срок по правилам исчисления сложных процентов.

Процесс приведения стоимости будущих поступлений к конкретному моменту времени называется дисконтированием, а величина, найденная таким образом, называется приведенной дисконтированной стоимостью.

Для определения наращенной стоимости может быть использована формула

где К - размер вложения средств к концу t-го периода времени с момента вклада первоначальной суммы; Кt - текущая оценка вложенных средств; i - коэффициент дисконтирования (норма доходности или процентная ставка); t - число лет.

Для определения дисконтированной стоимости вычисляется обратная величина:

Величина процентной ставки, по которой производится дисконтирование, и современная (приведенная) величина находятся в обратной зависимости, т.е. чем выше процентная ставка, тем меньше современная величина при прочих равных условиях. В такой же обратной зависимости находятся современная величина и срок платежа. С увеличением срока платежа современная величина становится все меньше.

Процентная ставка, по которой производится дисконтирование («ставка сравнения», «барьерный коэффициент»), отражает ожидаемый усредненный уровень ссудного процента на финансовом рынке. Чаще всего величина процентной ставки ориентирована на доходность по безрисковым вложениям, например по краткосрочным государственным ценным бумагам.

На практике обычно используются таблицы с заранее исчисленными значениями дисконтных множителей  в зависимости от числа периодов и ставки процента.

в зависимости от числа периодов и ставки процента.

К показателям, с помощью которых оценивается эффективность инвестиций, относятся чистый приведенный доход (ЧПД), срок окупаемости (Ток) и внутренняя норма доходности инвестиций.

Величина чистого приведенного дохода определяется как разница между текущей стоимостью денежных притоков и текущей стоимостью денежных оттоков.

При разовых инвестициях ЧПД определяется следующим образом:

где Pt - годовые денежные поступления в течение n лет; Кс - стартовые инвестиции.

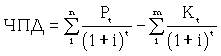

Если предлагается последовательное инвестирование в течение нескольких (m) лет, то расчет проводится по формуле

Инвестиционное мероприятие считается эффективным, если величина ЧПД > 0.

Период окупаемости - это время, в течение которого прогнозируемые поступления денежных средств превысят сумму инвестиций.

Если не учитывать фактор времени, т.е. считать, что равные суммы дохода, получаемые в разное время, являются равноценными, то этот показатель можно определить следующим образом:

где К - размер инвестиций; Pt - ежегодный чистый доход.

С учетом фактора времени под сроком окупаемости понимается продолжительность периода, в течение которого сумма чистых доходов, дисконтированных на момент завершения инвестиций, равна сумме инвестиций:

Внутренней нормой доходности считается ставка дисконтирования, использование которой обеспечивает равенство текущей стоимости ожидаемых денежных оттоков и текущей стоимости ожидаемых денежных притоков. Этот показатель характеризует максимально допустимый уровень расходов, превышение которого делает проект убыточным.

Различные варианты оценки инвестиционных мероприятий с использованием рассмотренных показателей приведены в условных примерах 1-4.

Пример 1. Предприятие рассматривает инвестиционный проект по приобретению сложного многооперационного технологического оборудования.

Стоимость оборудования - 1,0 млн. руб. Срок эксплуатации - 5 лет. Износ начисляется по методу линейной амортизации, т.е. 20% годовых. Суммы, вырученные от продажи оборудования, в конце срока эксплуатации покрывают расходы по демонтажу. Выручка от реализации по годам прогнозируется в следующих объемах (тыс. руб.): 900; 1000; 1200; 1150; 900. Текущие расходы по годам: в первый год эксплуатации - 400 тыс. руб., ежегодно эксплуатационные расходы увеличиваются на 4%. Ставка налога на прибыль - 35%. «Цена» авансированного капитала составляет 14%. Стартовые инвестиции производятся без внешних источников финансирования, т.е. за счет собственных средств. Исходные данные для расчета могут быть представлены в табл. 7.4.

Таблица 7.4

Не нашли, что искали? Воспользуйтесь поиском: