ТОР 5 статей:

Методические подходы к анализу финансового состояния предприятия

Проблема периодизации русской литературы ХХ века. Краткая характеристика второй половины ХХ века

Характеристика шлифовальных кругов и ее маркировка

Служебные части речи. Предлог. Союз. Частицы

КАТЕГОРИИ:

- Археология

- Архитектура

- Астрономия

- Аудит

- Биология

- Ботаника

- Бухгалтерский учёт

- Войное дело

- Генетика

- География

- Геология

- Дизайн

- Искусство

- История

- Кино

- Кулинария

- Культура

- Литература

- Математика

- Медицина

- Металлургия

- Мифология

- Музыка

- Психология

- Религия

- Спорт

- Строительство

- Техника

- Транспорт

- Туризм

- Усадьба

- Физика

- Фотография

- Химия

- Экология

- Электричество

- Электроника

- Энергетика

В соответствии с методикой, утвержденной Росстрахнадзором

Данная методика применяется при следующих условиях:

1) существует статистика или какая-то другая информация по рассматриваемому виду страхования, что позволяет оценить следующие величины:

q – вероятность наступления страхового случая по одному договору страхования;

– средняя страховая сумма по одному договору;

– средняя страховая сумма по одному договору;

– среднее возмещение по одному договору, при наступлении страхового случая.

– среднее возмещение по одному договору, при наступлении страхового случая.

2) предполагается, что не будет опустошительных событий, когда одно событие влечет за собой несколько страховых случаев;

3) расчет тарифов производится при заранее известном количестве договоров, которые предполагается заключить со страхователями.

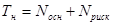

Нетто-ставка состоит из двух частей: основной части ( ) и рисковой надбавки (

) и рисковой надбавки ( )

)

. (2.8)

. (2.8)

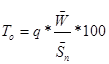

Основой расчета основной части нетто-ставки является убыточность страховой суммы, которая зависит от вероятности наступления страхового случая и коэффициента тяжести ущерба:

. (2.9)

. (2.9)

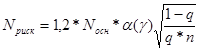

Рисковая надбавка вводится для того, чтобы учесть неблагоприятные колебания показателя убыточности страховой суммы. Ее можно определить двумя способами. Наиболее сложным является вычисление с помощью среднеквадратического отклонения.

При отсутствии данных о среднеквадратическом отклонении страхового возмещения рисковая надбавка определяется следующим образом:

, (2.10)

, (2.10)

где α – коэффициент, который зависит от гарантии безопасности  . Его значение берется из табл.2.1.

. Его значение берется из табл.2.1.

Таблица 2.1

Значения коэффициента α, зависящего от гарантии безопасности

– гарантия безопасности – гарантия безопасности

| 0,84 | 0,90 | 0,95 | 0,98 | 0,9986 |

| α – вероятность непревышения возмещений над собранными взносами | 1,0 | 1,3 | 1,645 | 2,0 | 3,0 |

Брутто-ставка рассчитывается по формуле:

, (2.11)

, (2.11)

где H – доля нагрузки, %.

Задачи для решения

2.1. Рассчитать относительные показатели по страховой компании, исходя из следующих данных:

1) число застрахованных объектов – 2100;

2) число страховых событий – 86;

3) число пострадавших объектов – 104;

4) страховая сумма всех застрахованных объектов – 3150 млн.руб.;

5) страховая сумма пострадавших объектов – 124,8 млн.руб.;

6) страховое возмещение – 42,64 млн.руб.;

7) страховая премия – 47,25 млн.руб.

Необходимо определить:

1) коэффициент ущербности;

2) коэффициент кумуляции риска;

3) вероятность наступления страхового случая;

4) коэффициент тяжести ущерба, вызванного страховым случаем;

5) убыточность страховой суммы.

2.2. Рассчитать для двух регионов частоту страховых событий, убыточность страховой суммы и опустошительность страхового события. Выбрать наиболее убыточный регион по следующим показателям:

Таблица 2.2

Исходные данные

| № п/п | Показатели | Регион №1 | Регион №2 |

| число застрахованных объектов число пострадавших объектов страховая сумма число страховых случаев страховое возмещение | 20 000 | 13 000 |

2.3. Рассчитать нетто- и брутто-ставки по страхованию транспортных средств согласно методике Росстрахнадзора, исходя из следующих данных:

1) вероятность наступления страхового случая – 0,04;

2) средняя страховая сумма – 120 тыс.руб.;

3) среднее страховое возмещение – 65 тыс.руб.;

4) количество заключенных договоров – 1400;

5) доля нагрузки в структуре тарифа – 20%;

6) гарантия безопасности - 0,98.

2.4. Рассчитать брутто-ставку по страхованию груза, если:

1) вероятность наступления страхового случая 0,004;

2) средняя страховая сумма 60 000 руб.;

3) страховое возмещение 30 000 руб.;

4) количество договоров страхования 100;

5) вероятность непревышения возможных возмещений над собранными взносами (гамма) равна 0,95;

6) доля нагрузки в структуре тарифа 20%.

2.5. Рассчитать брутто-ставку по страхованию груза, если:

1) вероятность наступления страхового случая 0,005;

2) средняя страховая сумма 70 000 руб.;

3) страховое возмещение 40 000 руб.;

4) количество договоров страхования 120;

5) вероятность непревышения возможных возмещений над собранными взносами (гамма) равна 0,84;

6) доля нагрузки в структуре тарифа 30%.

2.6. Рассчитать брутто-ставку по страхованию груза, если:

1) вероятность наступления страхового случая 0,05;

2) средняя страховая сумма 45 000 руб.;

3) страховое возмещение 8 500 руб.;

4) количество договоров страхования 300;

5) вероятность непревышения возможных возмещений над собранными взносами (гамма) равна 0,95;

6) расходы на ведение дела – 20%;

7) уровень прибыли в составе брутто-ставки, планируемый страховой компанией – 5%;

8) уровень расходов на превентивные мероприятия в составе брутто-ставки – 5%.

2.7. Рассчитать брутто-ставку по страхованию груза, если:

1) вероятность наступления страхового случая 0,04;

2) средняя страховая сумма 85 000 руб.;

3) страховое возмещение 20 000 руб.;

4) количество договоров страхования 500;

5) вероятность непревышения возможных возмещений над собранными взносами (гамма) равна 0,84;

6) расходы на ведение дела – 25%;

7) уровень прибыли и расходов на превентивные мероприятия в составе брутто-ставки по 5%.

2.8. Страховщик проводит страхование от несчастных случаев:

1) вероятность наступления страхового случая – 0,05;

2) средняя страховая сумма 80 000 руб.;

3) страховое возмещение 30 000 руб.;

4) количество договоров страхования 6000;

5) доля нагрузки в тарифной ставке – 24%.

Определить тарифную ставку при гарантии безопасности 0,98.

2.9. Рассчитать в соответствии с методикой Росстархнадзора для страхования имущества предприятия:

а) основную часть нетто-ставки на 100 руб. страховой суммы;

б) рисковую (гарантированную) надбавку при условии безопасности 0,95 и коэффициента, зависящего от этой безопасности, равного 1,645;

в) нетто-ставку на 100 руб. страховой суммы;

г) брутто-ставку на 100 руб.страховой суммы.

Если: 1) вероятность наступления страхового случая – 0,04;

2) средняя страховая сумма 180 000 руб.;

3) страховое возмещение 58 000 руб.;

4) количество договоров страхования 350;

5) доля нагрузки в структуре тарифа – 28%.

Определить страховой взнос страхователей, если страховая сумма равна 200 тыс.руб.

2.10. Предприятие в связи с увольнением работника досрочно за 3 месяца расторгло договор от несчастных случаев, заключенный им сроком на один год. Определить размер взносов, подлежащих возврату страхователю, если страховая премия составляла 800 руб., а структура тарифа выглядит следующим образом:

Тн = 70%, Н = 30%

2.11. Рассчитать тарифную ставку по страхованию средств наземного транспорта:

Таблица 2.3

Исходные данные

| № п/п | Показатели | Предприятия | Личные |

| Количество транспортных средств Кражи ДТП Количество договоров Доля нагрузки, % Вероятность непревышения возмещений над взносами | 47 431 1,645 | 170 706 1,645 |

2.12. Страховая компания ЖАСО заключила договор с отделением дороги на добровольное групповое медицинское страхование 300 работников:

1) средняя стоимость обслуживания в поликлинике -3500 руб.;

2) вероятность госпитализации - 15%;

3) средняя стоимость лечения в стационаре 14 000 руб.;

4) накладные расходы на одного застрахованного – 50 руб.;

5) планируемая прибыль страховой компании – 20% от себестоимости страхования

Рассчитать нетто-ставку на одного человека, нагрузку с учетом прибыли, брутто-ставку на одного человека и годовой страховой взнос отделения дороги на медицинское страхование всех сотрудников.

2.13. Рассчитать брутто-ставку по страхованию помещений станции, если:

1) вероятность наступления страхового случая 0,03;

2) средняя страховая сумма 100 000 руб.;

3) страховое возмещение 20 000 руб.;

4) количество договоров страхования 1500;

5) вероятность непревышения возможных возмещений над собранными взносами (гамма) – 0,95;

6) расходы на ведение дела – 12%;

7) уровень прибыли в составе брутто-ставки – 7%;

8) уровень расходов на превентивные мероприятия в составе брутто-ставки – 5%.

2.14. Рассчитать тарифную ставку страхования ответственности перевозчика, если:

1) вероятность наступления страхового случая 0,02;

2) средняя страховая сумма 70 000 руб.;

3) страховое возмещение 20 000 руб.;

4) количество договоров страхования 200;

5) вероятность непревышения возможных возмещений над собранными взносами (гамма) – 0,95;

6) доля нагрузки в структуре тарифа – 25%.

Не нашли, что искали? Воспользуйтесь поиском: