ТОР 5 статей:

Методические подходы к анализу финансового состояния предприятия

Проблема периодизации русской литературы ХХ века. Краткая характеристика второй половины ХХ века

Характеристика шлифовальных кругов и ее маркировка

Служебные части речи. Предлог. Союз. Частицы

КАТЕГОРИИ:

- Археология

- Архитектура

- Астрономия

- Аудит

- Биология

- Ботаника

- Бухгалтерский учёт

- Войное дело

- Генетика

- География

- Геология

- Дизайн

- Искусство

- История

- Кино

- Кулинария

- Культура

- Литература

- Математика

- Медицина

- Металлургия

- Мифология

- Музыка

- Психология

- Религия

- Спорт

- Строительство

- Техника

- Транспорт

- Туризм

- Усадьба

- Физика

- Фотография

- Химия

- Экология

- Электричество

- Электроника

- Энергетика

Доходы больше выручки по расчетному счету

Причина первая — вы сдавали в банк не всю наличную выручку. Поскольку вы являетесь предпринимателем, можете не устанавливать лимит по кассе (п. 2 Указания ЦБ РФ от 11.03.2014 №3210-У). И сдавать полученную наличную выручку в банк вы не обязаны. Можете оставить в кассе любую сумму. Или вообще перевести часть средств из бизнеса в личную собственность, положить себе в карман.

Так что если вы получали наличную выручку, вполне вероятно, что сумма доходов не будет совпадать с банковскими поступлениями. В таком случае укажите в пояснениях сумму выручки, которую вы получили в кассу, но не сдали в банк. И приложите к пояснениям кассовые документы, подтверждающие сумму наличной выручки.

| Пример 1. Предприниматель не все наличные сдает в банк. ИП Пономарев С.И. торгует оптом молочными продуктами и применяет УСН. Во время проверки инспекторы попросили у предпринимателя дать письменные пояснения. Налоговики интересуются, почему доходы при УСН за 2015 год составили 2 600 000 руб. А поступления по банку — 2 200 000 руб. Покажем, как предприниматель составит пояснения. Условия такие. За 2015 год общая сумма выручки предпринимателя действительно составила 2 600 000 руб. В том числе поступления в банк равны 1 800 000 руб., в кассу — 800 000 руб. Прочих доходов у ИП Пономарева не было. В банк он сдал за 2015 год наличную выручку в общей сумме 400 000 руб. В пояснительной записке ИП Пономарев отметит, что расхождения возникли из-за того, что он сдал в банк не всю поступившую в кассу выручку. Полученная выручка, не сданная в банк, как раз составляет 400 000 руб. (800 000 руб. – 400 000 руб.). Фрагмент пояснительной записки смотрите далее. |

Один важный момент. Сумму наличной выручки подтвердят «приходники». Однако вы как ИП не обязаны оформлять кассовые документы (п. 4.1 Указания ЦБ РФ от 11.03.2014 №3210-У). Поэтому приходных ордеров у вас может не быть.

Однако при УСН или общей системе вы обязаны применять ККТ или бланки строгой отчетности, если покупатель рассчитался наличными (ст. 1.2 Федерального закона от 22.05.2003 №54-ФЗ). Поэтому у вас должны быть Z-отчеты с ККТ или бланки строгой отчетности, подтверждающие выручку. Копии этих документов и приложите к пояснительной записке. ►

Причина вторая — вы зачли взаимные задолженности с контрагентом.

При УСН и общей системе налогообложения вы учитываете лишь полученные доходы (ст. 223 и п. 1 ст. 346.17 НК РФ). То есть у вас образуется доход, если покупатель или заказчик погасил свою задолженность за товары, работы или услуги.

Но погасить задолженность можно не только деньгами. Взаимные долги с покупателем или заказчиком вы закроете, если подпишете акт о взаимозачете (ст. 410 ГК РФ). При этом деньги на ваш счет в банк не поступят, но доходы вы обязаны учесть при расчете налогов. Сумма выручки, поступившей в банк, окажется меньше доходов из налоговой декларации.

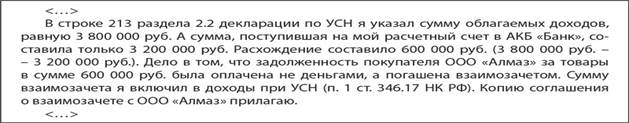

В пояснении укажите, какую сумму задолженности вы погасили взаимозачетом. И приложите к пояснительной записке копии актов о зачете. Фрагмент письма в ИФНС смотрите ниже.

Не нашли, что искали? Воспользуйтесь поиском: