ТОР 5 статей:

Методические подходы к анализу финансового состояния предприятия

Проблема периодизации русской литературы ХХ века. Краткая характеристика второй половины ХХ века

Характеристика шлифовальных кругов и ее маркировка

Служебные части речи. Предлог. Союз. Частицы

КАТЕГОРИИ:

- Археология

- Архитектура

- Астрономия

- Аудит

- Биология

- Ботаника

- Бухгалтерский учёт

- Войное дело

- Генетика

- География

- Геология

- Дизайн

- Искусство

- История

- Кино

- Кулинария

- Культура

- Литература

- Математика

- Медицина

- Металлургия

- Мифология

- Музыка

- Психология

- Религия

- Спорт

- Строительство

- Техника

- Транспорт

- Туризм

- Усадьба

- Физика

- Фотография

- Химия

- Экология

- Электричество

- Электроника

- Энергетика

Рынок ценных бумаг России. Актуальность проблемы изучения опыта зарубежных рынков ценных бумаг.

Российский рынок ценных бумаг – часть финансового рынка и необходимая часть экономической системы РФ – настолько связан с международным финансовым рынком, что социально-экономическое развитие России напрямую зависит от состояния международного и национальных финансовых рынков, от инвестиционной привлекательности и конкурентоспособности финансовых инструментов и услуг, предлагаемых российским фондовым рынком субъектам международных экономических отношений.

В специальной литературе[1] применяется понятие «эффективный рынок ценных бумаг» для описания идеальной модели рынка высокой капитализации с большим числом участников, высоколиквидными активами, ничем и ни для кого не ограниченным доступом к информации и финансовым ресурсам, с нулевыми операционными издержками, реагирующего мгновенным изменением стоимости активов на экономически значимую информацию.

На эффективный рынок ценных бумаг невозможно получить сверхприбыль, владея преимущественной информацией, так как она сразу и в полной мере отражается в стоимости ценных бумаг.

Успех на таком рынке можно достичь, только осуществляя экономически целесообразные операции.

Дадим характеристику российскому рынку ценных бумаг и оценим, насколько он близок к эффективному рынку и, соответственно, интересен для эмитентов ценных бумаг и инвесторов.

Доля капитализации национального рынка в совокупной мировой капитализации фондового рынка.

Российский рынок ценных бумаг – формирующийся рынок.

Его регулятор и профессиональные участники избрали одним из приоритетов стратегии развития рынка интеграцию организаторов торговли, закончившуюся созданием биржевой инфраструктуры ОАО ММВБ-РТС.

Но преобразование не привело к росту числа и объемов эмиссии новых выпусков ценных бумаг и рыночной стоимости обращающихся на рынке бумаг.

Капитализация фондового рынка России не превышает 2% от капитализации международного фондового рынка (см. рис. 1).

Рисунок 1. – Капитализация международного фондового рынка [2]

Российский рынок не достаточно для решаемых им экономических задач капитализирован, ликвиден, как следствие, подвержен манипулированию, волатилен, зависит от международных экономических событий и бурно на них реагирует.

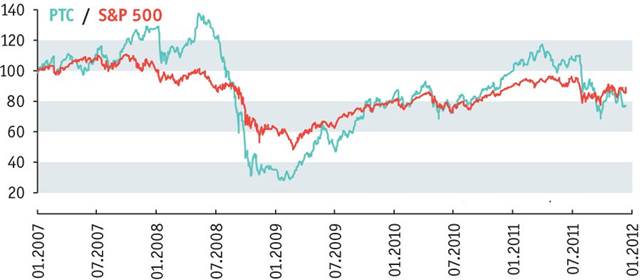

Например, если мировые фондовые индексы падают на 2-3 %, российские индикаторы движения рынка могут изменяться на 5-7 % (см. рис. 2).

Рисунок 2. – Сравнительная динамика фондовых индексов [3].

Количество национальных компаний, чьи акции обращаются на биржах.

По данным Всемирной Федерации Бирж (WFE) [4] котировальный список главной торговой площадки российского организованного рынка – ММВБ в начале 2012 года насчитывал акции 263 эмитентов, а на Варшавской фондовой бирже (WSE) эта цифра была 759 и на Лондонской фондовой бирже (LSE) – почти 3000 (см. рис. 3).

При этом в структуре совокупных торгов на двух российских фондовых биржевых площадках – ОАО ММВБ-РТС и ОАО «Санкт-Петербургская биржа» основной объем операций приходился на акции небольшого числа сырьевых компаний и кредитных организаций.

Российский рынок корпоративных облигаций отличается очевидными диспропорциями, которые отражают состояние экономических отношений в российской экономике.

Доля акций 10 крупнейших эмитентов российского рынка ценных бумаг, обращающихся на бирже ОАО ММВБ-РТС составила 85,8% суммарного торгового оборота. (см. рис. 4).

Рисунок 3. – Количество эмитентов, представленных на различных

биржах мира [5].

Рисунок 4. – Структура совокупных вторичных торгов акциями

на российских биржах в марте 2012 года [6].

Объем рынка долговых ценных бумаг.

Объемы операций с корпоративными облигациями, обращающимися в торговой системе ОАО ММВБ-РТС, растут на протяжении десятилетия, не смотря на международный финансовый кризис (см. рис. 5).

Рисунок 5. – Объемы операций с корпоративными облигациями [7].

Объясняется это тем, что инвестировать в облигации предпочитают консервативные инвесторы, отдающие на российском рынке предпочтение облигациям кредитных организаций, финансовых компаний, предприятий нефтегазового, электроэнергетического, металлургического секторов российской экономики. И именно эти бумаги и формируют структуру российского рынка корпоративных облигаций.

Обязательства эмитентов облигаций безусловны и обязательны для исполнения. Заимствование эмитента посредством эмиссии облигаций кратковременно и завершается выплатой номинальной стоимости облигаций в заранее известный день их погашения.

Но выбор бумаг для инвестирования ограничен: восемь крупнейших эмитентов обеспечивали в 2012 году более трети суммарного оборота вторичных торгов корпоративных облигаций (см. рис. 6).

Рисунок 6. – Структура вторичных торгов корпоративными облигациями на ММВБ – РТС в марте 2012 года [8].

Отраслевая структура задолженности по ценным бумагам (см. рис. 7).

Рисунок 7. – Отраслевая структура долгового рынка [9].

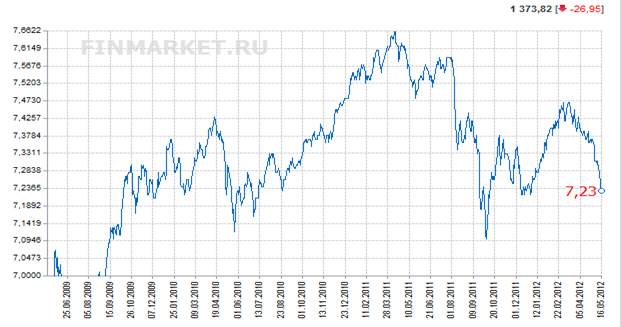

Динамика фондовых индексов (см. рис. 8 и 9).

Рисунок 8. – Динамика индекса РТС [10]

Рисунок 9. – Динамика индекса ММВБ [11]

Экономика, финансовый рынок РФ зависят от цены на энергоресурсы и стоимости капитала, которого не хватает в стране (см. рис. 10 - 12).

Рисунок 10. – Приток и отток капитала в России, млрд. долл [12].

Рисунок 11. – Типичная структура источников финансирования российского коммерческого банка [13]

Рисунок 11. – Операции российских компаний и банков на рынках еврооблигаций и синдицированных кредитов в период выхода из международного финансового кризиса (млрл. долл.) [14]

Стратегией развития финансового рынка РФ на период до 2020 года сформулирована цель: обеспечить повышение емкости и прозрачности рынка ценных бумаг для увеличения инвестиционной активности многочисленных розничных инвесторов на рынке и защиты их инвестиций. На развитых рынках именно мелкие инвесторы (домохозяева) основные инвесторы экономики и профессиональная деятельность трастовых управляющих очень уважаема. На российском рынке ценных бумаг институты коллективного инвестирования не многочисленны и их деятельность скромна (см. табл. 1).

Изучение опыта организации рынка ценных бумаг в экономически развитых странах настоятельно необходимо для российских эмитентов, инвесторов, профессиональных участников и регуляторов рынка.

Таблица 1. – Действующие ПИФы по типам и категориям [15]

| Тип | Категория фонда | На 30.09.2012 | Доля, % |

| Открытый | акций | 13,09 | |

| денежного рынка | 0,66 | ||

| индексный | 2,46 | ||

| облигаций | 4,45 | ||

| смешанных инвестиций | 8,17 | ||

| фонд фондов | 1,40 | ||

| Итого | 30,23 | ||

| Интервальный | акций | 2,13 | |

| индексный | 0,00 | ||

| облигаций | 0,20 | ||

| смешанных инвестиций | 1,93 | ||

| товарного рынка | 0,47 | ||

| фонд фондов | 0,27 | ||

| хедж-фонды | 0,33 | ||

| Итого | 5,32 | ||

| Закрытый | акций | 2,59 | |

| венчурных инвестиций | 5,05 | ||

| прямых инвестиций | 0,13 | ||

| ипотечный | 0,86 | ||

| кредитные | 4,45 | ||

| недвижимости | 38,80 | ||

| облигаций | 0,07 | ||

| прямых инвестиций | 3,52 | ||

| рентные | 5,05 | ||

| смешанных инвестиций | 2,59 | ||

| хедж-фонды | 1,20 | ||

| художественных ценностей | 0,13 | ||

| Итого | 64,45 |

Не нашли, что искали? Воспользуйтесь поиском: