ТОР 5 статей:

Методические подходы к анализу финансового состояния предприятия

Проблема периодизации русской литературы ХХ века. Краткая характеристика второй половины ХХ века

Характеристика шлифовальных кругов и ее маркировка

Служебные части речи. Предлог. Союз. Частицы

КАТЕГОРИИ:

- Археология

- Архитектура

- Астрономия

- Аудит

- Биология

- Ботаника

- Бухгалтерский учёт

- Войное дело

- Генетика

- География

- Геология

- Дизайн

- Искусство

- История

- Кино

- Кулинария

- Культура

- Литература

- Математика

- Медицина

- Металлургия

- Мифология

- Музыка

- Психология

- Религия

- Спорт

- Строительство

- Техника

- Транспорт

- Туризм

- Усадьба

- Физика

- Фотография

- Химия

- Экология

- Электричество

- Электроника

- Энергетика

Несложно заметить, что при оценке проектов, предусматривающих одинаковый объем первоначальных инвестиций, критерий PI полностью согласован с критерием NPV.

Таким образом, критерий РI имеет преимущество при выборе одного проекта из ряда имеющих примерно одинаковые значения NPV, но разные объемы требуемых инвестиций. В данном случае выгоднее тот из них, который обеспечивает большую эффективность вложений.

3.Внутренняя норма доходности - норма прибыли, порожденная инвестицией. Это та норма прибыли (барьерная ставка, ставка дисконтирования), при которой чистая текущая стоимость инвестиции равна нулю, или это та ставка дисконта, при которой дисконтированные доходы от проекта равны инвестиционным затратам. Внутренняя норма доходности определяет максимально приемлемую ставку дисконта, при которой можно инвестировать средства без каких-либо потерь для собственника.

IRR = r, при котором NPV = f(r) = 0,

Ее значение находят из следующего уравнения:

NPV(IRR) - чистая текущая стоимость, рассчитанная по ставке IRR,

CFt - приток денежных средств в период t;

It - сумма инвестиций (затраты) в t-ом периоде;

n - суммарное число периодов (интервалов, шагов) t = 0, 1, 2,..., n.

Определяется: как норма прибыли, при которой чистая текущая стоимость инвестиции равна нулю.

Характеризует: наименее точно, эффективность инвестиции, в относительных значениях.

Синонимы: внутренняя норма прибыли, внутренний коэффициент окупаемости, Internal Rate of Return.

Акроним: IRR

Недостатки: не учитывается уровень реинвестиций, не показывает результат инвестиции в абсолютном значении, при знакопеременных потоках может быть рассчитан неправильно.

Критерий приемлемости: IRR > R бар ef (чем больше, тем лучше)

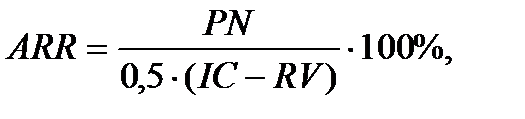

Коэффициент эффективности инвестиций ARR (Accounted Rate of Return) - рассчитывается делением среднегодовой прибыли PN на среднюю величину инвестиций (коэффициент считается в процентах). Данный коэффициент называют также учетной нормой прибыли или коэффициентом рентабельности проекта.

(12.5)

(12.5)

где PN (Net Profit) – среднегодовая прибыль;

RV – остаточная или ликвидационная стоимость (не учитывается, если по истечении срока реализации проекта капитальные вложения будут списаны).

Данный показатель сравнивается с показателем рентабельности авансированного капитала, который рассчитывается отношением чистой прибыли предприятия на общую сумму всего авансированного капитала [1]. Если он больше рентабельности авансированного капитала, то проект считается кредитоспособным.

Срок окупаемости капиталообразующих инвестиций PP (Payback Period) определяется временным интервалом (от начала осуществления проекта), за пределами которого интегральный эффект становится положительным, т.е. это период (месяцы, годы), за который первоначальные капиталовложения по инвестиционному проекту покрываются суммарным эффектом от его осуществления.

PP = n (лет), при котором ΣPk > IC

где n – срок окупаемости капитальных вложений, т.е. номер шага расчета (месяц, квартала, год), за пределами которого интегральный эффект становится положительным.

[1] капитал в виде денежных средств или имущественных ценностей, вложенный в дело предварительно, до того как бизнес стал приносить доход. Такой капитал обычно предоставляется под определенный проект в целях его последующего осуществления, включая создание нового предприятия, фирмы, организацию нового дела.

Не нашли, что искали? Воспользуйтесь поиском: