ТОР 5 статей:

Методические подходы к анализу финансового состояния предприятия

Проблема периодизации русской литературы ХХ века. Краткая характеристика второй половины ХХ века

Характеристика шлифовальных кругов и ее маркировка

Служебные части речи. Предлог. Союз. Частицы

КАТЕГОРИИ:

- Археология

- Архитектура

- Астрономия

- Аудит

- Биология

- Ботаника

- Бухгалтерский учёт

- Войное дело

- Генетика

- География

- Геология

- Дизайн

- Искусство

- История

- Кино

- Кулинария

- Культура

- Литература

- Математика

- Медицина

- Металлургия

- Мифология

- Музыка

- Психология

- Религия

- Спорт

- Строительство

- Техника

- Транспорт

- Туризм

- Усадьба

- Физика

- Фотография

- Химия

- Экология

- Электричество

- Электроника

- Энергетика

Характеристики поступления средств от облигации и измерение риска

Для обоснованного выбора облигации недостаточно сравнить данные об их доходности. Необходимо как-то оценить и риск. Последний, очевидно, связан со сроком облигации — чем больше срок, тем выше риск. Однако непосредственное сравнение сроков не приведет к правильным выводам, поскольку при этом не учитываются особенности распределения доходов во времени ("профиль" поступлений доходов). Ясно, что облигации с нулевым купоном более рискованны, чем облигации с периодическими выплатами процентов при одном и том же их сроке. Для характеристики облигаций под этим углом зрения применяют средний срок (average life) и показатель, который занял видное место в современном финансовом анализе. Последний мы условно назвали средней продолжительностью платежей (duration).

Средний срок. Этот показатель обобщает сроки всех видов выплат по облигации в виде средней взвешенной арифметической величины. В качестве весов берутся суммы выплат. Иначе говоря, чем больше сумма выплаты, тем большее влияние на среднюю оказывает соответствующий срок. Для облигаций с ежегодной оплатой купонов и погашением номинала в конце срока получим

tj = 1, 2,..., n, (11.19)

tj = 1, 2,..., n, (11.19)

где T — средний срок;

ti — сроки платежей по купонам в годах;

Sj — сумма платежа;

g — купонная норма процента;

п — общий срок облигации.

Поскольку для tj = 1, 2,..., п

то вместо (11.19) можно применить

(11.20)

(11.20)

У облигации с выплатой купонного дохода T < п. Нетрудно понять, что чем больше купонный процент, тем меньшесредний срок. У облигаций с нулевым купоном T = n.

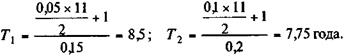

Пример 11. 9. Найдем средний срок для облигаций с выплатами по купонам 5 и 10% от номинала, срок облигаций — 10 лет. По формуле (11.20) получим

Пусть теперь купоны оплачиваются р раз в году, например по полугодиям или ежеквартально, тогда необходимаянам сумма сроков платежей находится как

, t = 1 /р, 2 /р,..., n,

, t = 1 /р, 2 /р,..., n,

откуда вместо (11.20)

(11.21)

(11.21)

Очевидно, что переходот годовой выплаты процентов к выплатам по полугодиям или по кварталам несколько снижает средний срок облигации.

Несколько слов о содержании полученной средней. Предварительно вспомним понятие "кредитная услуга", под которым обычно понимают произведение некоторой суммы денег на срок кредита ("рубле-годы"). В числителе формулы (11.19) показан полный размер кредитной услуги по облигации — все ожидаемые поступления умножены на соответствующие сроки. Средний срок указывает на момент в сроке облигации, который уравнивает размеры кредитных услуг. Сумма кредитной услуги до среднего срока равна кредитной услуге, после этого момента:

(11.22)

(11.22)

где rj, rk — временные интервалы от даты платежа до среднего срока, (j — платежи, производимые до среднего срока, k — после этого срока).

Для иллюстрации обратимся к облигации из примера 11.4. Ее средний срок равен 4,43 года. Размер кредитной услуги на эту дату равен примерно 62. Кредитная услуга для оставшегося срока равна такой же величине. Механический аналог среднего срока — точка равновесия платежей во времени. Чем меньше средний срок, тем скорее получает отдачу от облигации ее владелец и, следовательно, меньше риск.

Средняя продолжительность платежей. Обсуждаемый показатель также представляет собой среднюю взвешенную величину срока платежей, однако взвешивание здесь более "тонкое", учитывающее временную ценность денег. В качестве такого показателя, который, кстати, вытесняет в современной практике средний срок, применяют так называемую среднюю продолжительность платежей. Обозначим эту величину как D.

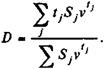

Пусть проценты выплачиваются ежегодно, тогда по определению имеем

(11.23)

(11.23)

Знаменатель формулы равен рыночной цене облигации — см. формулу (11.6). После ряда преобразований получим

, tj = l, 2,..., n. (11.24)

, tj = l, 2,..., n. (11.24)

Дисконтирование здесь производится по ставке помещения. Для того чтобы избежать прямого счета суммы, показанной в числителе, ее можно определить следующим образом:

(11.25)

(11.25)

Пример 11.10. Для облигации примера 11.4 ставка помещения равна8,77%. Дисконтируем платежи по этой ставке.

| tj |

| Sj |

|

|

| 0,9194 | 7,3550 | 7,3550 | ||

| 0,8452 | 6,7619 | 13,5238 | ||

| 0,7771 | 6,2167 | 18,6502 | ||

| 0,7144 | 5,7155 | 22,8620 | ||

| 0,6568 | 70,9379 | 354,6889 | ||

| Итого: | 417,0809 |

Находим

D =  = 4,3 года.

= 4,3 года.

Напомним, что средний срок для этой облигации равен 4,43 года.

Очевидно, что для облигациис нулевым купоном D = T = п. В остальных случаях D < Т < п. На рис. 11.2 иллюстрируется зависимость среднейпродолжительности платежей от общего ее срока (1 — облигации с нулевымкупоном, 2 — купленные с дисконтом, 3 — купленные по номиналу, 4 — купленные с премией). Рассматриваемый показатель увеличивается при сокращении ставкипомещения (средней ставкина рынке) и росте общего срока.

Из определения D и приведенных формул следует, что этот показатель в большей мере учитывает особенности потока платежей — отдаленные платежи имеют меньший вес при определении средней, чем

более близкие к моменту оценки. Равенство, аналогичное по содержанию равенству (11.22), но при условии, что средний срок равен D, имеет вид

(11.26)

(11.26)

где Vj, Vk — дисконтированные суммы платежей до и после времени D; rj, rk — сроки платежей до и после времени, соответствующего D.

Из приведенной формулы следует, что D является точкой равновесия сроков дисконтированных платежей. Эту величину можно трактовать и как срок эквивалентной облигации с нулевым купоном.

Пример 11.11. В примере 11.10 средняя продолжительность платежей по облигации составила 4,3 года. Это означает, что она эквивалентна займу без текущей выплаты процентов с аналогичной нормой доходности (8,77%) при условии, что его срок равен 4,3 года.

Модифицированная средняя продолжительность платежей. Средняя продолжительность платежей, о которой только что шла речь, едва бы привлекла внимание финансистов-аналитиков, будь она только обобщенным измерителем срока платежей. Ценность этого показателя состоит в том, что его можно использовать как меру чувствительности цены облигации к незначительной динамике уровня процентной ставки на рынке. Для решения этой задачи, строго говоря, применяется не величина D, а ее модификация, обозначим ее как MD (modified duration), которую для краткости назовем модифицированной средней.

(11.27)

(11.27)

где i — полная доходность облигации;

р — количество выплат процентов в году.

Можно доказать, что MD представляет собой показатель эластичности цены облигации по рыночной процентной ставке. Иначе говоря,

,

,

где ∆ K, ∆i — изменения в цене и рыночной процентной ставке в %. Из приведенного выражения следует, что

(11.28)

(11.28)

Формула (11.28) применяется в практике для оценки колебаний в цене облигаций при незначительных (до 1%) изменениях рыночной процентной ставки.

Пример 11.12. Выше для облигации примера 11.4 было найдено: D = 4,3 года, i = 8,77%. Отсюда

MD =  = 3,95.

= 3,95.

Используем полученный параметр для оценки влияния на цену облигации ожидаемого повышения рыночного процента с 8,77 до 8,9%. Находим

∆K = -0,01 х 3,95 х 97 х 0,13 = -0,5,

т.е. при указанном повышении ставки курс облигации составит 97 - 0,5 = 96,5.

Не нашли, что искали? Воспользуйтесь поиском: