ТОР 5 статей:

Методические подходы к анализу финансового состояния предприятия

Проблема периодизации русской литературы ХХ века. Краткая характеристика второй половины ХХ века

Характеристика шлифовальных кругов и ее маркировка

Служебные части речи. Предлог. Союз. Частицы

КАТЕГОРИИ:

- Археология

- Архитектура

- Астрономия

- Аудит

- Биология

- Ботаника

- Бухгалтерский учёт

- Войное дело

- Генетика

- География

- Геология

- Дизайн

- Искусство

- История

- Кино

- Кулинария

- Культура

- Литература

- Математика

- Медицина

- Металлургия

- Мифология

- Музыка

- Психология

- Религия

- Спорт

- Строительство

- Техника

- Транспорт

- Туризм

- Усадьба

- Физика

- Фотография

- Химия

- Экология

- Электричество

- Электроника

- Энергетика

Доходи домогосподарств 1 страница

Споживання домогосподарств – це їх витрати на споживчі товари та послуги, які залежать від їх доходів. Варто згадати модель кругових потоків ресурсів і продуктів (рис. 1.1). Домогосподарства взаємодіють з підприємствами через ринок ресурсів і ринок продуктів. В процесі цієї взаємодії домогосподарства формують свої доходи і витрати на споживання. На ринку ресурсів домогосподарства, які володіють всіма економічними ресурсами продають ресурси підприємствам. В результаті купівлі-продажу виробничі витрати підприємств формують грошові доходи домогосподарств. Сума цих доходів є доходом домогосподарств, або особистим доходом.

Якщо особистий дохід пов’язувати з джерелами формування, то його величину можна визначити за такою формулою:

Особистий дохід = заробітна плата найманих працівників + змішаний дохід + +дохід від активів + соціальні трансферти (7.1)

Сума витрат домогосподарств на ринку товарів визначає величину їх споживання, яке можна назвати приватним споживанням.

Витрати на приватне споживання менші за дохід домогосподарств. Це пояснюється тим, що не весь дохід домогосподарств надходить в їх розпорядження. Тому крім особистого доходу слід розрізняти особистий наявний дохід (дохід у розпорядженні).

Наявний дохід – це та частина сукупного доходу, яка залишається у розпорядженні суб’єктів приватної економіки після сплати податків і може бути використана на приватне споживання і заощадження.

Заощадження використовуються домогосподарствами для переміщення доходів з одного періоду в інший з метою регулювання в часі своїх витрат на споживання. При цьому вони враховують, що з часом вартість заощаджувальних грошей зростає. Тому слід розрізняти теперішню і майбутню вартість грошей.

Теперішня вартість грошей – це наявна сума грошей в поточному періоді. Майбутня вартість даної суми грошей визначається за допомогою нарахування складного процента на теперішню вартість цих грошей. Це означає, що майбутня вартість більше теперішньої вартості на величину процентів, нарахованих за кожний рік використання заощадженої суми грошей у майбутньому періоді. Така майбутня вартість складається із основної суми і процентів, що нараховані за попередні роки. Майбутню вартість грошей, обчислену на основі нарахування складного проценту, можна визначити за такою формулою

FV = PV (1 + r) n (7.2)

де FV - майбутня вартість,

PV - теперішня вартість,

r - ставка дисконту, тобто така ставка проценту, яка використовується для приведення грошових потоків до їх вартості в періоді, який приймається за базу розрахунків,

n - кількість років майбутнього періоду.

Для аналізу рівня диференціації доходів домогосподарств використовується крива Лоренца (рис.7.1).

Рис. 7.1. Крива Лоренца

Площа між бісектрисою і кривою Лоренца відображає ступінь нерівності в доходах. Чим більша ця площа, тим більший рівень диференціації доходів. Якщо б фактичний розподіл доходу між групами сімей був абсолютно рівним, то крива Лоренца співпала б з бісектрисою.

Використовують ще такі показники як децільний коефіцієнт і коефіцієнт Джині. Децільний коефіцієнт відображає співвідношення між середніми доходами 10% найбільш багатої частини населення і доходами 10% найбіднішої частини населення. Коефіцієнт Джині показує рівень концентрації доходів населення.

Коефіцієнт Джині розраховують діленням площі, що знаходиться між бісектрисою і кривою Лоренца, на площу трикутника сторонами якого є бісектриса, горизонтальна вісь і права вертикальна вісь.

Згідно з міжнародною класифікацією коефіцієнт Джині в інтервалі 33 -35 характеризує високий рівень нерівності в розподілі доходу, а 24 - 26 – низький.

7.2. Кейнсіанська функція споживання

Споживання та інвестиції є складовими сукупного попиту:  . І будучи такими вони справляють вирішальний вплив на загальний рівень виробництва в країні. Розглянемо кейнсіанську функцію споживання.

. І будучи такими вони справляють вирішальний вплив на загальний рівень виробництва в країні. Розглянемо кейнсіанську функцію споживання.

Споживання є найважливішим компонентом ВВП, який у більшості країн світу в середньому становить 2/3 сукупних видатків. Після сплати податків домогосподарствами, у їхньому розпорядженні залишається післяподатковий (використовуваний) дохід:  . Використовуваний дохід, як відомо, використовується на споживання та заощадження:

. Використовуваний дохід, як відомо, використовується на споживання та заощадження:  . Споживчий вибір на макрорівні залежить від рішень економічних суб’єктів: як розпоряджатися своїм доходом, яку частину витратити сьогодні, а яку залишити на майбутнє. Всі концепції споживчого вибору можна поділити на:

. Споживчий вибір на макрорівні залежить від рішень економічних суб’єктів: як розпоряджатися своїм доходом, яку частину витратити сьогодні, а яку залишити на майбутнє. Всі концепції споживчого вибору можна поділити на:

1. Величина доходу виступає як екзогенний (заданий) фактор (модель Кейнса, Ф. Модельні. М. Фрідмена);

2. Величина доходу виступає як ендогенний параметр (неокласична модель);

Кожна з концепцій різниться тим, що серед чинників, які впливають на споживання, вона виділяє якийсь один. До основних чинників, які впливають на споживання, відносять:

а) ставка відсотка зі споживчого кредиту;

б) ставка відсотка по депозитам;

в) величина багатства домогосподарств;

г) очікування доходу;

д) реальні і очікувані зміни споживчих цін;

е) демографічні фактори та ін.

Справжню революцію у дослідженні споживання здійснив Кейнс, який в своїй концепції споживання виходив із гіпотези абсолютного доходу. Він звернув увагу на те, що суб’єкти формують своє споживання в залежності від величини поточного доходу, тобто  . На відміну від представників класичної школи, Кейнс вважав, що розподіл доходу на споживання і заощадження залежить не від відсоткової ставки, а від переваг споживача. Кейнс сформулював так званий основний психологічний закон, згідно з яким „ люди схильні, як правило, збільшувати своє споживання із зростанням доходу, але не в тій же мірі, з якою зростає доход ”. Кейнсіанське трактування залежності між споживанням С і доходом Y на індивідуальному (а також на агрегованому) рівні містить 4гіпотези різного рівня абстракції і різної значимості:

. На відміну від представників класичної школи, Кейнс вважав, що розподіл доходу на споживання і заощадження залежить не від відсоткової ставки, а від переваг споживача. Кейнс сформулював так званий основний психологічний закон, згідно з яким „ люди схильні, як правило, збільшувати своє споживання із зростанням доходу, але не в тій же мірі, з якою зростає доход ”. Кейнсіанське трактування залежності між споживанням С і доходом Y на індивідуальному (а також на агрегованому) рівні містить 4гіпотези різного рівня абстракції і різної значимості:

1 гіпотеза: реальні споживчі витрати є стабільної функцією від реального доходу;

2 гіпотеза: гранична схильність до споживання – це величина 0<Cy<1;

3 гіпотеза: гранична схильність до споживання менша від середньої схильності до споживання;

4 гіпотеза: гранична схильність до споживання ймовірно падає із зростанням доходу.

Гранична схильність до споживання (МРС) – це величина, на яку змінюється обсяг споживання при зростанні доходу на одну одиницю:

(7.3)

(7.3)

Перші три гіпотези можна виразити за допомогою лінійної функції споживання:

, (7.4)

, (7.4)

де С – поточне споживання;  - використаний дохід.

- використаний дохід.

>0 – автономне споживання, тобто обсяг споживання, який не залежить від

>0 – автономне споживання, тобто обсяг споживання, який не залежить від  .

.

На Рис.7.2 зображена спрощена кейнсіанська функція споживання у вигляді прямої лінії, пунктирною кривою – більш складна інтерпретація функції споживання.

Рис. 7.2. Кейнсіанська функція споживання

Середня схильність до споживання (АРС) – це доля використаного доходу, яку домогосподарства витрачають на споживчі товари та послуги. По мірі зростання доходу АРС зменшується при постійній МРС.

(7.5)

(7.5)

АРС дорівнює куту нахилу між променем, що виходить із початку координат і віссю абсцис (Рис.7.3).

|

Четверту гіпотезу Кейнса неможливо підтвердити в межах простої лінійної функції, тому в даному випадку можна запропонувати відносно просту нелінійну функцію другого ступеня, яку отримав у 1971р. Ральф Хасбі С=506+0,92У-0,000014У2, в т.ч. вданому випадку Су – сама по собі є лінійною функцією доходу, тобто при збільшенні доходу Су зменшується, і лінійна функція має похилий характер (Рис.7.4).

Четверту гіпотезу Кейнса неможливо підтвердити в межах простої лінійної функції, тому в даному випадку можна запропонувати відносно просту нелінійну функцію другого ступеня, яку отримав у 1971р. Ральф Хасбі С=506+0,92У-0,000014У2, в т.ч. вданому випадку Су – сама по собі є лінійною функцією доходу, тобто при збільшенні доходу Су зменшується, і лінійна функція має похилий характер (Рис.7.4).

|

АРС в межах: 0.89<APC<0.92.

7.3.Функції споживання з урахуванням фактора часу

В результаті статистичних досліджень виявилося, що кейнсіанська функція споживання не є загальним законом, а “спрацьовує” лише у короткостроковому періоді. У довгостроковому періоді припущення Кейнса щодо функції споживання не підтвердилися. Докази на користь такого висновку вперше навів Саймон Кузнець, який на базі статистичних досліджень виявив, що у довгостроковому періоді функція споживання має стабільну середню схильність до споживання.

Отже, статистичні дослідження свідчать, що існує дві різні функції споживання: короткострокова і довготривала. Короткострокова обґрунтована Кейнсом. Довготривала функція споживання отримала своє пояснення в пост кейнсіанських теоріях, які спираються на теорію Ірвіна Фішера про між часовий вибір споживача.

Згідно з теорією Фішера, в кожному поточному періоді споживання домогосподарств не обмежується лише їх поточним доходом. Згідно з цією теорією сучасні люди є раціональними і передбачливими. Тому в процесі прийняття рішень щодо величини споживання вони здійснюють міжчасовий вибір і враховують не лише поточний дохід, а й переміщення доходу між різними періодами життя. Звідси випливає основна ідея Фішера – споживання в кожному окремому періоді життя людини залежить від її доходу упродовж усього її життя.

Для ілюстрації теорії Фішера про міжчасовий вибір споживача припустімо, що його життя складається лише з двох періодів: перший – молодість, другий – старість. У першому періоді дохід споживача складає У1 , а споживання – С1. У другому періоді дохід – У2 , а споживання – С2 . Врахуємо також, що споживач має можливість заощаджувати і брати позику. Тому його споживання у будь-якому періоді може бути нижчим за поточний дохід (внаслідок заощаджень) або вищим ніж поточний дохід (за рахунок активів та позик).

Спочатку припустімо перший варіант, коли споживач заощаджує в період молодості, щоб на певну величину збільшити споживання в період старості. За цих умов між часове бюджетне обмеження споживача у кожному періоді відзначається так:

С1 = У1 - S1 (7.6)

С2 = (1+r)S1 + У2 (7.7)

Отже, у першому періоді максимально можлива величина споживання менше поточного доходу на суму заощаджень. У другому періоді навпаки – вона вище його поточного доходу на величину заощаджень першого періоду з нарахованими процентами.

Тепер припустімо протилежний варіант, коли споживач планує збільшити споживання у першому періоді за рахунок певного його зменшення у другому. З цією метою у першому періоді він не заощаджує і крім цього ще бере гроші у позику на величину, яка кореспондує із запланованими заощадженнями у другому періоді. За таких умов максимально можлива величина споживання у кожному з двох періодів буде така:

С1 = У1 +  (7.8)

(7.8)

С2 = У2 – S2 (7.9)

Таким чином, у другому періоді бюджетне обмеження споживача менше поточного доходу на величину заощаджень, які планується використати для повернення позики першого періоду. У першому періоді бюджетне обмеження споживача збільшується порівняно з поточним доходом на величину дисконтованих заощаджень другого періоду.

На базі теорії Фішера про міжчасовий вибір споживача з’явилися нові теорії споживання. Серед них основними є дві: теорія життєвого циклу, що пов’язана з іменем Франко Модільяні, і постійного (перманентного) доходу, яку пов’язують з іменем Мільтона Фрідмана.

Згідно гіпотеза життєвого циклу дохід людей упродовж життя змінюється. Але незважаючи на це, люди прагнуть підтримувати рівномірний рівень споживання протягом всіх періодів свого життя. Для забезпечення стабільного рівня життя, люди повинні заощаджувати в період трудового життя, щоб мати можливість використовувати накопичене багатство в післятрудовий період. Виходячи з цього, гіпотезою життєвого циклу передбачається, що люди багато заощаджують, коли їхні доходи вищі за середні протягом життя, і більше витрачають на споживання коли їхні доходи нижчі за середні упродовж життя.

Для ілюстрації теорії життєвого циклу розглянемо поведінку особи, яка планує забезпечити собі приблизно однаковий рівень споживання протягом усього економічно самостійного життя. З цією метою запровадимо такі умови:

Т – очікувана кількість років економічно самостійного життя особи, яка складається із періоду трудового життя і післятрудового (пенсійного) періоду;

R –запланована кількість років трудового життя;

У – очікуваний середньорічний трудовий доход за весь період трудового життя.

W – майно (активи, багатство), яке людина накопичила за рахунок заощаджень (для простоти припустимо, що на заощадження не нараховуються проценти).

Згідно з наведеними умовами ресурси особи для її споживання за весь життєвий цикл складаються з поточних доходів, отриманих за період трудового життя (R·У), і вартості накопиченого майна (W). Звідси рівномірна величина щорічного споживання особи у продовж всього її життя становитиме:

С =  (7.10)

(7.10)

Звідси функцію споживання особи можна записати так:

С =  (7.11)

(7.11)

Якщо так планують своє споживання протягом всього життя окремі особи, то аналогічним способом визнається функція споживання для всіх осіб. Тому у загальному вигляді функцію споживання для всієї економіки можна записати так:

С = б · У+ в · W (7.12)

де б – гранична схильність до споживання з поточного доходу

в - гранична схильність до споживання з майна.

Якщо обидві частини рівняння (7.19) поділити на Y, то отримаємо функцію середньої схильності до споживання:

(7.13)

(7.13)

Рівняння (7.13) свідчить, що середня схильність до споживання (С/Y) залежить від співвідношення між багатством і поточним доходом (W/Y). На початкових етапах трудового життя особи її поточний дохід, як правило, зростає швидше, ніж багатство. Тому середня схильність до споживання може зменшуватися, що відповідає висновкам кейнсіанської теорії. Але за весь період життя багатство людини залежить від її поточного доходу. Тому середня схильність до споживання в довготривалому періоді є постійною величиною.

Гіпотеза постійного (перманентного) доходу. Згідно з даною гіпотезою споживання залежить не від поточного, а від постійного доходу. За своїм визначенням постійний дохід – це сталий компонент поточного доходу, який людина спроможна підтримувати протягом всього життя за рахунок трудового доходу і накопичених активів. В математичній інтерпретації, постійний дохід являє собою середньозважену величину або тренд поточних доходів людини за всі роки її життя. Це означає, що поточний дохід крім постійного доходу включає також і тимчасовий дохід, який не піддається передбаченню. Згідно з цією гіпотезою, в процесі прийняття рішень люди спираються на постійний дохід, який вони спроможні передбачити.

Звідси випливає функція споживання:

С = с  (7. 14)

(7. 14)

де  - постійний дохід (наявний);

- постійний дохід (наявний);

с – коефіцієнт, який визначає ту частку постійного доходу, яка витрачається на споживання

На базі функції споживання з постійним доходом можна зробити висновок щодо можливої динаміки середньої схильності до споживання. Для цього обидві частини рівняння (7.14) поділимо на У:

(7.15)

(7.15)

Отже, середня схильність до споживання залежить від співвідношення між постійним доходом і поточним доходом. Якщо поточний дохід тимчасово перевищує постійний дохід за рахунок тимчасових доходів, то середня схильність до споживання зменшується, і навпаки.

Питання для самоконтролю

1. Який існує зв’язок між доходами, споживанням і заощадженням?

2. Який вигляд має крива споживання? Які фактори впливають на переміщення цієї кривої?

3. В чому полягає економічний зміст понять середня і гранична схильність до споживання?

4. В чому сутність гіпотези постійного (перманентного) доходу?

Модуль 2. «Теоретичні засади макроекономічного регулювання».

ТЕМА 8. ПРИВАТНІ ІНВЕСТИЦІЇ.

Програмні запитання

8.1.Роль інвестицій в економіці.

8.2.Інвестиційні функції.

8.3.Мультиплікатор інвестицій.

8.4.Заощадження та інвестиції.

Основні терміни і поняття:

Заощадження, інвестиції, функція заощаджень, гранична схильність до заощадження, функція інвестицій, гранична схильність до інвестування, інвестиції в товарно-матеріальні запаси.

Тематичні тези

8.1 Роль інвестицій в економіці

Другим основним компонентом сукупних витрат є інвестиції. Відомо,що інвестиції — це витрати, здійснювані економічними суб’єктами з метою нагромадження капіталу, що передбачає створення нового капіталу та відшкодування зношеного капіталу. Вони поділяються на чотири групи: 1) інвестиції в основний капітал (машини, обладнання); 2) інвестиції в житлове будівництво; 3) амортизація; 4) інвестиції в товарно-матеріальні запаси.

Інвестиції відіграють подвійну роль в макроекономіці, оскільки в короткостроковому періоді, впливаючи на сукупний попит, визначають обсяг виробництва, а в довгостроковому періоді впливають на економічне зростання через капіталоутворення, на потенційний обсяг випуску та сукупну пропозицію. Капіталоутворення – це процес перетворення інвестицій в капітал.

8.2. Інвестиційні функції

В макроекономічній теорії єдиного погляду на інвестиційну функцію немає. Серед різних підходів до вирішення цієї проблеми найбільшої уваги варті кейнсіанський та неокласичний.

Розглянемо просту кейнсіанську теорію інвестицій, засновану на принципах лінійності функції. У простій інвестиційній функції незалежною змінною є процентна ставка, а залежною — інвестиції. Зі зростанням процентної ставки збільшуються витрати, пов’язані з інвестуванням, і знижується рівень прибутковості, що знижує кількість прибуткових інвестиційних проектів. Це зменшує сукупний попит на інвестиції. Чим вищою є процентна ставка (вартість інвестицій), тим менша кількість інвестиційних проектів може бути привабливою для підприємців і тим меншим є сукупний попит на інвестиції. І навпаки.

На рис. 8.1 наведено графік інвестиційної функції, який узагальнює обернену залежність інвестицій від реальної процентної ставки. Зі зниженням процентної ставки від r 1 до r 2 інвестиції збільшуються від I 1 до I 2. Тому крива інвестиційного попиту має від’ємний нахил, а отже, інвестиції є спадною функцією від процентної ставки.

Але положення кривої інвестиційного попиту залежить й від інших чинників, які, впливаючи на прибутковість інвестицій, змінюють величину автономних інвестицій. На рис. 8.2 зміна величини автономних інвестицій зміщує криву інвестиційного попиту у відповідний бік.

|

|

Так, збільшення автономних інвестицій означає, що для кожного рівня процентної ставки підприємства збільшують свій попит на інвестиції, внаслідок чого крива інвестиційного попиту зміщується вправо. І навпаки, вона зміщується вліво, якщо автономні інвестиції зменшуються. Крім відсоткової ставки на інвестиції впливають невідсоткові чинники:

- витрати на основний капітал. Із зростанням витрат інвестиційний попит скорочується, і навпаки;

- податки на підприємця. Зростання податків призводить до зниження дохідності і зміщує криву попиту на інвестиції ліворуч, а зменшення податків - праворуч;

- технологічні зміни. Прискорення НТП зміщує криву попиту на інвестиції праворуч, і навпаки;

- очікування. За оптимістичних прогнозів економічних умов у країні попит на інвестиції зростає, крива попиту зміщується праворуч, за песимістичних – ліворуч.

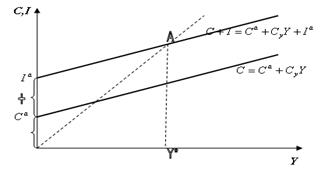

Найпростіша макроекономічна модель буде знаходитись в рівновазі, якщо I=S. В даному випадку S можна розглядати, як пропозицію, а I – як попит на інвестиційному ринку. Якщо тепер просумувати споживчий (С) та інвестиційний (І) попит, то сукупна пропозиція доходу буде:  . Графічно це зображено на рисунку 8.3.:

. Графічно це зображено на рисунку 8.3.:

Рис. 8.3. Сума споживчого попиту та інвестицій

С+І – рівноважний рівень випуску. Інколи інвестиції, не пов’язані із зростанням сукупного попиту або сукупного доходу, називають автономними ( ). Під

). Під  розуміємо видатки на утворення нового капіталу, незалежні від змін національного доходу, навпаки, самі ці функції та змінні впливають на зростання чи зменшення національного доходу.

розуміємо видатки на утворення нового капіталу, незалежні від змін національного доходу, навпаки, самі ці функції та змінні впливають на зростання чи зменшення національного доходу.

Екзогенні (зовнішні) причини  :

:

1. нерівномірне поширення науково-технічного прогресу;

2. зміна смаків;

3. приріст населення.

До цього ми припускали, що інвестиції є екзогенними змінними, незалежними від доходу. Тепер припустимо, що інвестиції є функцією від доходу.

Інвестиції, що викликаються зростанням сукупного доходу, називаються індукованими (стимульованими). Для спрощення припустимо, що функція інвестицій:

, (8.1)

, (8.1)

,

,  - гранична схильність до інвестування за доходом.

- гранична схильність до інвестування за доходом.

Гранична схильність до інвестування – доля приросту витрат на інвестиції за будь-якої зміни доходу.  формує нахил кривої функції інвестицій.

формує нахил кривої функції інвестицій.

На рисунку 8.4. зображено функцію інвестицій і її зв’язок з функціями споживання та заощадження.

Рис 8.4. Співвідношення споживання, заощаджень

та інвестицій в простій моделі

8.3. Мультиплікатор інвестицій

Інвестиції є найбільш динамічним чинником ВВП (Y=C+I+G+NX). Але слід звернути увагу на те, що вони впливають на ВВП непропорційно, а помножено, тобто мультиплікативно, це означає, що при зміні інвестицій на 1 гр. од. ВВП збільшиться більше, ніж на 1.

Мультиплікатор ( ) інвестицій – числовий коефіцієнт, який показує залежність зміни доходу від зміни автономних інвестицій:

) інвестицій – числовий коефіцієнт, який показує залежність зміни доходу від зміни автономних інвестицій:

(8.2)

(8.2)

тобто

(8.3)

(8.3)

8.4. Заощадження та інвестиції

Заощадження (S) – не спожита частина доходу або відкладена на майбутнє споживання. Кейнс аналогічно до споживання розглядав заощадження як функцію від доходу: S=S(Yd). Функцію заощадження можна вивести використовуючи функцію споживання:

(8.4)

(8.4)

(8.5)

(8.5)

де,  - автономне споживання, Y – доход,

- автономне споживання, Y – доход,

- гранична схильність до заощадження.

- гранична схильність до заощадження.

Гранична схильність до заощадження МРS – доля додаткових заощаджень в одній додатковій грошовій одиниці доходу:

(8.6)

(8.6)

Оскільки частка кожної грошової одиниці, яка не споживається, обов’язково заощаджується, то

MPC+MPS=1

(8.7)

(8.7)

APS – середня схильність до заощадження – доля заощаджень у використаному доході.

А. Хансен та П. Самуельсон інтерпретували кейнсіанську теорію за допомогою графічного зображення.

8.5. Функція споживання та функція заощадження

Чинники споживання та заощадження, які не залежать від доходу і впливають на функції споживання та заощадження, зміщуючи їх графіки:

1. Багатство (зростання багатства – нерухомість, фінансові активи – зміщують графік споживання вгору, а графік заощаджень - вниз).

2. Податки (зниження податків збільшує після податковий дохід, і тому збільшує споживання та заощадження, і навпаки).

3. Рівень цін (зростання ціни скорочує споживання та заощадження і навпаки).

4. Відрахування на соціальне страхування (збільшення відрахувань – скорочення споживання і заощаджень).

5. Очікування (очікування зростання грошових доходів в майбутньому зумовлює збільшення поточних витрат).

6. Споживча заборгованість (збільшення заборгованості – зменшення споживання та заощаджень).

7. Відсоткова ставка (із зростанням відсоткової ставки споживання зменшується, а заощадження збільшуються).

Питання для самоконтролю

1. Який існує зв’язок між доходами, споживанням і заощадженням?

2. В чому полягає економічний зміст понять середня і гранична схильність до заощадження?

3. Поясніть, чому зміщення кривої споживання вгору викликає таке ж зміщення кривої заощадження вниз? Пригадайте виключення з цього правила.

4. Поясніть, яку залежність показує графік споживання, графік заощадження, крива попиту на інвестиції, графік інвестицій.

5. Назвіть основні типи інвестицій.

6. Які фактори визначають динаміку автономних і стимулюючих інвестицій?

7. Що показує мультиплікатор автономних витрат? За якими формулами його можна визначити?

ТЕМА 9. СУКУПНІ ВИТРАТИ І ВВП

Програмні запитання

9.1. Сукупні витрати і рівноважний ВВП.

9.2. Сукупні витрати і потенційний ВВП

9.3. Модель „Хрест Кейнса”

Не нашли, что искали? Воспользуйтесь поиском: