ТОР 5 статей:

Методические подходы к анализу финансового состояния предприятия

Проблема периодизации русской литературы ХХ века. Краткая характеристика второй половины ХХ века

Характеристика шлифовальных кругов и ее маркировка

Служебные части речи. Предлог. Союз. Частицы

КАТЕГОРИИ:

- Археология

- Архитектура

- Астрономия

- Аудит

- Биология

- Ботаника

- Бухгалтерский учёт

- Войное дело

- Генетика

- География

- Геология

- Дизайн

- Искусство

- История

- Кино

- Кулинария

- Культура

- Литература

- Математика

- Медицина

- Металлургия

- Мифология

- Музыка

- Психология

- Религия

- Спорт

- Строительство

- Техника

- Транспорт

- Туризм

- Усадьба

- Физика

- Фотография

- Химия

- Экология

- Электричество

- Электроника

- Энергетика

Бюджетні відносини.

У бюджетних відносинах беруть участь президент, уряд, парламент, а також спеціальні державні установи — Національна кредитна рада, банківська контрольна комісія, Економічна і соціальна рада. Франція у 1982 р. ухвалила закон № 82-813 "Про права і свободи комун, департаментів, регіонів", згідно з яким були значно розширені права територій. У кожному регіоні створюється контрольний орган — рахункова палата, яка стежить за фінансовою діяльністю юридичних осіб і бере участь у формуванні місцевих бюджетів.

Бюджетна політика департаменту є компетенцією Генеральної ради, а в окремих випадках — комісара Республіки і регіональної рахункової палати. Безпосереднє бюджетне управління здійснює казначей департаменту, який призначається міністром економіки і фінансів за рекомендацією представника Генеральної ради.

Місцеві бюджети в частині видатків складаються з двох основних розділів: бюджети поточної діяльності (функціональний) та бюджети нового будівництва (інвестування). Джерела доходів поділяються на внутрішні — доходи від муніципальної власності, місцевого господарства, податкові та зовнішні — дотації, кредити (як державні, так і приватні).

У складі Міністерства економіки і фінансів функціонує Головне податкове управління, яке має по всій території країни 830 податкових центрів і 16 інформаційних центрів. Податковий контроль здійснюється шляхом камеральних перевірок податкових декларацій, а також документальних перевірок.

Система стягнень за ухилення від сплати податків досить жорстка, застосовується також карна відповідальність. У випадку ненавмисного заниження податку сплачується штраф у розмірі 0,75 % за місяць від суми платежу, у разі умисного приховування розміру доходів штраф сплачується в подвійному розмірі.

Консолідований бюджет включає такі складові:

загальнодержавний бюджет;

місцеві бюджети;

спеціальні рахунки Казначейства;

приєднані бюджети для фінансування пошти та телеграфу;

приєднані бюджети служби сільськогосподарських дотацій;

операції тимчасового характеру.

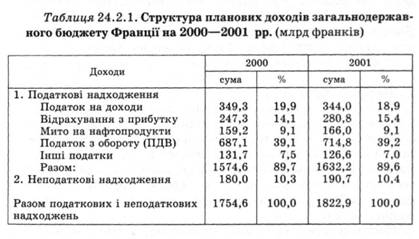

Розглянемо структуру доходів загальнодержавного бюджету в табл. 24.2.1.

Видаткова частина бюджету включає видатки на утримання заморських територій, передбачає залишок бюджету від попереднього року і плановий залишок на початок року. У 1999 р. витрати бюджету становили 1709,8 млрд, а в 2000 р. — 1700,9 млрд франків.

Частка міжбюджетних трансфертів із загальнодержавного бюджету в 1997 р. становила 26 %*.

| Податки. У Франції є два рівні податкових зборів — державний і місцевий. До державних податків відносять: податок на додану вартість; податок на доходи фізичних осіб; податок на підприємства; мито на нафтопродукти; інші. До місцевих податків належать: земельний податок на забудовані ділянки; земельний податок на незабудовані ділянки; податок на житло; професійний податок. Крім основних податків, місцеві органи влади можуть вводити інші податки — на прибирання території, мито на утримання Торговельно-промислової палати, мито на утримання Палати ремесел, на встановлення освітлення, на продаж будівель, на автотранспортні засоби, на озеленення тощо. Розглянемо найвагоміші з них. Державні податки 1. Податок на додану вартість. Саме цей податок як такий був уперше застосований у Франції в 1954 р. Характерною особливістю цього податку у Франції є те, що операції, пов'язані із зовнішнім ринком, звільняються від сплати податку. Якщо ж юридичні особи, котрі здійснили зовнішньоекономічні операції, сплатили цей податок, вони мають право на відшкодування. Об'єктом внутрішнього оподаткування є реалізаційна ціна товару. Механізм нарахування податку на додану вартість подібний до того, який діє в Україні. У Франції застосовують чотири ставки на цей податок: 22 % — на предмети не першої необхідності — автомобілі, кінофототовари, алкогольні напої, тютюнові вироби, парфумерію, цінні хутра тощо; 18,6 — основна ставка; 7 — на товари культурного вжитку, наприклад, книги; 5,5 % — на товари першої необхідності — продукти харчування, медикаменти, житло, готельні послуги, вантажні та пасажирські перевезення тощо. Передбачена система пільг. Так, підприємства звільняються від сплати цього податку, якщо їх оборот не перевищував за попередній рік 70 тис. франків. Крім того, звільняється від податку діяльність державних органів влади, яка спрямована на соціальні, культурні, виховні заходи, медицина, освіта, лікарі, які займаються приватною діяльністю. 2. Податок на доходи фізичних осіб. Податок стягується з доходу, який декларується на початку року за результатами попереднього року. Оподаткуванню підлягає фіскальна одиниця — сім'я з одного або кількох членів. Під доходами розуміють усі грошові надходження, отримані протягом року — заробітна плата, премії, винагороди, пенсія, доходи від рухомого майна, землеволодінь, прибуток від операцій з цінними паперами тощо. Для окремих груп населення — людей похилого віку, інвалідів певні видатки вираховуються. Шкала оподаткування має прогресивний характер — від 0 до 56,8 %. Не обкладаються податком доходи до 18 140 франків. Максимальна ставка застосовується для доходів, які перевищують 246 770 франків. На початку 90-х років податок на доходи фізичних осіб був доповнений соціальними відрахуваннями, які становлять 1,1 % доходів від рухомого та нерухомого майна. Ставка оподаткування процентів за вкладами — 1 %. Прибуток, отриманий від продажу нерухомого майна, включається в оподатковуваний дохід, але від оподаткування звільняються доходи, отримані від продажу основного житла, від першого продажу житла, від продажу житла, яке було у власності понад 32 роки. 3. Податок на підприємства. Підприємства сплачують кілька податків. Розглянемо окремі з них: на прибуток. Підлягає оподаткуванню чистий прибуток. Ставки — 42, 34 %, від 10 до 24 %. Основна ставка — 34 %. Якщо підприємство у звітному році зазнало збитків, то на цю суму зменшується оподатковуваний прибуток поточного року. Якщо підприємство вкладає кошти в розвиток виробництва, то сума оподатковуваного прибутку зменшується на 10 %, а якщо в наукові розробки — на 50 %; податок на власність. Під власністю розуміють будинки, споруди, рухоме майно, цінні папери. Ставки від 0 (на суму до 4,26 млн франків) до 1,5 % (на суму понад 41,28 млн франків); соціальні податки на заробітну плату. Об'єктом оподаткування є фонд заробітної плати. Шкала має прогресивний характер. Він стягується в бюджет у розмірі 4,5 % для фонду за- робітної плати сумою 35 900 франків, у розмірі 8,5 % — на суму від 35 901 до 71 000 франків і 13,6 % — якщо сума фонду заробітної плати перевищує 71 000 франків; інші податки. Роботодавці сплачують податок на професійну освіту у розмірі 0,5 % від фонду оплати праці з надбавкою 0,1%. Якщо на підприємстві працює більш як 10 осіб, то підприємець зобов'язаний брати участь у фінансуванні довгострокової програми професійної підготовки зайнятих у нього працівників. Розмір податку — 1,2 % від загальної суми заробітної плати. Якщо на підприємстві використовується тимчасова робоча сила, то ставка податку дорівнює 2 % від фонду оплати праці. Додатковий податок у розмірі 0,3 % має використовуватись на професійну підготовку молоді; податок на автотранспортні засоби. Ставка залежить від кількості автомобілів і потужності двигунів; інші збори. До цих видів належать реєстраційний, гербовий збір тощо. Кредитні заклади, страхові компанії сплачують податок від загальної суми витрат. Місцеві податки 1. Земельний податок на забудовані ділянки. Стягується в розмірі 50 % кадастрової вартості землі, де є будинки, споруди, резервуари тощо. Від цього податку звільняється державна власність, земля, яка використовується для сільськогосподарського вжитку. Звільняються особи, яким понад 70 років, які отримують допомогу із соціальних фондів, інші малозабезпечені особи. 2. Земельний податок на незабудовані ділянки. Стягується в розмірі 80 % кадастрової орендної вартості ділянки. Цим податком обкладаються поля, луги, ліси, болота, ділянки під забудову тощо. Можуть тимчасово звільнятись штучні лісонасадження, ділянки під розвиток сільського господарства. Ділянки, які перебувають у державній власності, звільняються від оподаткування. 3. Податок на житло. Стягується як із власників житла, так і з орендарів. Стягується з початку року, навіть якщо проживання здійснювалося з іншої дати. Розмір податку залежить від якості житла, місцезнаходження тощо. Існує п'ять категорій квартир за рівнем комфорту. Наприклад, у Ліоні всередині 90-х років XX ст. річний податок на квартиру площею 50 м2 становив 3,2 тис. франків, при мінімальній заробітній місячній платі 5,5 тис. франків. 4. Професійний податок. Сплачується щорічно особами, які займаються професійною діяльністю, але не отримують твердої заробітної плати (наприклад, лікарі, юристи, працівники мистецтва). Для розрахунку береться сума двох елементів — орендна вартість нерухомості, яка використовується для здійснення діяльності та процент заробітної плати, зазвичай 18 %, що сплачується платниками податків, а також отриманого доходу (в межах 10 %). Ці два елементи множаться на встановлену місцевими органами влади податкову ставку. Розрахований у такий спосіб розмір податку не повинен перевищувати 3,5 % від отриманої додаткової вартості. |

Німеччина

Загальні дані.

Офіційна назва — Федеративна Республіка Німеччини; територія — 357,0 тис. км2; населення — 82,1 млн осіб (1998 p.).

Адміністративно-територіальний устрій. Після об'єднання двох частин Німеччини в 1990 р. територія збільшилась. Адміністративно Німеччина поділена на землі, округи й общини. Земель 16 — Баден-Вюртемберг, Баварія, Берлін, Бранденбург, Бремен, Гамбург, Гессен, Мекленбург-Передня Померанія, Нижня Саксонія, Північний Рейн-Вестфалія, Рейнланд-Пфальц, Саар, Саксонія-Ангальт, Шлезвіг-Гольштейн і Тюрінгія.

Державний устрій. Усі землі мають широкі права автономії. Так, кожна земля має свою конституцію, свій парламент, прем'єр-міністра, котрий є головою виконавчої влади і главою землі, загальні вищі суди, суди першої та другої інстанції, Конституційний суд (крім землі Шлезвіг-Гольштейн). Землі мають самостійний бюджет, а в Баварії навіть проголошено власне громадянство. Землі мають право укладати державні договори з іншими державами. Форма — федеративна.

Органи державної влади. Глава держави — федеральний президент, але він є "слабкою" фігурою порівняно з федеральним канцлером — головою федерального уряду. Федеральний президент не входить до складу ні уряду, ні законодавчих органів. Законодавча влада представлена двопалатним парламентом — бундестагом, куди входять представники народу, які вибираються шляхом прямих і загальних виборів, та бундесратом, який складається з членів уряду земель, які їх призначають і мають право відклику. Крім того, функціонує Об'єднаний комітет, який складається на дві третини з депутатів бундестагу і однієї третини членів бундесрату. Юридична влада представлена Федеральним конституційним судом, федеральними судами і судами земель.

Конституція. Конституція Німеччини була ухвалена 23 травня 1949 р. Надалі мали місце певні зміни і доповнення. Суттєво доповнена була у 1993 р. Характерною особливістю Конституції є чітке розмежування повноважень федерації і земель, а також особливий розділ — "Фінанси", де передбачені фінансові відносини, включаючи перелік федеральних податків і зборів.

Не нашли, что искали? Воспользуйтесь поиском: