ТОР 5 статей:

Методические подходы к анализу финансового состояния предприятия

Проблема периодизации русской литературы ХХ века. Краткая характеристика второй половины ХХ века

Характеристика шлифовальных кругов и ее маркировка

Служебные части речи. Предлог. Союз. Частицы

КАТЕГОРИИ:

- Археология

- Архитектура

- Астрономия

- Аудит

- Биология

- Ботаника

- Бухгалтерский учёт

- Войное дело

- Генетика

- География

- Геология

- Дизайн

- Искусство

- История

- Кино

- Кулинария

- Культура

- Литература

- Математика

- Медицина

- Металлургия

- Мифология

- Музыка

- Психология

- Религия

- Спорт

- Строительство

- Техника

- Транспорт

- Туризм

- Усадьба

- Физика

- Фотография

- Химия

- Экология

- Электричество

- Электроника

- Энергетика

Управление финансовым лизингом

Переход к рыночным отношениям в нашей стране вызвал активное использование в практике финансовой деятельности новых для нас кредитных инструментов, получивших широкое применение в странах с развитой рыночной экономикой. Одним из таких инструментов является финансовый лизинг.

Финансовый лизинг (аренда) представляет собой хозяйственную операцию, предусматривающую приобретение арендодателем по заказу арендатора основных средств с дальнейшей передачей их в пользование арендатора на срок, не превышающий периода полной их амортизации с обязательной последующей передачей права собственности на эти основные средства арендатору.

Финансовый лизинг рассматривается как один из видов финансового кредита. Основные средства, переданные в финансовый лизинг, включаются в состав основных средств арендатора.

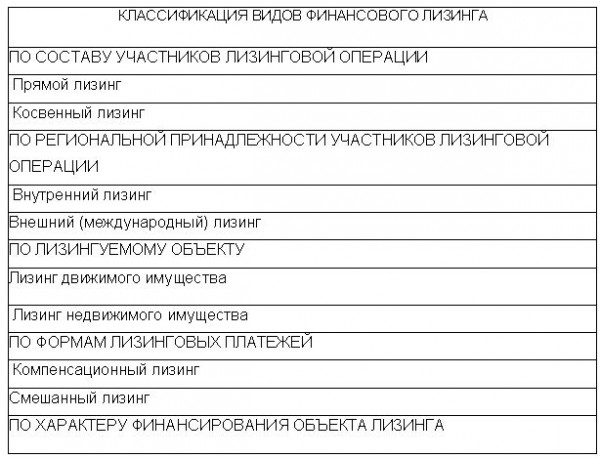

Управление финансовым лизингом на предприятии связано с использованием различных его видов. Классификация видов финансового лизинга по основным классификационным признакам приведена на рисунке 9.6.

1. По составу участников лизинговой операции разделяют прямой и косвенный виды финансового лизинга.

• Прямой лизинг характеризует лизинговую операцию, которая осуществляется между лизингодателем и лизингополучателем без посредников. Одной из форм прямого лизинга является сдача актива в лизинг непосредственным его производителем, что значительно снижает затраты на осуществление лизинговой операции и упрощает процедуру заключения лизинговой сделки. Второй из форм прямого лизинга является так называемый возвратный лизинг, при котором предприятие продает соответствующий свой актив будущему лизингодателю, а затем само же арендует этот актив. При обеих формах прямого лизинга участие третьих лиц в лизинговой операции не предусматривается.

• Косвенный лизинг характеризует лизинговую операцию, при которой передача арендуемого имущества лизингополучателю осуществляется через посредников (как правило, лизинговую компанию). В виде косвенного лизинга осуществляется в настоящее время преобладающая часть операций финансового лизинга.

2. По региональной принадлежности участников лизинговой операции выделяют внутренний и внешний (международный) лизинг.

• Внутренний лизинг характеризует лизинговую операцию, все участники которой являются резидентами данной страны.

• Внешний (международный) лизинг связан с лизинговыми операциями, осуществляемыми участниками из разных стран. На современном этапе внешний финансовый лизинг используется, как правило, при совершении лизинговых операций совместными предприятиями с участием иностранного капитала.

Рисунок 9.6. Классификация видов финансового лизинга по основным признакам.

3. По лизингуемому объекту выделяют лизинг движимого и недвижымого имущества.

Лизинг движимого имущества является основной мой лизинговых операций, законодательно регулиру- Форх в Нашей стране. Как правило, объектом такого вида лГнансового лизинга являются машины и оборудование, ходящее в состав операционных основных средств. 8 • Лизинг недвижимого имущества заключается в покуп- е или строительстве по поручению лизингополучателя отельных объектов недвижимости производственного, социального или другого назначения с их передачей ему на условиях финансового лизинга. Этот вид лизинга пока еще не получил распространения в нашей стране.

4. По формам лизинговых платежей различают денежный, компенсационный и смешанный виды лизинга.

Денежный лизинг характеризует платежи по лизинговому соглашению исключительно в денежной форме. Этот вид лизинга является наиболее распространенным в системе осуществления предприятием финансового лизинга.

• Компенсационный лизинг предусматривает возможность осуществления лизинговых платежей предприятием в форме поставок продукции (товаров, услуг), производимой при использовании лизингуемых активов.

• Смешанный лизинг характеризуется сочетанием платежей по лизинговому соглашению как в денежной, так и в товарной форме (форме встречных услуг).

5. По характеру финансирования объекта лизинга выделяют индивидуальный и раздельный лизинг.

• Индивидуальный лизинг характеризует лизинговую операцию, в которой лизингодатель полностью финансирует производство или покупку передаваемого в аренду имущества.

• Раздельный лизинг (леверидж-лизинг) характеризует лизинговую сделку, в которой лизингодатель приобретает объект аренды частично за счет собственного капитала, а частично — за счет заемного. Такой вид лизинга присущ крупным капиталоемким лизинговым операциям со сложным многоканальным финансированием передаваемого в аренду имущества.

С учетом изложенных основных видов финансового лизинга организуется процесс управления им на предприяти и.

Основной целью управления финансовым лизингом с позиций привлечения предприятием заемного капитала является минимизация потока платежей по обслуживанию каждой лизинговой операции.

Процесс управления финансовым лизингом на предприятии осуществляется по следующим основным этапам (рис. 9.7):

Рисунок 9.7. Основные этапы управления финансовым лизингом на предприятии.

1. Выбор объекта финансового лизинга. Такой выбор определяется необходимостью обновления или расширения состава операционных внеоборотных активов предприятия с учетом оценки инновационных качеств отдельных альтернативных их видов.

2. Выбор вида финансового лизинга. В основе такого выбора лежит классификация видов финансового лизинга и оценка следующих основных факторов:

• страна-производитель продукции, являющейся объектом финансового лизинга;

• рыночная стоимость объекта финансового лизинга;

• развитость инфраструктуры регионального лизингового рынка;

• сложившаяся практика осуществления лизинговых операций по аналогичным объектам лизинга;

• возможности эффективного использования лизингополучателем актива, являющегося объектом лизинга.

В процессе выбора вида финансового лизинга учитывается механизм приобретения лизингуемого актива, который сводится к трем альтернативным вариантам:

а) предприятие-лизингополучатель самостоятельно осуществляет отбор необходимого ему объекта лизинга и конкретного производителя — продавца имущества, а лизингодатель оплатив его стоимость передает это имущество в пользование лизингопо-

лучателя на условиях финансового лизинга (эта схема принципиально применима и к возвратному лизингу);

б) предприятие-лизингополучатель поручает отбор необходимого ему объекта лизинга своему потенциальному лизингодателю, который после его приобретения передает его предприятию на условиях финансового лизинга (такая схема наиболее часто используется при внешнем лизинге);

в) лизингодатель наделяет предприятие-лизингополучатель полномочиями своего агента по заказу предполагаемого объекта лизинга у его изготовителя и после его оплаты передает приобретенное им имущество лизингополучателю на условиях финансового лизинга (такая схема наиболее часто используется при внутреннем лизинге).

Таким образом, процесс выбора вида финансового лизинга совмещается обычно с процессом выбора и потенциального лизингодателя.

3. Согласование с лизингодателем условий осуществления лизинговой сделки. Это наиболее ответственный этап Управления финансовым лизингом, во многом определяющий эффективность предстоящей лизинговой операции. В Процессе этого этапа управления согласовываются следующие основные условия (рис. 9.8).

Рисунок 9.8. Характеристика основных условий осуществления лизинговой операции, подлежащих согласованию с лизингодателем.

Срок лизинга. В соответствии с механизмом финансового лизинга такой срок определяется обычно общим периодом амортизации лизингуемого имущества. По международным стандартам он не может быть ниже периода 75%-ой амортизации объекта лизинга (с последующей его продажей лизингополучателю по остаточной или ликвидационной стоимости).

Сумма лизинговой операции. Размер этой суммы должен обеспечивать возмещение лизингодателю всех затрат по приобретению объекта лизинга; кредитного процента за отвлекаемые им на длительный период денежные ресурсы; комиссионное вознаграждение, покрывающее его операционные расходы по обслуживанию лизинговой операции; налоговые платежи, обеспечивающие получение чистой прибыли.

Условия страхования лизингуемого имущества. В соответствии с действующей практикой страхование имущества — объекта лизинга осуществляет лизингополучатель в пользу лизингодателя. Отдельные аспекты этого страхования подлежат согласованию сторон.

Форма лизинговых платежей. Хотя видами лизинга усматриваются различные формы осуществления ли- нговых платежей, в практике финансового лизинга применяется обычно денежная форма. При косвенном финансовом лизинге денежная форма лизинговых платежей явпяется, как правило, обязательным условием, а при прямом ~~" по согласованию сторон могут допускаться компенсационные платежи в форме товаров и услуг.

График осуществления лизинговых платежей. По срокам внесения этих платежей различают:

• равномерный поток лизинговых платежей;

• прогрессивный (нарастающий по размерам) поток лизинговых платежей;

• регрессивный (снижающийся по размерам) поток лизинговых платежей;

• неравномерный поток лизинговых платежей (с неравномерными периодами и размерами их выплат).

При согласовании графика осуществления лизинговых платежей предприятие должно исходить из своих финансовых возможностей, размера и периодичности генерируемых денежных потоков с использованием лизингуемых активов, а также стремиться к минимизации общего размера лизинговых платежей в настоящей стоимости. Такая минимизация обеспечивается путем сравнения дисконтируемых потоков лизинговых платежей различных видов (формула, по которой осуществляется такое дисконтирование лизинговых платежей, рассмотрена ранее).

Система штрафных санкций за просрочку лизинговых платежей. Обычно такие штрафные санкции строятся в форме пени за каждый день просрочки очередного платежа, которая призвана возместить лизингодателю его прямые потери и упущенную выгоду.

Условия закрытия сделки при финансовой несостоятельности лизингополучателя. По условиям финансового лизинга договор не может быть расторгнут по инициативе лизингополучателя (за исключением случая, когда лизингодателем не были соблюдены условия приобретения и поставки лизингуемого имущества). Если же лизингополучатель в процессе действия договора в силу финансовой Несостоятельности был объявлен банкротом, сумма закрытия сделки включает в себя невыплаченную часть общей суммы лизинговых платежей, сумму пени за просрочку платежей, а также неустойку, определенную договором Возмещение суммы закрытия лизинговой сделки осуществляется страховой компанией или за счет проданного имущества предприятия-банкрота.

4. Оценка эффективности лизинговой операции. В основе такой оценки лежит сравнение суммарных потоков платежей при различных формах финансирования активов.

Эффективность денежных потоков (потоков платежей) сравнивается в настоящей стоимости по таким основным вариантам решений: приобретение активов в собственность за счет собственных финансовых ресурсов; приобретение активов в собственность за счет долгосрочного банковского кредита; аренда (лизинг) активов.

• Основу денежного потока приобретения актива в собственность за счет собственных финансовых ресурсов составляют расходы по его покупке, т.е. рыночная цена актива. Эти расходы осуществляются при покупке актива и поэтому не требуют приведения к настоящей стоимости.

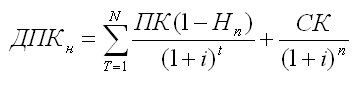

• Основу денежного потока приобретения актива в собственность за счет долгосрочного банковского кредита составляют процент за пользование кредитом и общая его сумма, подлежащая возврату при погашении. Расчет общей суммы этого денежного потока в нащод стоимости осуществляется по следующей формуле;

где ДПКН — сумма денежного потока по долгосрочному банковскому кредиту, приведенная к настоящей стоимости;

ПК — сумма уплачиваемого процента за кредит в соответствии с годовой его ставкой;

СК—сумма полученного кредита, подлежащего погашению в конце кредитного периода;

Нп — ставка налога на прибыль, выраженная десятичной дробью; i — годовая ставка процента за долгосрочный кредит, выраженная десятичной дробью;

n — количество интервалов, по которым осуществляется расчет процентных платежей, в общем обусловленном периоде времени.

• Основу денежного потока аренды (лизинга) актива сотавляют авансовый лизинговый платеж (если он оговорен СсЛовиями лизингового соглашения) и регулярные лизинговые платежи (арендная плата) за использование актива, расчет общей суммы этого денежного потока в настоящей стоимости осуществляется по следующей формуле:

где ДПЛН — сумма денежного потока по лизингу (аренде) актива, приведенная к настоящей стоимости;

АПЛ — сумма авансового лизингового платежа, предусмотренного условиями лизингового соглашения;

ЛП — годовая сумма регулярного лизингового платежа за использование арендуемого актива;

Нп — ставка налога на прибыль, выраженная десятичной дробью; i —среднегодовая ставка ссудного процента на рынке капитала (средняя ставка процента по долгосрочному кредиту), выраженная десятичной дробью;

n — количество интервалов, по которым осуществляется расчет процентных платежей, в общем обусловленном периоде времени.

В расчетных алгоритмах суммы денежных потоков всех видов, приведенных выше, стоимость актива предусматривается к полному списанию в конце срока его использования. Если после предусмотренного срока использования актива, взятого в аренду на условиях финансового, лизинга или приобретенного в собственность, он имеет ликвидационную стоимость, прогнозируемая ее сумма вы-; читается из денежного потока. Расчет этой вычитаемой суммы ликвидационной стоимости осуществляется по следующей формуле:

Дополнительный денежный поток за счет реализации актива по ликвидационной стоимости (после предусмотренного срока его использования), приведенный к настоящей стоимости = Прогнозируемая ликвидационная стоимость актива (после предусмотренного срока его использования) / (1 + Среднегодовая ставка ссудного процента на рынке капитала (средняя ставка процента по долгосрочному кредиту), выраженная десятичной дробью) количество интервалов, по которым осуществляется расчет процентных платежей, в общем обусловленном периоде времени

5. Организация контроля за своевременным осуществлением лизинговых платежей. Лизинговые платежи в соответствии с графиком их осуществления включаются в разрабатываемый предприятием платежный календарь и контролируются в процессе мониторинга его финансовой деятельности.

В процессе управления финансовым лизингом следует учесть, что многие правовые нормы его регулирования в нашей стране еще не установлены или разработаны недостаточно. В этих условиях следует ориентироваться на международные стандарты осуществления лизинговых операций с соответствующей их адаптацией к экономическим условиям нашей страны.

Не нашли, что искали? Воспользуйтесь поиском: