ТОР 5 статей:

Методические подходы к анализу финансового состояния предприятия

Проблема периодизации русской литературы ХХ века. Краткая характеристика второй половины ХХ века

Характеристика шлифовальных кругов и ее маркировка

Служебные части речи. Предлог. Союз. Частицы

КАТЕГОРИИ:

- Археология

- Архитектура

- Астрономия

- Аудит

- Биология

- Ботаника

- Бухгалтерский учёт

- Войное дело

- Генетика

- География

- Геология

- Дизайн

- Искусство

- История

- Кино

- Кулинария

- Культура

- Литература

- Математика

- Медицина

- Металлургия

- Мифология

- Музыка

- Психология

- Религия

- Спорт

- Строительство

- Техника

- Транспорт

- Туризм

- Усадьба

- Физика

- Фотография

- Химия

- Экология

- Электричество

- Электроника

- Энергетика

Оптимизация денежных потоков

Одним из наиболее важных и сложных этапов стратегического управления денежными потоками предприятия является их оптимизация.

Оптимизация денежных потоков представляет собой процесс выбора наилучших форм их организации на предприятии с учетом условий и особенностей осуществления его предстоящей хозяйственной деятельности.

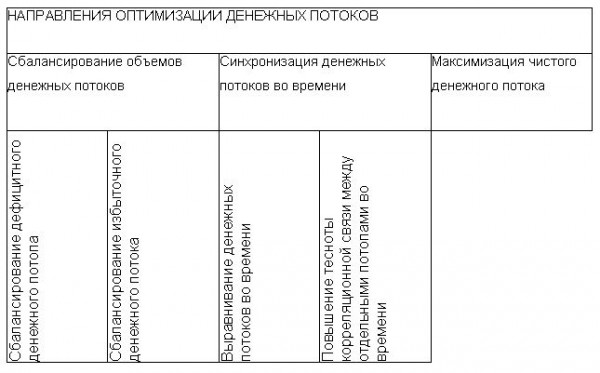

Основными направлениями оптимизации денежных потоков предприятия являются (рис. 15.3):

Рисунок 15.3. Основные направления оптимизации денежных потоков предприятия.

1. Сбалансирование объемов денежных потоков. Это направление оптимизации денежных потоков предприятия призвано обеспечить необходимую пропорциональность объемов положительного и отрицательного их видов.

На результаты хозяйственной деятельности предприятия отрицательное воздействие оказывают как дефицитный, так и избыточный денежные потоки.

Отрицательные последствия дефицитного денежного потока проявляются в снижении ликвидности и уровня платежеспособности предприятия, росте просроченной кредиторской задолженности поставщикам сырья и материалов, повышении доли просроченной задолженности по полученным финансовым кредитам, задержках выплаты заработной платы (с соответствующим снижением уровня производительности труда персонала), росте продолжительности финансового цикла, а в конечном счете — в снижении рентабельности использования собственного капитала и активов предприятия.

Отрицательные последствия избыточного денежного потока проявляются в потере реальной стоимости временно неиспользуемых денежных средств от инфляции, потере потенциального дохода от неиспользуемой части денежных активов в сфере краткосрочного их инвестирования, что в конечном итоге также отрицательно сказывается на уровне рентабельности активов и собственного капитала предприятия.

Методы сбалансирования дефицитного денежного потока направлены на обеспечение роста объема положительного и снижение объема отрицательного их видов.

Рост объема положительного денежного потока в перспективном периоде может быть достигнут за счет следующих мероприятий:

• привлечения стратегических инвесторов с целью увеличения объема собственного капитала;

• дополнительной эмиссии акций;

• привлечения долгосрочных финансовых кредитов;

• продажи части (или всего объема) финансовых инструментов инвестирования:

• продажи (или сдачи в аренду) неиспользуемых видов основных средств.

Снижение объема отрицательного денежного потока в перспективном периоде может быть достигнуто за счет следующих мероприятий;

• сокращения объема и состава реальных инвестиционных программ;

• отказа от финансового инвестирования;

• снижения суммы постоянных издержек предприятия.

Методы сбалансирования избыточного денежного потока

предприятия связаны с обеспечением роста его инвестиционной активности. В системе этих методов могут быть использованы:

• увеличение масштабов расширенного воспроизводства операционных внеоборотных активов;

• ускорение периода разработки реальных инвестиционных проектов и начала их реализации;

• осуществление региональной диверсификации операционной деятельности предприятия;

• активное формирование портфеля финансовых инвестиций;

• досрочное погашение долгосрочных финансовых кредитов.

2. Синхронизация денежных потоков во времени. Это направление оптимизации денежных потоков предприятия призвано обеспечить необходимый уровень его платежеспособности в каждом из интервалов перспективного периода при одновременном снижении размера страховых резервов денежных активов.

В процессе синхронизации денежных потоков предприятия во времени они предварительно классифицируются по следующим признакам:

1) по уровню "нейтрализуемости" (термин, означающий способность денежного потока определенного вида изменяться во времени) денежные потоки подразделяются на поддающиеся и неподдающиеся изменению. Примером денежного потока первого вида являются лизинговые платежи, период которых может быть установлен по согласованию сторон. Примером денежного потока второго вида являются налоговые платежи, срок уплаты которых не может быть предприятием нарушен;

2) по уровню предсказуемости денежные потоки подразделяются на полностью предсказуемые и недостаточно предсказуемые (абсолютно непредсказуемые денежные потоки в системе их оптимизации не рассматриваются).

Объектом синхронизации выступают предсказуемые денежные потоки, поддающиеся изменению во времени. В процессе синхронизации денежных потоков во времени используются два основных метода — выравнивание и повышение тесноты корреляционной связи между отдельными видами потоков.

Выравнивание денежных потоков направлено на сглаживание их объемов в разрезе отдельных интервалов рассматриваемого периода времени. Этот метод оптимизации позволяет устранить в определенной мере сезонные и циклические различия в формировании денежных потоков (как положительных, так и отрицательных), оптимизируя параллельно средние остатки денежных средств и повышая уровень ликвидности. Результаты этого метода оптимизации денежных потоков во времени оцениваются с помощью средне - квадратического отклонения или коэффициента вариации, которые в процессе оптимизации должны снижаться.

Повышение тесноты коррелятивной связи между потоками достигается путем использования "Системы ускорения — замедления платежного оборота" (или "Системы лидс энд лэгс"). Суть этой системы заключается в разработке на предприятии организационных мероприятий по ускорению привлечения денежных средств и замедлению их выплат в отдельные интервалы времени для повышения синхронности формирования положительного и отрицательного денежных потоков.

Ускорение привлечения денежных средств в краткосрочном периоде может быть достигнуто за счет следующих мероприятий:

• увеличения размера ценовых скидок за наличный расчет по реализованной покупателям продукции;

• обеспечения получения частичной или полной предоплаты за произведенную продукцию, пользующуюся высоким спросом на рынке;

• сокращения сроков предоставления товарного (коммерческого) кредита покупателям;

• ускорения инкассации просроченной дебиторской задолженности;

• использования современных форм рефинансирования дебиторской задолженности — учета векселей, факторинга, форфейтинга;

• открытия "кредитной линии" в банке, обеспечивающего оперативное поступление средств краткосрочного кредита при необходимости срочного пополнения остатка денежных активов;

• ускорения инкассации платежных документов покупателей продукции (времени нахождения их в пути, в процессе регистрации, в процессе зачисления денег на расчетный счет и т.п.).

Замедление выплат денежных средств в краткосрочном периоде может быть достигнуто за счет следующих мероприятий:

• использования флоута. Флоут представляет собой сумму денежных средств предприятия, связанную уже выписанными им платежными документами — поручениями (чеками, аккредитивами и т.п.), но еще не инкассированную их получателем. Флоут по конкретному платежному документу можно рассматривать как период времени между его выпиской по конкретному платежу и фактической его оплатой. Максимизируя флоут (период прохождения выписанных платежных документов до их оплаты) предприятие может соответственно повышать сумму среднего остатка своих денежных активов без дополнительного вложения финансовых средств. В зарубежной практике финансового менеджмента флоут является одним из эффективных инструментов управления остатком денежных активов компаний и фирм;

• сокращения расчетов с контрагентами наличными деньгами. Наличные денежные расчеты увеличивают остаток денежных активов предприятия и сокращают период использования собственных денежных активов на срок прохождения платежных документов поставщиков;

• увеличения по согласованию с поставщиками сроков предоставления предприятию товарного (коммерческого) кредита;

• замены приобретения долгосрочных активов, требующих обновления, на их аренду (лизинг);

• реструктуризации портфеля полученных финансовых кредитов путем перевода краткосрочных их видов в долгосрочные.

Результаты этого направления оптимизации денежных потоков во времени оцениваются с помощью коэффициента корреляции, который в процессе оптимизации должен стремиться к значению " + 1".

3. Максимизация чистого денежного потока. Это направление оптимизации является наиболее важным и отражает результаты предшествующих ее этапов. Рост чистого денежного потока обеспечивает повышение темпов экономического развития предприятия на принципах самофинансирования, снижает зависимость этого развития от внешних источников формирования финансовых ресурсов, обеспечивает прирост рыночной стоимости предприятия.

Повышение суммы чистого денежного потока предприятия может быть обеспечено за счет осуществления следующих основных мероприятий:

• снижения суммы постоянных издержек;

• снижение уровня переменных издержек;

• осуществления эффективной налоговой политики, обеспечивающей снижение уровня суммарных налоговых выплат;

• осуществления эффективной ценовой политики, обеспечивающей повышение уровня доходности операционной деятельности;

• использования метода ускоренной амортизации используемых предприятием основных средств;

• сокращения периода амортизации используемых предприятием нематериальных активов;

• продажи неиспользуемых видов основных средств и нематериальных активов;

• усиления претензионной работы с целью полного и своевременного взыскания штрафных санкций.

Результаты оптимизации денежных потоков предприятия получают свое отражение в системе целевых пропорций формирования и использования денежных средств в стратегическом периоде.

Не нашли, что искали? Воспользуйтесь поиском: