ТОР 5 статей:

Методические подходы к анализу финансового состояния предприятия

Проблема периодизации русской литературы ХХ века. Краткая характеристика второй половины ХХ века

Характеристика шлифовальных кругов и ее маркировка

Служебные части речи. Предлог. Союз. Частицы

КАТЕГОРИИ:

- Археология

- Архитектура

- Астрономия

- Аудит

- Биология

- Ботаника

- Бухгалтерский учёт

- Войное дело

- Генетика

- География

- Геология

- Дизайн

- Искусство

- История

- Кино

- Кулинария

- Культура

- Литература

- Математика

- Медицина

- Металлургия

- Мифология

- Музыка

- Психология

- Религия

- Спорт

- Строительство

- Техника

- Транспорт

- Туризм

- Усадьба

- Физика

- Фотография

- Химия

- Экология

- Электричество

- Электроника

- Энергетика

Стратегии финансирования оборотных активов

В основе стратегии финансирования оборотного капитала лежат принципы финансовой «подпитки» переменной части средств компании. Постоянная составляющая оборотных активов может быть определена на уровне покрытия минимальных нужд в определенный период времени. В свою очередь переменная составляющая представляет собой разницу между реальной и минимально допустимой потребностью в оборотном капитале.

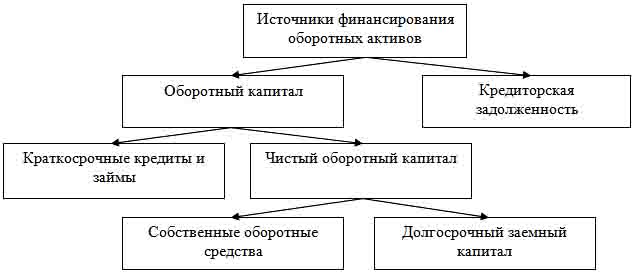

Суть подхода проста. Та часть оборотных средств, которая покрывается за счет долгосрочных или личных заемных средств, носит название «чистого» оборотного капитала. Найти его можно по простой формуле – из текущих активов компании вычесть текущие пассивы. Кроме этого, «чистый» оборотный капитал можно с легкостью высчитать с помощью баланса двумя методами – двигаясь с "нижнейЦ или с "верхней" части.

В первом случае оборотный капитал можно высчитать как разницу текущих активов и пассивов компании. Это как раз и есть та часть капитала организации, которая покрывается за счет долгосрочных займов и личного капитала. То есть оборотные средства с «нижней части» - это личные оборотные активы компании.

Во втором случае расчет чистого оборотного капитала производится по более гибкой формуле. Сначала производится суммирование долгосрочных обязательств и личного капитала, а из полученного числа вычитаются основные активы. Полученная в результате расчета разница остается для покрытия собственных оборотных активов.

Таким образом, чистый оборонный капитал – это личные оборотные средства компании и кредитные средства. При наличии остатков оборотного капитала (если он не покрыт финансовыми активами) нужно финансировать дополнительно и оформлять кредит. Если недостаточно кредиторской задолженности, потребуется оформление краткосрочного займа. Таким способом формируются финансовые нужды компании, ее потребности в дополнительном капитале.

Текущие финансовые потребности (ТФП) вычисляются по простой формуле. Из текущих активов компании (денежные средства в учет не берутся) вычитается задолженность по кредиту. При этом финансовый менеджер может отдать предпочтение различным источникам финансирования. В связи с этим меняется и стратегия финансирования. Сегодня можно выделить четыре основных варианта:

- агрессивная стратегия. Ее суть заключается в том, что долгосрочному инвестированию подвергается постоянная часть оборотного капитала. В свою очередь переменная составляющая оборотных активов должна финансироваться путем оформления краткосрочных займов;

- идеальная стратегия. В этом случае все текущие активы компании будет покрываться за счет текущих обязательств. Эта модель перспективна по своей сути, но очень рискованна. Если вдруг кредиторы одновременно потребуют выполнения обязательств компанией, то неизбежной будет продажа части или всех активов предприятия. В таком случае бизнес и вовсе может быть разрушен;

- компромиссная стратегия. Ее суть – в частичном покрытии нужд предприятия за счет долгосрочных кредитов. В частности финансируются необоротный, капитал, постоянная составляющая оборотного капитала и где-то 50-60% переменной составляющей оборотного капитала. Финансирование оставшейся части капитала оборотных средств производится на небольшой период времени (за счет краткосрочных займов). Есть мнение, что именно компромиссная стратегия финансирования является наиболее эффективной. Минус лишь в том, что в некоторые периоды времени компания может получать лишние оборотные средства, что приведет к снижению их прибыльнсоти;

- консервативная стратегия подходит для наименее рисковых предпринимателей. Ее суть – активное финансирование почти всех активов и потребностей компании путем оформления долгосрочных займов. Чаще всего консервативная стратегия используется на этапе становлении компании. Но здесь должно выполняться два основных условия. Во-первых, капитал владельцев компании должен иметь соответствующий размер, достаточный для нормального функционирования бизнеса. Во-вторых, предприятие должно иметь доступ для оформления долгосрочных займов, предназначенных для инвестиционного финансирования.

Применение той или иной стратегии зависит от стабильности процессов снабжения и сбытовой работы компании:

- в случае, если поставки и сбыт идеально налажены и сбои бывают крайне редко, есть точная информация касательно сроков платежей, объемов поставляемой продукции и будущим затратам, то можно применять идеальную или агрессивную стратегию;

- в случае, когда определенности в упомянутых выше вопросах нет, сроки выплат и объемы поставок четко не определяются договорными обязательствами сторон, то лучше отдать предпочтение консервативной или компромиссной стратегии. Кроме этого, для защиты активов компании должен быть создан страховой запас оборотного капитала.

Не нашли, что искали? Воспользуйтесь поиском: