ТОР 5 статей:

Методические подходы к анализу финансового состояния предприятия

Проблема периодизации русской литературы ХХ века. Краткая характеристика второй половины ХХ века

Характеристика шлифовальных кругов и ее маркировка

Служебные части речи. Предлог. Союз. Частицы

КАТЕГОРИИ:

- Археология

- Архитектура

- Астрономия

- Аудит

- Биология

- Ботаника

- Бухгалтерский учёт

- Войное дело

- Генетика

- География

- Геология

- Дизайн

- Искусство

- История

- Кино

- Кулинария

- Культура

- Литература

- Математика

- Медицина

- Металлургия

- Мифология

- Музыка

- Психология

- Религия

- Спорт

- Строительство

- Техника

- Транспорт

- Туризм

- Усадьба

- Физика

- Фотография

- Химия

- Экология

- Электричество

- Электроника

- Энергетика

Слова благодарности

В первые годы моей работы на фьючерсных рынках я был чистым «фундаменталистом» и относился к техническому анализу с полным пренебрежением — мнение, я должен заметить, основанное, скорее, на предубеждениях, чем на знании или опыте. В то время я был директором по исследованиям в крупной брокерской фирме. В моем отделе был технический аналитик, и я начал подмечать нечто странное: он часто оказывался прав в своих суждениях по поводу поведения рынка. Мы стали добрыми друзьями, и он объяснил мне основы графического анализа. По мере того как я приобретал опыт в применении технического анализа, мое отношение к нему сменилось на диаметрально противоположное. Технического аналитика, который впервые познакомил меня с методологией и оказал такое большое влияние на мою карьеру, зовут Стив Кроновиц. Без Стива эта книга, вероятно, никогда бы не появилась.

На протяжении последних семи лет я работал в очень тесном сотрудничестве с Луисом Льюкаком, он мой партнер по фирме, предоставляющей консультации в области торговли фьючерсами. Луис не только прекрасный программист, он, кроме того, обладает выдающимися знаниями в области построения и тестирования систем. Луис написал программы для множества разработанных мною за эти годы систем и работал со мной над объединением этих систем в крайне сложную компьютеризированную методологию торговли. Если бы не Луис, мне бы никогда не удалось увидеть, как мои идеи работают (и зарабатывают) в реальном мире.

Было несколько предметных областей, которые я хотел включить в эту книгу, но в которых, как я чувствовал, мне не доставало опыта. Поэтому для написания этих глав я выбрал и пригласил нескольких соавторов. Вот мои соавторы и темы, которым они посвятили свою работу: Томас Бировиц написал про осцилляторы, Ричард Моги — про циклический анализ, а Стив Нисон — про графики «японские свечи». Все предшествующее было важным, однако более всего я благодарен своей жене Джо Энн. Джо Энн понимала мое желание, может быть, даже внутреннюю необходимость, написать серию книг, частью которой является данный том, — вверить бумаге то, что было у меня внутри. Я благодарю ее за то, что она поддерживала меня в работе над этим проектом, несмотря на ее полное осознание того, что эти усилия существенно посягают на время, которое мы проводим вместе, и на наш семейный уклад. И вслед за этим я благодарю своих детей Дэниела, Захара и Саманту за то, как они отнеслись к уменьшению моего присутствия в их жизни.

Если не указано другое, графики в этой книге воспроизведены с любезного позволения Prudential Securities Inc.

Джек Д. Швагер

Часть 1

АНАЛИЗ ГРАФИКОВ

1 Графики: инструмент прогнозирования или народное творчество?

Здравый смысл присущ отнюдь не всем.

Вольтер

Существует притча о биржевом игроке, чье страстное стремление выиграть только подстегивалось очередным проигрышем. Вначале он пытался основывать свои торговые решения на фундаментальном анализе. Он строил сложные модели, прогнозировавшие курс акций исходя из подробнейшей статистики спроса и предложения. Однако эти прогнозы неизменно опрокидывались каким-нибудь непредвиденным событием, будь то засуха или неожиданная экспортная сделка.

В конце концов, выведенный из себя, он отказался от фундаментального подхода и обратился к графическому анализу. Он тщательно отслеживал графики цен в поисках повторяющихся моделей, которые выявили бы секреты успешной биржевой торговли. Он первым открыл такие необычные образования, как дневные минимумы «акульи зубы» и максимумы «вершины Гималаев». Но увы, модели всегда казались надежными только до того момента, как он начинал основывать на них свои сделки. Когда он открывал короткую позицию, очертания максимумов оказывались всего лишь паузами в набирающем силу «бычьем» рынке. Столь же разорительным образом после каждой его покупки устойчивые тенденции роста цен внезапно обращались вспять.

«Проблема заключается в том, — размышлял он, — что графический анализ слишком груб. Мне нужна компьютеризованная торговая система». Поэтому он стал тестировать различные схемы, чтобы посмотреть, была бы какая-нибудь из них прибыльной в качестве торговой системы в прошлом. После исчерпывающего исследования он обнаружил, что покупка соевых бобов, какао и евродолларов в первый втор-

20 ЧАСТЬ 1. анализ графиков

ник месяцев с нечетным числом дней и последующее закрытие этих позиций в третий четверг того же месяца приносили значительную прибыль на протяжении последних пяти лет. Невероятно, но эта всесторонне изученная модель перестала действовать после того, как он начал торговать. Еще одно невезение.

Биржевик пробовал многие другие методы (волны Эллиотта, числа Фибоначчи, квадраты Ганна, фазы Луны), но все они оказались столь же неэффективными. Как раз тогда он услышал про знаменитого гуру, который жил на далекой горе в Гималаях и отвечал на вопросы всех паломников, сумевших его разыскать. Трейдер сел на самолет до Непала, нанял проводников и отправился в двухмесячное странствие. В конце концов на исходе сил он добрался до знаменитого гуру.

«О, мудрейший, — сказал он, — я отчаявшийся человек. Многие годы я искал ключ к успешной биржевой игре, но все, что я пробовал, оказалось тщетным. В чем секрет?»

Гуру задумался только на миг и, пристально глядя на посетителя, ответил: «ПОДЕПРОДО». Больше он не сказал ничего.

«ПОДЕПРОДО?» — трейдер не понял ответа. Это слово одолевало его каждую свободную минуту, но он все не мог постичь его смысл. Биржевик рассказывал эту историю многим людям, пока, наконец, один из слушателей не расшифровал ответ гуру.

«Это достаточно просто, — сказал он. — Покупай дешево, продавай дорого».

Послание гуру вполне может разочаровать читателей, ищущих глубокомысленный ключ к биржевой мудрости. ПОДЕПРОДО не отвечает нашей концепции проницательности, поскольку оно естественно вытекает из здравого смысла. Однако если, как предполагал Вольтер, «здравый смысл присущ отнюдь не всем», то и данное послание не является очевидным. Рассмотрим, например, следующий вопрос: «Каковы рекомендации трейдерам при рынке, демонстрирующем новые максимумы?» Теория «здравого смысла» ПОДЕПРОДО недвусмысленно указала бы, что последующая торговая деятельность должна быть сведена к открытию короткой позиции.

Весьма вероятно, что значительная часть биржевых игроков удовлетворилась бы такой интерпретацией. Притягательность подхода ПОДЕПРОДО, возможно, связана со стремлением большинства трейдеров продемонстрировать свое мастерство. В конце концов, любой дурак может купить по рынку после длительного роста цен, но нужно быть гением, чтобы уловить угасание этой тенденции и продать по максимуму. Во всяком случае, лишь немногие торговые стратегии так же близки к «бытовой» интуиции, как склонность покупать, когда цены низки, и продавать, когда цены высоки.

В результате многие биржевые игроки имеют сильную склонность открывать короткие позиции, когда рынок входит в новый, более вы-

ГЛАВА 1. графики: инструмент прогнозирования... 21

сокий диапазон цен. В этом подходе есть только одна ошибка: он не работает. Правдоподобное объяснение всегда под рукой. Способность рынка выйти и закрепиться на новых высотах обычно свидетельствует о мощных силах поддержки, которые часто толкают цены слишком высоко. Здравый смысл? Конечно. Однако заметьте, что выводы для торговли являются диаметрально противоположными тем, которые вытекают из подхода, основанного на «здравом смысле» ПОДЕПРОДО.

Дело в том, что наша «бытовая» интуиция и здравый смысл в отношении поведения рынка часто являются ошибочными. Графический анализ позволяет применять здравый смысл к биржевой торговле — цель, значительно более неуловимая, чем кажется. Например, если прежде, чем приступить к игре на бирже, кто-то всесторонне изучил бы исторические графики цен с целью определить последствия достижения рынком новых высот, он имел бы значительно больше шансов не попасть в одну из типичных ловушек, которые подстерегают начинающих трейдеров. Внимательно изучая исторические модели движения цен, можно постичь и другие рыночные истины.

Следует, однако, признать, что полезность графиков в качестве индикатора будущего направления цен яростно оспаривается. Вместо перечисления всех «за» и «против» в этом споре, мы заметим, что недавний эпизод популярной телепрограммы о финансовых рынках сжато высветил некоторые ключевые проблемы указанной полемики. Ниже представлена запись этой программы:

ВЕДУЩИЙ Здравствуйте! Я — Дуис Панизер из еженедельника «Улица Кошелька». Сегодня мы отступим от нашей обычной формы интервью, чтобы дать простор дебатам о полезности графиков цен биржевых товаров. Могут ли все эти скачущие линии и очертания действительно предсказывать будущее? Или шекспировское описание жизни столь же применимо и к графическому анализу: «Сказка идиота, полная шума и ярости, но без всякого смысла»? Сегодня нашими гостями являются Вера Н. Тенденция, известный технический аналитик фирмы «Чарнум и Бар-нум» с Уолл-стрит, и Дюбомир А. Монета, профессор Университета Башни из Слоновьей Кости и автор книги «Единственный способ победить рынок — стать брокером». Мистер Моне-

22 ЧАСТЬ 1. анализ графиков

ПРОФЕССОР МОНЕТА

МИСС ТЕНДЕНЦИЯ

та, вы принадлежите к группе экспертов, которую называют «Странствующие Наугад» (Random Walkers). Это своего рода клуб путешественников, определяющих место назначения путем метания дротиков в схему дорог? (Самодовольно смеется в камеру).

Нет, г-н Панизер. «Странствующие Наугад» — это группа экономистов, которые считают, что ^движение рыночных цен имеет случайный характер. То есть невозможно разработать систему предсказания рыночных цен, так же как невозможно построить систему прогнозирования цветов, последовательно выпадающих при игре в «рулетку». И то и другое — исключительно дело случая. У цен нет памяти: то, что происходило вчера, не имеет никакого отношения к тому, что произойдет завтра. Иными словами, графики могут рассказать вам только о том, что было в прошлом; они беспомощны в предсказании будущего.

Профессор, вы упускаете один очень важный факт: дневные цены не извлекаются из лотерейного барабана, а скорее, являются следствием коллективных действий всех участников рынка. Поведение людей, возможно, не столь предсказуемо, как движение планет, управляемое физическими законами, но оно и не является совершенно стихийным. Если это не так, то ваша профессия — экономика — обречена на ту же участь, что и алхимия. (При этих словах профессор Монета заерзал на стуле.) Графики выявляют основные модели поведения. Л о тех пор пока одинаковые взаимодействия между покупателями и продавцами будут приводить к одинаковым цено-

ГЛАВА 1. графики: инструмент прогнозирования... 23

ПРОФЕССОР МОНЕТА

МИСС ТЕНДЕНЦИЯ

ПРОФЕССОР МОНЕТА

МИСС ТЕНДЕНЦИЯ

вым моделям, прошлый опыт, действительно, может быть использован как индикатор будущего.

Если прошлые цены можно использовать для предсказания будущих, то почему несметное количество академических исследований пришло к выводу, что тестируемые технические модели не смогли превзойти простую схему «купи и держи» с учетом брокерских комиссионных?

Методики, тестируемые в ходе подобных исследований, являются обычно слишком упрошенными. Исследования показывают лишь, что данные конкретные схемы не работают. Но они не доказывают, что более обширный синтез ценовой информации, такой как графический анализ или более сложная техническая система, не может быть с успехом использован при принятии торговых решений.

Тогда почему нет исследований, убедительно демонстрирующих дееспособность графического анализа в качестве инструмента прогнозирования?

Ваш аргумент отражает всего лишь трудности количественного выражения графических теорий, а не недостатки самого графического метода. То, что один считает изображением вершины, другому представляется областью консолидации. Попытка математически описать любую графическую модель, кроме самых простых, неизбежно приведет к спорным результатам. Проблема становится еще запутаннее, когда осознают, что в любой данный момент времени рисунок графика может выражать противоре-

24 ЧАСТЬ 1. анализ графиков

ПРОФЕССОР МОНЕТА

МИСС ТЕНДЕНЦИЯ

ПРОФЕССОР МОНЕТА

чашие друг другу модели. Таким образом, в известном смысле действительно невозможно объективно проверить многие графические теории.

Что довольно удобно для вас, не так ли? Если эти теории нельзя всесторонне проверить, какая от них польза? Откуда вы знаете, что торговля на основе графиков приведет к лучшему результату, чем просто 50/50 (разумеется, без учета комиссионных)?

Если вы имеете в виду, что слепое следование за каждым сигналом графика сделает богатым только вашего брокера, то я не спорю. Однако моя точка зрения состоит в том, что графический анализ— это искусство, а не наука. Знакомство с основными графическими теориями является лишь исходным пунктом. Истинная полезность графиков зависит от способности трейдера успешно синтезировать стандартные концепции и свой собственный опыт. В умелых руках графики могут быть исключительно ценными в предсказании значительных рыночных тенденций. Существует много успешных трейдеров, принимающих свои решения главным образом с помощью графиков. Чем вы объяснили бы их успех — полосой удач?

Да. Именно так— полоса удач. При достаточном количестве трейдеров некоторые из них будут в выигрыше независимо от того, как они принимают свои решения — изучая графики или бросая дротики в страницу с биржевыми котировками. Это не метод, а всего лишь закон вероятности. Даже в казино некоторый процент игроков остается в выигрыше. Вы ведь не скаже-

ГЛАВА 1. графики: инструмент прогнозирования... 25

МИСС ТЕНДЕНЦИЯ

ВЕДУЩИЙ

ПРОФЕССОР МОНЕТА

ВЕДУЩИЙ

ПРОФЕССОР МОНЕТА

МИСС ТЕНДЕНЦИЯ

ПРОФЕССОР МОНЕТА

те, что своим успехом они обязаны какой-то проницательности или системе.

Это доказывает только то, что более высокие результаты некоторых приверженцев графического анализа могли быть достигнуты благодаря случаю. Это не опровергает утверждения о том, что опытный графист знает нечто такое, что дает ему преимущество.

Я чувствую здесь большое сопротивление и думаю, что нам не помешало бы опереться на какую-нибудь поддержку. Господа, есть ли у вас свидетельства, подтверждающие правоту ваших позиций?

Да! (При этом профессор Монета вытаскивает из портфеля пухлый манускрипт и сует его в руки г-на Панизера. Ведущий бегло просматривает отдельные страницы и качает головой, заметив обилие забавных греческих буковок.)

Я имел в виду нечто менее математическое. Даже учебное телевидение еше не готово к такому.

Ну что же, у меня есть еще кое-что. (Он извлекает лист бумаги и протягивает его мисс Тенденции.) Как бы вы интерпретировали этот график, мисс Тенденция? (Он безуспешно пытается скрыть самодовольную улыбку.)

Я бы сказала, что это похоже на график, основанный на сериях подбрасывания монеты. Ну, вы знаете: орел — одна клеточка вверх, решка— одна клеточка вниз.

(Чья ухмылка превратилась в весьма явную гримасу.) Как вы узнали?

26 ЧАСТЬ 1. анализ графиков

МИСС ТЕНДЕНЦИЯ ПРОФЕССОР МОНЕТА

ВЕДУЩИЙ

ПРОФЕССОР МОНЕТА

МИСС ТЕНДЕНЦИЯ

ПРОФЕССОР МОНЕТА МИСС ТЕНДЕНЦИЯ

ПРОФЕССОР МОНЕТА

МИСС ТЕНДЕНЦИЯ

Счастливая догадка.

Все равно, это не подрывает мой аргумент. Посмотрите на этот график. Здесь есть тенденция. И вот здесь — ваши коллеги кажется называют это моделью «голова и плечи»?

Кстати, раз уж зашла речь о головах и плечах, не прокомментирует ли каждый из вас ситуацию с акциями Прок-тер энд Гэмбл?

(Продолжает.) Те же графические модели, которые вы так быстро обнаруживаете на графиках цен, проявляются также и на явно случайных сериях.

Да, однако такая цепь аргументов может привести к несколько странным выводам. Например, согласились бы вы с тем, что факт наличия у работающих экономистов ученых степеней не является случайным событием?

Конечно.

Хорошо, случайная выборка населения тоже вероятно будет включать некоторое количество людей с ученой степенью. Сделаете ли вы из этого вывод, что наличие ученой степени у экономиста является случайным совпадением?

Я все еще не вижу какой-либо разницы между графиками цен и моим графиком случайных событий.

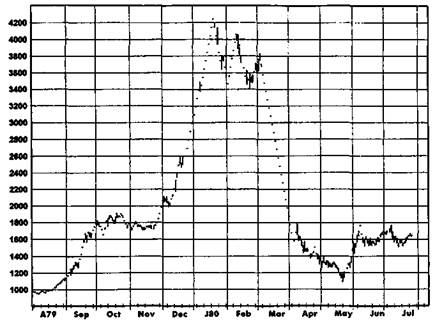

Вы не видите? Это похоже на график случайных событий? (Мисс Тенденция показывает график цен на серебро, июльские фьючерсы 1980 г. (рис. 1.1).)

Рисунок 1.1. СЕРЕБРО, ИЮЛЬ 1980

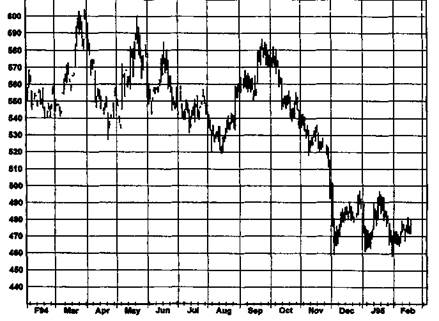

Рисунок 1.2. КОФЕ, ДЕКАБРЬ 1994

28 ЧАСТЬ 1. анализ графиков

ПРОФЕССОР МОНЕТА МИСС ТЕНДЕНЦИЯ

ВЕДУЩИЙ

ПРОФЕССОР МОНЕТА

ВЕДУЩИЙ

ПРОФЕССОР МОНЕТА

МИСС ТЕНДЕНЦИЯ

Ну не совсем, но...

(Переходит в атаку.) Или это. (Показывает график декабрьских 1994 г. контрактов на кофе (рис. 1.2).) Я могла бы продолжить.

(Обращается к профессору Монете.) Мисс Тенденция, кажется, действительно наступает. Есть ли какие-нибудь основания, чтобы отклонить ее примеры?

Что ж, я признаю, что эти примеры являются довольно экстремальными, но они еще не доказывают, что прошлые цены могут предсказывать будущие цены.

Прежде чем наше время достигнет, так сказать, «верхней границы», я хотел бы несколько изменить маршрут. Мне интересно узнать ваше мнение о фундаментальных аналитиках?

Они лучше графистов, поскольку могут по крайней мере объяснить движение цен. Но я боюсь, что их попытки прогнозировать цены являются столь же тщетными. Видите ли, в любой момент времени рынок уже принимает в расчет всю известную информацию, поэтому не существует способа, позволяющего им предсказывать цены, если, конечно, они не наделены даром предвидеть непредсказуемые события будущего, такие как засухи или экспортные эмбарго.

Прежде всего, я хотела бы коснуться намека на то, что графические аналитики игнорируют фундаментальные данные. На самом деле мы считаем, что график цен дает недвусмысленное

ВЕДУЩИЙ

МИСС ТЕНДЕНЦИЯ

ПРОФЕССОР МОНЕТА

ВЕДУЩИЙ

и мгновенное отражение чистого влияния всех фундаментальных и психологических факторов. Напротив, точные фундаментальные модели, если их вообще можно построить, были бы чересчур сложными. Более того, фундаментальные данные для прогнозируемого периода неизбежно были бы оценочными, что делает ценовые проектировки крайне чувствительными к ошибке.

Следовательно, вы оба согласны с утверждением, что фундаменталисты скоро будут стоять на паперти с протянутой рукой.

Да. Да.

Прекрасно, на этом всплеске согласия мы и закончим сегодняшнюю программу.

В некотором смысле спор между «Странствующими Наугад» и графис-тами никогда не может быть разрешен. Нужно понимать, что невозможно доказать случайность; все, что может быть доказано, так это то, что данная графическая модель не существует. Поскольку нет консенсуса относительно точного математического определения многих графических моделей, их жизнеспособность в качестве индикаторов цен нельзя ни доказать, ни опровергнуть.

Например, если бы кто-то захотел проверить точку зрения, будто пробои из торговых диапазонов представляют собой реальные биржевые сигналы, то, прежде всего, потребовалось бы сформулировать точное определение торгового диапазона и пробоя. Допустим, приняты следующие определения: (1) торговый диапазон — это ценовая полоса, которая включает все дневные изменения цены за последние шесть недель и которая не шире 5% средней цены за этот период*; и (2) про-

* Определение максимальной ценовой ширины служит тому, чтобы при рассмотрении торговых диапазонов исключить периоды значительных ценовых колебаний.

30 ЧАСТЬ 1. анализ графиков

бой — это цена закрытия, превышающая верхнюю границу шестинедельного торгового диапазона. Хотя пригодность пробоев в качестве торговых сигналов вполне можно проверить исходя из данных определений, сами эти определения многими будут оспорены. Вот некоторые из возможных возражений:

1. Ценовая полоса является слишком узкой.

2. Ценовая полоса является слишком широкой.

3. Шестинедельный период является слишком длинным.

4. Шестинедельный период является слишком коротким.

5. Не делается поправка на отдельные дни, цены которых выхо

дят за границы диапазона, — случай, который по мнению боль

шинства графистов не нарушает базисную схему.

6. Не учитывается направление тенденции до торгового диапазо

на — фактор, который многие графисты рассматривают как

критически важный в интерпретации надежности пробоя.

7. Для того чтобы пробой мог считаться реальным, он должен вы

ходить за границы торгового диапазона не менее чем на уста

новленный минимум (например, 1% от уровня цен).

8. Пробой можно квалифицировать только при наличии несколь

ких закрытий выше торгового диапазона.

9. Для проверки подлинности пробоя следует использовать вре

менной лаг: например, будут ли цены все еще находиться за пре

делами торгового диапазона спустя неделю после первоначаль

ного выхода из него?

Данный список представляет собой лишь частичное перечисление возможных возражений в отношении наших гипотетических определений торгового диапазона и пробоя, причем все это — для одной из самых простых графических моделей. Вообразите, сколько двусмысленности и сложностей возникнет при попытке точного определения более сложных моделей, например таких, как подтвержденные голова и плечи.

Со своей стороны, графисты также не могут победить в этом споре. Хотя графический анализ основан на общих принципах, его применение зависит от индивидуальной интерпретации. Успешный трейдер, ориентирующийся по графикам, возможно, не обременен сомнениями относительно действенности графического анализа, однако «странствующие наугад» теоретики развенчали бы его успех как простое следствие законов вероятности, поскольку даже при проведении серии совершенно случайных сделок трейдер, согласно теории вероятностей, некоторое время может быть в плюсе. Короче говоря, дебаты отнюдь не близятся к завершению.

ГЛАВА 1. графики: инструмент прогнозирования... 31

Важно также понимать, что даже если бы достоверное тестирование было возможно, конфликтующие выводы «странствующих наугад» и графистов не обязательно стали бы противоречить друг другу. Одна из точек зрения на ситуацию состоит в том, что рынки могут являться свидетелями продолжительных периодов произвольных колебаний, перемежающихся более короткими периодами неслучайного поведения. Таким образом, даже если ценовые серии в целом выглядят произвольными, вполне возможно, что в рамках данного интервала существуют периоды, демонстрирующие определенные модели. Цель графического аналитика заключается в том, чтобы выявить эти периоды (т.е. крупные тенденции).

Пришло время признать мои собственные пристрастия. Личный опыт убедил меня в том, что графики являются ценным, если не жизненно важным инструментом биржевой торговли. Однако подобные представления ничего не доказывают. «Странствующие Наугад» стали бы спорить, что мои выводы могут базироваться на селективном свойстве памяти, т.е. склонности помнить успехи графического анализа и забывать неудачи, либо, вообще, на простой удаче. И они правы. Такие объяснения действительно могут быть правильными.

Основополагающим является то, что каждый трейдер должен оценивать графический материал самостоятельно и делать собственные выводы. Однако следует особо подчеркнуть, что многие успешные трейдеры считают графики исключительно ценным инструментом биржевой торговли, и поэтому начинающему трейдеру нужно быть осмотрительным и не отвергать этот подход просто из интуитивного скептицизма. Некоторые из главных потенциальных выгод использования фафиков перечислены ниже. Заметьте, что ряд этих применений остается действенным даже тогда, когда кто-то полностью отвергает возможность использования графиков в целях прогнозирования цен.

1. Графики дают сжатую историю цен — важнейший элемент ин

формации для любого трейдера.

2. Графики могут дать трейдеру хорошее ощущение волатильнос-

ти рынка — важное соображение в оценке риска.

3. Графики являются очень полезным инструментом для фундамен

тального аналитика. Долгосрочные фафики цен позволяют фун

даменталистам быстро выделить периоды крупных ценовых ко

лебаний. Определив основные условия или события этих пери

одов, фундаменталист может идентифицировать ключевые фак

торы, влияющие на цены. Эту информацию затем можно исполь

зовать для построения модели поведения цен.

4. Графики могут быть использованы для определения момента от

крытия и закрытия позиций, причем даже теми трейдерами, ко-

торые принимают решения на основе другой информации (например, фундаментальной).

5. Графики могут быть использованы как инструмент управления

денежными средствами, помогающий устанавливать продуман

ные и реалистичные защитные остановки.

6. Графики отражают поведение рынка, обусловленное определен

ными повторяющимися схемами. При наличии достаточного

опыта некоторые трейдеры раскроют в себе способность успеш

но использовать графики как метод предвидения движения цен.

7. Понимание графических концепций, вероятно, является одной

из важнейших предпосылок создания прибыльных технических

торговых систем.

8. Скептикам на заметку: при определенных обстоятельствах под

ход, противоположный диктуемому классическими графически

ми сигналами, может привести к очень прибыльным торговым воз

можностям. Специфика этого метода подробно описана в гл. 11.

Короче говоря, графики могут быть полезны всем — от скептиков до верующих. Главы этого раздела представляют и оценивают ключевые концепции классической теории графиков, а также затрагивают наиважнейший вопрос использования графиков в качестве эффективного инструмента биржевой торговли.

Виды графиков

Вам не нужен метеоролог, чтобы знать, куда дует ветер.

Боб Дилан

ШТРИХОВЫЕ ГРАФИКИ

Штриховые графики являются самым распространенным видом графиков цен. В штриховом графике каждый день представлен вертикальным отрезком, проведенным от дневного минимума до дневного максимума. Цена закрытия показана горизонтальным выступом. На рис. 2.1 представлен дневной штриховой график фьючерсных контрактов на сою с поставкой в марте 1995 г.

Дневные штриховые графики наиболее подходят для целей биржевой игры, однако графики за более продолжительные периоды времени показывают исключительно важную перспективу. Эти долгосрочные графики (например, недельные, месячные) полностью аналогичны дневным, но здесь вертикальная черта и выступ отражают ценовую амплитуду и конечный уровень цены за соответствующий период. На рис. 2.2 показан недельный штриховой график соевых фьючерсов. Сегмент в прямоугольнике соответствует периоду, изображенному на рис. 2.1. А рис. 2.3 является месячным штриховым графиком соевых фьючерсов. Большой и маленький прямоугольники охватывают периоды, изображенные соответственно на рис. 2.2 и 2.1.

Работа с месячными, недельными и дневными штриховыми графиками сходна с деятельностью ученого, рассматривающего некий объект в микроскоп с разной степенью увеличения. Месячные и недельные графики показывают широкую историческую панораму рынка, на основе которой формулируется техническое заключение о возможном наличии долговременной тенденции. Затем анализируют дневной график, чтобы определить наилучший момент входа в рынок.

Рисунок 2.1. ДНЕВНОЙ ШТРИХОВОЙ ГРАФИК: СОЕВЫЕ БОБЫ, МАРТ 1995

Рисунок 2.2.

НЕДЕЛЬНЫЙ ШТРИХОВОЙ ГРАФИК: СОЕВЫЕ БОБЫ (БЛИЖАЙШИЕ ФЬЮЧЕРСНЫЕ КОНТРАКТЫ)

Рисунок 2.3.

МЕСЯЧНЫЙ ШТРИХОВОЙ ГРАФИК: СОЕВЫЕ БОБЫ (БЛИЖАЙШИЕ ФЬЮЧЕРСНЫЕ КОНТРАКТЫ)

Рисунок 2.4.

КАРТИНА ЦЕН НА ДНЕВНОМ ШТРИХОВОМ ГРАФИКЕ: СЕРЕБРО, МАРТ 1995

Рисунок 2.5.

КАРТИНА ЦЕН НА НЕДЕЛЬНОМ ШТРИХОВОМ ГРАФИКЕ: СЕРЕБРО (БЛИЖАЙШИЕ ФЬЮЧЕРСНЫЕ КОНТРАКТЫ)

Если долговременная техническая панорама является достаточно определенной, то к тому времени, когда трейдер берет в руки дневные графики, он, возможно, уже имеет твердое мнение о рынке. Например, если он считает, что месячные и недельные графики свидетельствуют о вероятности того, что рынок уже продемонстрировал долгосрочный максимум, то он будет искать в дневных графиках только сигналы к продаже.

Различие в изображении рыночных тенденций дневными и недельными графиками может быть поразительным. Например, на дневном штриховом графике контрактов на серебро с поставкой в марте 1995 г. (рис. 2.4) доминирует явная понижательная тенденция после завершения мошной разворотной формации «бычьего» рынка. Однако недельный график серебра (рис. 2.5) показывает совсем иную картину. Хотя на этом графике конец 1993 г. и 1994 г. и похожи на разворот «бычьего» рынка и начало падения цен, тем не менее видно, что цены близки к нижней границе за длительный исторический срок и что в период с 1991 г. по начало 1993 г., по-видимому, сформировалась мощная ценовая поддержка. Таким образом, хотя оба графика предполагают понижательную тенденцию в ближайшей перспективе, недельный график дает серьезные основания рассматривать следующее колебание цен вниз как потенциально благоприятную возможность для покупки. На

ГЛАВА 2. Виды графиков 37

дневном графике нет даже намека на подобное заключение. Основной вывод состоит в том, что долговременные графики могут предполагать весьма отличную интерпретацию ценовых моделей по сравнению с той, на которую указывают дневные графики; следовательно, следует анализировать оба вида графиков.

ГРАФИКИ ЦЕН ФЬЮЧЕРСОВ: БЛИЖАЙШИЕ ФЬЮЧЕРСНЫЕ КОНТРАКТЫ В СРАВНЕНИИ С «НЕПРЕРЫВНЫМИ» ФЬЮЧЕРСАМИ

Длительность периода, охватываемого типичным недельным или месячным штриховым графиком, как правило, превышает срок обращения одного фьючерсного контракта и предполагает при построении графика использование серии контрактов. Обычно эти контракты соединяются методом ближайших фьючерсных контрактов: цена контракта наносится на график вплоть до истечения его срока, затем наносится следующий контракт до истечения его срока и т.д. Однако трейдер должен понимать, что график ближайших контрактов может давать значительные искажения вследствие разрывов цен между месяцем поставки и следующим контрактом.

На рис. 2.6 представлен яркий пример искажений такого типа. Обратите внимание на периоды консолидации, перемежающиеся резкими, однонедельными подскоками цен, происходящими каждые три месяца с регулярностью часового механизма. Была ли евромарка в этот период подвержена влиянию некоего события, случавшегося каждые три месяца? В действительности эти всегда значительные однонедель-ные «взлеты» были отнюдь не реальными подъемами цен, а скорее, визуальным отражением перехода от истекающего фьючерса к следующему контракту, который в изображаемые периоды неизменно торговался со значительной премией к предыдущему месяцу.

На самом деле, на протяжении почти всего периода, представленного на рис. 2.6, цены реально понижались в том смысле, что непрерывно сохраняемая длинная позиция, перекладываемая в очередной контракт при каждом истечении предыдущего, означала бы убытки! Этот вывод иллюстрируется рис. 2.7, изображающим график непрерывных фьючерсов за тот же период. (Колебания цен на графике «непрерывных» фьючерсов, определение которых дается ниже, будут в точности параллельны колебаниям вариационной маржи в случае непрерывного сохранения длинной позиции.) Огромные прибыли, соответствующие скачкам цен на рис. 2.6, не могли быть реализованы трейдером, поскольку ему пришлось бы закрыть позицию в ближайшем

Рисунок 2.6.

Не нашли, что искали? Воспользуйтесь поиском: