ТОР 5 статей:

Методические подходы к анализу финансового состояния предприятия

Проблема периодизации русской литературы ХХ века. Краткая характеристика второй половины ХХ века

Характеристика шлифовальных кругов и ее маркировка

Служебные части речи. Предлог. Союз. Частицы

КАТЕГОРИИ:

- Археология

- Архитектура

- Астрономия

- Аудит

- Биология

- Ботаника

- Бухгалтерский учёт

- Войное дело

- Генетика

- География

- Геология

- Дизайн

- Искусство

- История

- Кино

- Кулинария

- Культура

- Литература

- Математика

- Медицина

- Металлургия

- Мифология

- Музыка

- Психология

- Религия

- Спорт

- Строительство

- Техника

- Транспорт

- Туризм

- Усадьба

- Физика

- Фотография

- Химия

- Экология

- Электричество

- Электроника

- Энергетика

МОЩНЫХ МОДЕЛЕЙ, СОЗДАЮЩИХ ЭФФЕКТИВНЫЕ ТОРГОВЫЕ СИГНАЛЫ

ОБЩЕЕ ОБСУЖДЕНИЕ:

Если вы не понимаете либо не помните определения понятий НАПРАВЛЕНИЕ, НЕСПОСОБНОСТЬ или ДВИЖЕНИЕ, то сильно облегчите себе жизнь, если вновь рассмотрите их в ГЛАВЕ 2, прежде чем продолжать чтение.

Индикатор направления обычно (но не всегда) стереотип (модель). Некоторые из этих моделей определяются с помощью 3x3. Не путайте концепцию тренда с концепцией направления, даже в том случае, когда 3x3 используется и для вычерчивания тренда, и как критерий для различных Индикаторов Направления, которые мы будем применять. Индикаторы Направления не Индикаторы Тренда независимо от того как они получены. Если возникает конфликт между тем, что сообщают вам Индикаторы Тренда и Направления, следуйте Индикатору Направления. Направление отменяет Тренд.

В последние годы большая доля моих сделок основывалась скорее на Индикаторах Направления, чем на Индикаторах Тренда. Такой подход в одинаковой степени отражает и мою зрелость как трейдера, и мой возросший уровень терпения. Высказываясь философски, возможно, это одни и те же аспекты. Индикаторы Направления требуют терпения - они должны сами себя проявить, в то время как Тренд можно найти всегда. Индикаторы Направления, как правило, очень мощны и высоконадежны. Они в полной гармонии с моей общей философией:

ЛУЧШЕ УПУСТИТЬ ВОЗМОЖНОСТЬ, ЧЕМ ПОТЕРЯТЬ КАПИТАЛ!

Уровни ДиНаполи

"СИГНАЛ ДВОЙНОГО ПЕРЕСЕЧЕНИЯ" ИЛИ КОРОТКО - "ДВОЙНОЕ РЕПО"

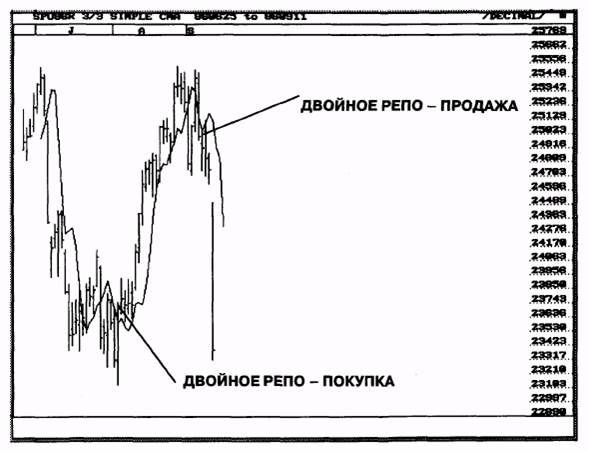

Рисунок 6-1 демонстрирует идеализированное Двойное РеПо (Double RePo, Double Repenetration), обладающее своими собственными специфически идентифицируемыми особенностями.

| РИСУНОК 6-1 |

1. Бару сигнала Двойного РеПо должны предшествовать как минимум 8-10 периодов активного "толчкового" движения рынка; 15 или больше - еще лучше. То, что представляет собой "Толчок" (thrust), гораздо легче увидеть, чем определить. Это хорошая новость, поскольку программистам тоже довольно трудно его выразить на своем языке. Поэтому еще в течение некоторого времени он должен продолжать "работать" на рынке.

Глава 6 Индикаторы направления 9 мощных моделей 73

2. После восходящего толчка нам нужно получить закрытия ниже, выше и снова ни-

же 3x3, прежде чем создастся сигнал на продажу. Обратное справедливо для нисходя-

щего толчка.

3. Необходимо, чтобы вершины (или основания), сформированные барами, как пока-

зано на приведенном рисунке, располагались довольно близко друг к другу.

4. Ширина вершины (или основания) от начального пересечения до последующего пе-

ресечения (после разворота) не должна превышать 8-10 баров. Три или четыре бара -

намного лучше.

5. Сигнал остается в силе, пока не будет достигнута главная Точка Разумной Прибыли

(определим ее позже, на рисунке представлена в виде точки "М"), или пока не будет

преодолен при закрытии уровень 0,618 коррекции "*" во время обратного движения от

самой дальней точки области консолидации (после второго пересечения) к самой даль-

ней точке толчка. Когда мы доберемся до анализа Фибоначчи, эта идея станет понят-

нее. Выражаясь терминами, которые я раскрою позже, вы создаете ряд сопротивлений

и ждете, когда уровень разворота "*" будет преодолен ценами закрытия.

6. Для Двойного РеПо я использую следующие периоды: дневной, недельный и месяч-

ный, хотя многие из моих клиентов сообщали о превосходных результатах на 30-ми-

нутных и часовых графиках.

Прежде чем мы доберемся до реальных рыночных примеров, давайте рассмотрим каждый из критериев на этом идеализированном графике, чтобы убедиться, что вы их понимаете.

ПУНКТ 1

Рынок находится в толчковом движении вверх, оставаясь (желательно, но не обязательно) в восходящем тренде (закрытие выше 3x3) на протяжении 13 периодов.

ПУНКТ 2

Наконец, мы получаем закрытие ниже, выше, затем ниже 3x3, выдавая таким образом сигнальный бар. Обратите внимание на закрытия, обведенные кружками. Второе из них - сигнальный бар.

ПУНКТ 3

Вершины, сформированные максимумами области консолидации, в достаточной близости друг от друга.

ПУНКТ 4

Очевидно: число баров в промежутке, включая и эти два закрытия ниже 3x3, меньше максимально допустимого.

74 Уровни ДиНаполи

ПУНКТ 5

Сигнал был бы игнорирован при закрытии рынка выше уровня Фибоначчи, показанного как "*", или если бы рынок достиг точки получения прибыли "М". Но ни того, ни другого все же не произошло.

ВАЖНЫЕ ПРИМЕЧАНИЯ:

Критерии, определенные в пунктах 1-5, очевидно удовлетворят многих из вас, но некоторых крайне разочаруют. Специфика использования реальных графиков должна быть более чем адекватной для тех, кто в психологическом отношении настроен исходить из аналитических методов торговли. Я постараюсь обходиться с Двойным РеПо настолько определенно, насколько это возможно, как впрочем, и со всеми остальными Индикаторами Направления. Вам важно обратить внимание: если нет соответствия точным критериям, то это не значит, что рынок не будет действовать, как если бы критерии были выполнены. Смотрите "Двойники", ниже в этой главе. На семинарах я иногда называю "двойников" Двойного РеПо не такими "симпатичными" как классическое Двойное РеПо. Ему не нужно быть куклой Барби, чтобы существенно раздуть ваш бумажник.

Важно иметь в виду, что Двойное РеПо на недельном или месячном графике способно стать событием с серьезными последствиями. Оно может просигнализировать о прекращении крупного бычьего или медвежьего движения.

Глава 6

Индикаторы направления 9 мощных моделей 75

Рисунок 6-1А демонстрирует типичное поведение рынка после Двойного РеПо.

РИСУНОК 6-1А

76 Уровни ДиНаполи

ЧАСТО ЗАДАВАЕМЫЕ ВОПРОСЫ:

Как вы придумали этот сигнал?

Как и все Направленные индикаторы, описанные в этой главе, критерии разработаны на основе моего личного опыта торговли, который порой приобретал весьма драматичный характер! Когда происходило заметное ценовое движение, мне всегда хотелось узнать его причину, а так как я обычно ставил на кон свои собственные реальные деньги, то был весьма заинтересованным исследователем. Если мне удавалось находить нечто ценное, я искал рынок, на котором можно было бы испробовать новый подход снова, и снова, и снова, и... правильно - снова, прежде чем принимал решение о включении сигнала направления в свой арсенал торговли. Требования к его надежности всегда были высоки, так как сразу же за идентификацией я немедленно предпринимал торговые действия, подчас в весьма крупных масштабах. Сигнал Двойного РеПо был фактически первоначально определен мной согласно модели на первом графике в серии реальных рыночных примеров на Рисунке 6-2. Начиная с 1986 г., он проявил себя как потрясающий ресурс торговли!

Вам удается предвидеть закрытие на Двойном РеПо и открыть позицию, основываясь на том, что должно произойти?

Да. Например, если цена на сигнальном баре, показанном на идеализированном графике, ниже 3x3, но рынок не закрылся, следует открывать короткую позицию. Вы можете даже ожидать движение через 3x3, если внутридневные сигналы тренда MAC-D/Стохастик достаточно убедительны. Однако, как и со всеми ожидаемыми или неподтвержденными сигналами, распрощайтесь со сделкой, если на момент закрытия отслеживаемого вами периода вы не получаете достаточного подтверждения.

Разве вы не показываете просто двойную вершину?

Нет, я определяю специфический тип двойной вершины или основания.

На каких рынках работает этот сигнал?

На всех ликвидных рынках, включая фондовые и валютные рынки, а также взаимные фонды. Однако давайте на всякий пожарный случай исключим пшеницу и свиную грудинку.

Следует ли мне просто брать сигнал на закрытии и ждать точки получения прибыли?

Вы можете открыть позицию на подтвержденном или неподтвержденном сигнале, но вы должны помнить о точке "выхода" как на стороне убытков, так и на стороне ожидаемой прибыли. Вам необходимо применять и другие способы входа в рынок, которые нам еще только предстоит обсудить. Для игроков, использующих множество кон-

Глава 6 Индикаторы направления 9 мощных моделей 77

трактов, один из таких способов - это держать несколько позиций на неподтвержденных сигналах, больше контрактов на подтвержденных сигналах и еще больше согласно другим критериям, которые мы обсудим позже.

Что если мы имеем Двойное РеПо, а затем закрытие выше 3x3, но не преодолеваем точку Фибоначчи, отмеченную "*"?

В описываемом вами сценарии сигнал Двойного РеПо не отвергается. Помните: нужно, чтобы произошло не только преодоление точки Фибоначчи в "*". Необходимо, чтобы на подтверждение выхода показали цены закрытия. Что касается восходящего Тренда (подтверждаемого закрытием выше 3x3), вы игнорируете его, так как Направление отменяет Тренд.

Что, если мы видим превышение точки "*" при закрытии, а затем происходит разворот с последующим закрытием ниже 3x3?

Если дошло до этого, вы, по всей вероятности, чувствуете себя несчастным и подсчитываете убытки. Тройное РеПо в моем торговом плане не существует в смысле полной "применимости" и "высокой надежности", что подразумевает Двойное РеПо. Однако я наблюдал множество случаев, когда подобное поведение имело место на рынке казначейских бондов. Этот рынок обладает скверной привычкой вести себя таким образом после очень сильных толчковых движений. Я торгую в подобной ситуации так же, как при Двойном РеПо. Эту модель можно было бы классифицировать как "двойник".

Почему вы ограничиваетесь использованием дневных и более длинных периодов?

Они самые надежные. Многие из моих клиентов предпочитают также внутридневные графики для торговли по Двойному РеПо. Если вам хочется увидеть, как это выглядит, здесь есть пример Двойных РеПо на 30-минутных S&P (ГЛАВА 4, Рисунок 4-5).

Можете ли вы объяснить, что все-таки происходит на рынке, заставляя этот сигнал работать?

Попробую. Толчковое движение день за днем деморализует торговцев, занимающих короткие позиции, и сеет среди них панику. Длинные трейдеры, уже вышедшие из рынка, рвут на себе волосы от жадности. Большинству не хватает способности вернуться на рынок. Первый откат покупается этими группами, в то время как второй откат, в конечном счете, превращается в капитуляцию или даже панику, если предшествующее движение вверх ограничивается барьером Фибоначчи "*". Важным пунктом обсуждения этого психологического феномена является понимание, что длина первоначального толчка не должна чрезмерно консолидироваться в промежутке между первым и вторым пересечением 3x3. Другими словами, 18 дней толчка, консолидированные шестью днями, намного "симпатичнее", чем восемь дней толчка, после которых наблюдается консолидация в течение восьми дней. Слишком много консолидации вырабатывают жадность и страх. А мы этого не хотим.

Уровни ДиНаполи

ПРИМЕРЫ ИЗ РЫНКА:

Каждый из последующих графиков будет идентифицировать и разъяснять Индикатор (изменения) Направления Двойного РеПо.

РИСУНОК 6-2

Рисунок 6-2 демонстрирует два сигнала Двойного РеПо, возникшие на рынке S&P в 1986 г. Я получил приглашение пообедать на первом сигнале. Трейдеры в яме S&P получили свое приглашение только после второго сигнала. Мы кое-что вынесли из этого опыта. Я узнал о существовании сигнала Двойного РеПо. Трейдеры научились держать свои руки в карманах, когда грузовой состав S&P проносится мимо.

Второй сигнал (на продажу) совершенен как истинный шедевр искусства. Его предварял прекрасный толчок, который имел почти одинаковые вершины, а промежуток между первым и вторым закрытием ниже 3x3 был узок.

Глава 6

Индикаторы направления 9 мощных моделей

Конечно же, первый сигнал (на покупку) сработал. Предшествовавший ему нисходящий толчок был силен, но не столь безудержен как восходящий толчок, который предопределил второй сигнал. Мы предпочитаем наблюдать при толчке скорее продолжающееся давление, как в представленном ранее идеализированном примере, чем отдельный большой ход, консолидацию и затем другое большое движение. Уровни двойного основания были в достаточной степени близки, но они не выглядели такими же "симпатичными", как двойные вершины, предвосхитившие сигнал к продаже. Промежуток между первым и вторым закрытием выше 3x3 также оказался немного широк, принимая во внимание степень и характер предшествовавшего нисходящего толчка.

РИСУНОК 6-3

Рисунок 6-3 иллюстрирует совершенную модель Двойного РеПо прямо на вершине кукурузных фьючерсов, сильно зависящих от погоды, создавшей эту драму в 1988 г. Для тех, кто никогда не имел дела с погодными рынками, сообщаю: они входят в число самых опасных. Точки на этом графике указывают не на отсутствие ликвидности, вызванной недостатком интереса к рынку. Они результат раскрытия лимита!

Уровни ДиНаполи

Рисунок 6-4 демонстрирует недельные данные о кукурузе, предшествующие и включающие период нехватки урожая в 1996 г. Обратите внимание на ясное Двойное РеПо, появляющееся около ценового уровня в 5,00 долл. Вам бы понравилось держать десять коротких контрактов, когда произошли последующие события?

РИСУНОК 6-4

Учтите, если бы вы имели открытую позицию по сентябрьской кукурузе и, соответственно, рассматривали бы ее график, а не переходящий график (continuation chart), то Двойное РеПо показалось бы на обоих чартах. Переходящий график необходим хотя бы для того, чтобы дать вам более понятную картину. Такие же рассуждения могут иметь место в сделке по соевой муке, детально описанной в ГЛАВЕ 15. Я вошел на рынок муки в июле, но речь идет о недельном переходящем графике.

Глава 6

Индикаторы направления 9 мощных моделей 81

Теперь изучим дневную сою (Рисунок 6-5) во время и после наводнений в 1993 г.

РИСУНОК 6-5

Уровни ДиНаполи

Просто для смены темпа давайте рассмотрим, как этот Индикатор Направления работает на фондовом рынке.

РИСУНОК 6-6

Microsoft (Рисунок 6-6) достиг своего максимума, представив Windows® 95, и создал почти совершенное Двойное РеПо. Оттуда он упал к рассчитанной по Фибоначчи точке получения прибыли. Мало того, что этот момент позволил взять по недельным графикам прибыль от продажи, здесь также было и подходящее время для открытия длинных позиций в русле месячной реакции в продолжающемся тренде. Сейчас вам не пошло бы на пользу перескакивание вперед, но именно там находятся некоторые очень интересные графики по Microsoft в месячной временной структуре. Для тех из вас, кто все еще не усвоил понятия Временной Структуры, Тренда и Направления, эти графики должны оказаться очень полезными.

Глава 6

Индикаторы направления 9 мощных моделей

А как насчет сырой нефти? Да, конечно, это ликвидный рынок. Но он также крайне неустойчив, а именно такой нам и нужен. Давайте посмотрим, что произошло, когда Саддам начал "дурить" летом 1990 г.

РИСУНОК 6-7

Рисунок 6-7 показывает, как 3x3 удерживает тренд вплоть до уровня 40 долл., затем появляется Двойное РеПо и последующий за ним прорыв через 25x5. Это Двойное Ре-По стало первым с момента вторжения в Кувейт, когда можно было "безопасно" идти в шорт. Предыдущие прорывы 3x3 (S1 и S2) явились лишь единичными пересечениями, прежде всего из-за большого расстояния между двумя вершинами (Т1 и Т2), возникавшими накануне каждого из прорывов. Как вы увидите позже, когда мы будем проходить соответствующие модели, эти падения предоставляли возможности для покупки, создаваемые сигналом направления "Хлеб с Маслом" (Bread and Butter).

Если бы вы приняли эти единичные пересечения за Двойное РеПо, то вскоре вам бы потребовалось развернуться, с лихвой вернув свои деньги, потерянные на неверном трейде, когда был превышен уровень Фибоначчи "*" (здесь не показан). Такая ситуация - Несостоятельность Двойного РеПо (Double RePo Failure) - следующий сигнал направления, который мы будем изучать.

Уровни ДиНаполи

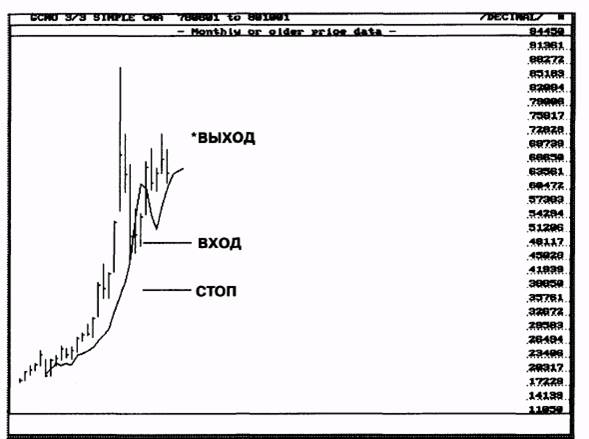

На Рисунке 6-8 представлено Двойное РеПо, сформированное на месячных данных и сигнализирующее к покупке государственных немецких бондов (German bund).

РИСУНОК 6-8

Можно продолжать и продолжать эти примеры, но у вас здесь уже достаточно материала, чтобы теперь вы могли узнавать этот Индикатор Направления. Я специально уделил столько времени Двойному РеПо, поскольку его понимание критически важно для уяснения работы Несостоявшегося Двойного РеПо, а также Хлеба с Маслом. Однако, прежде чем мы оставим эту тему, я хочу показать вам очень интересный график месячного золота (Рисунок 6-9).

Глава 6

Индикаторы направления 9 мощных моделей

РИСУНОК 6-9

В начале 80-х, когда произошел этот случай, я не знал про Двойное РеПо. А жаль.

Безусловно, первоначальное движение к 875 квалифицируется как толчок. Сильно различающиеся вершины были, на первый взгляд, не очень подходящими, но тот факт, что второй пик сдерживался сопротивлением Фибоначчи "*", создал более приемлемые условия. Сигнал на продажу был подан приблизительно на ценовом уровне 625. Последующее падение стало движением вниз почти до 280! Конечно, я не предлагаю, чтобы кто-нибудь торговал по этому месячному графику с постановкой стопа на уровне 200 долл. Но вы должны уяснить, этот месячный расклад помогает понять торговлю взаимными фондами на недельной основе или на дневных товарных фьючерсах. Другая причина, по которой я хотел показать вам этот график, это заставить вас увидеть то, что я ищу на развивающемся вверх фондовом рынке прежде, чем занять сильную медвежью позицию. Если мы получим сигнал Двойного РеПо на продажу по месячным Доу (Dow) или S&P, распрощайтесь с акциями! Если последующий откат по месячным графикам вернет нас к точке разворота 0,618 с начала этого бычьего рынка, мы можем потерять более чем 4000 пунктов! Если же мы дойдем прежде разворота только до уровня 0,382, перед нами все равно маячат убытки в более чем 2500 пунктов! Тем, кто думает, что вероятнее всего, это не случиться, рекомендую снова внимательно изучить Рисунок 6-9.

Уровни ДиНаполи

"НЕСОСТОЯВШЕЕСЯ ДВОЙНОЕ РЕПО":

1. Во-первых, вы должны иметь Подтвержденное Двойное РеПо, как показано на Рисунке 6-10.

РИСУНОК б-10

2. Сигнал Двойного РеПо считается несостоявшимся и отрицается, когда цена на мо-

мент закрытия преодолевает уровень Фибоначчи "*" при обратном движении. Это ваш

сигнальный бар. После него ожидается сильное движение вверх.

3. Выходите в точке, соответствующей существенной Цели Разумной Прибыли, или -

на Подтвержденном сигнале Тренда, определенном 3x3, не подтверждающем дейст-

вие, ожидаемое при Неспособности.

Глава 6 Индикаторы направления 9 мощных моделей 87

Примечание: Этот сигнал один из немногих случаев, когда вы полностью разворачиваетесь в своей первоначальной позиции. Возможно и агрессивное вхождение в рынок (открытие новой позиции) на максимуме сигнального бара Несостоявшегося Двойного РеПо даже после самого небольшого отката. Дело в том, что этот сигнал — сигнал Направления. Не играйте с ним. Сойдите с его пути и следуйте за ним! На Рисунке 6-10 мы отчетливо видим Двойное РеПо, которое терпит неудачу, превышая на откате точку "*". Оказавшись на длинной стороне рынка, вы имеете два места выхода. Точка "СОР" (не показана) могла бы быть вашей расчетной точкой получения прибыли по Фибоначчи. Пересечение при закрытии в обратную сторону ниже 3x3 - ваш защитный ордер на выход из рынка. Этот защитный стоп способен принести вам прибыль или убыток в сделке в зависимости от того, когда и где цена пересекает 3x3. Еще вы можете использовать методы размещения стопов, обсуждаемые в ГЛАВАХ 8-11. Независимо от тактики, сигнал остается в силе, пока не достигнута существенная целевая Точка Разумной Прибыли, или вы не получаете Подтвержденный сигнал Тренда, направленный против ожидаемого курса Движения.

ЧАСТО ЗАДАВАЕМЫЕ ВОПРОСЫ:

Насколько агрессивно я должен обращаться с Несостоявшимся сигналом после того, как он становится реальностью?

Вы немедленно выходите из всех имеющихся позиций, противоречащих предсказанному Несостоявшимся сигналом действию. Вы можете открывать новые агрессивные позиции или поступать в соответствии с критериями, которые будут описаны позже (отказ от Временной Структуры и вход в точке разворота Фибоначчи или области Скопления (Confluence area)).

Могу ли я использовать индикатор Тренда MACD/Стохастик вместо 3x3, чтобы определить защитный выход на случай, если Несостоявшийся сигнал не будет развиваться в благоприятную для меня сторону?

Да, Несостоявшийся сигнал должен теперь переместиться и продолжать двигаться. Если он этого не делает, значит что-то не так.

Уровни ДиНаполи

|

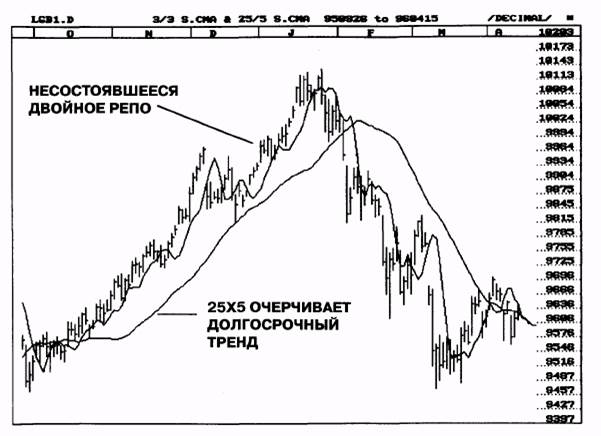

| РИСУНОК 6-11 |

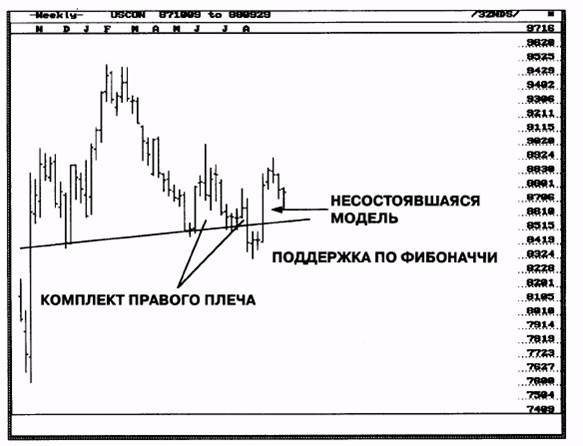

На Рисунке 6-11, где отображены недельные бонды, есть два Несостоявшихся Двойных РеПо, а также одно Двойное РеПо. Я идентифицировал одно Несостоявшееся Двойное РеПо и одно Двойное РеПо. Сумеете ли вы найти другую Несостоявшуюся модель?

Глава 6

Индикаторы направления 9 мощных моделей

|

| РИСУНОК 6-12 |

Рисунок 6-12 показывает Несостоявшееся Двойное РеПо на дневном графике немецких бондов. Поведение цены вправо от вершины не квалифицируется как Двойное РеПо, поскольку не было адекватного предваряющего толчка. Обратите внимание, как замечательно 25x5 очерчивает долгосрочный Тренд.

Уровни ДиНаполи

СИГНАЛ "ЕДИНИЧНОГО ПЕРЕСЕЧЕНИЯ" ИЛИ "ХЛЕБ С МАСЛОМ":

Хотелось бы сказать, что эта модель "сама вкладывает" вам деньги в руки, но конечно же, ничего подобного в реальной торговле не случается. Данная схема предназначена для получения неплохой прибыли при небольшом риске. К сожалению, для ее реализации требуется хорошее понимание продвинутого Анализа Коррекций Фибоначчи. Поэтому вам придется перечитать эти строки после того, как мы пройдем D-уровни™ (D-Levels™). Учитывая такую необходимость, некоторые из терминов нужно хорошо усвоить.

|

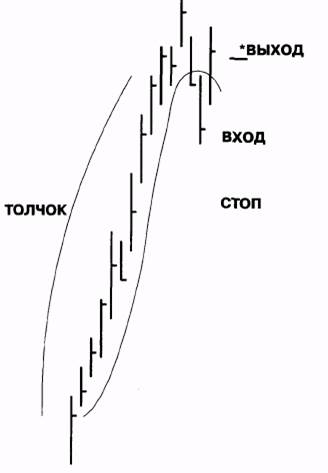

| РИСУНОК 6-13 |

1. Как и Двойное РеПо, "Хлеб с Маслом" должен иметь как минимум 8-10 периодов толчкового движения рынка. Но чем больше, тем лучше. Напомню: толчок гораздо легче увидеть, чем определить. И это очень удобно, потому что программистам трудно описать такой феномен. Поэтому он должен продолжать "работать" еще в течение какого-то времени.

Глава 6

Индикаторы направления 9 мощных моделей

2. После первоначального пересечения 3x3 при закрытии ищите внутридневной уро-

вень разворота (поддержки) Фибоначчи на существенном Фибо-узле (Fibnode) для вхо-

да в рынок в Направлении первоначального толчка. Этот уровень должен быть до-

стигнут в пределах одного-трех периодов от первоначального Подтвержденного про-

рыва 3x3. Я рекомендую дневные, недельные и месячные периоды, хотя эта стратегия

без потери качества работает и на внутридневных графиках. Разворотные Фиб-узлы,

определяющие ваш вход в рынок, а также стопы расчитаваются на основе графиков,

использующих часовой масштаб (и более) Временной Структуры, если вы рассматри-

ваете те периоды, которые я предлагаю.

3. Как только позиция открыта, установите стоп дальше уровня разворота по Фибо-

наччи, а точку получения прибыли немного перед уровнем коррекции на 0,618 "*" все-

го обратного хода, то есть движения, противоположно направленного первоначально

му толчку.

| РИСУНОК 6-14 |

Давайте рассмотрим месячный график золота (Рисунок 6-14) в качестве примера расстановки точек покупки и продажи.

Уровни ДиНаполи

Прежде чем вас хватит удар при виде перспективы установки стопа на уровне 200 долл., позвольте мне указать, что это лишь теоретический пример. Он мог бы иметь практическое значение, если бы мы использовали месячное Направление для переключения на взаимные фонды, торгуя ими на недельной основе, или даже для входа по Фибоначчи по дневным графикам. Контекст! Контекст! Контекст! Планируйте ваши сделки, как вы просчитывали бы любое другое важное финансовое предприятие. Я мог бы дать вам еще больше примеров, но мы еще не изучили, как использовать уровни Фибоначчи для входа и размещения стонов, так что это было бы сейчас не совсем уместно.

Прежде чем мы перейдем к другой теме, давайте бросим взгляд на нашего старого приятеля Microsoft (Рисунок 6-15). На сей раз мы рассмотрим его в месячной Временной Структуре.

|

| РИСУНОК б-15 |

Нет никакой несовместимости в том, чтобы продавать на недельном Двойном РеПо, закрывая сделку в точке, соответствующей Цели Разумной Прибыли, как показано на Рисунке 6-6, а затем покупать, основываясь на месячном сигнале "Хлеба с Маслом". Если подобные действия кажутся вам несочетаемыми, вы еще не полностью понимаете графические построения цены от времени, или Временные Структуры. Решить эту проблему вам поможет повторное обращение к Тренду в ГЛАВЕ 2.

Глава 6

Индикаторы направления 9 мощных моделей

РИСУНОК 6-16

Заметьте, что MACD на месячном графике подтверждает продолжающийся восходящий тренд в этой Временной Структуре, в то время как Стохастик дает прекрасную возможность для покупки после достижения точки получения прибыли, показанной на Рисунке 6-6.

Обратите внимание на соотношение между покупкой на месячной основе по сигналу "Хлеб с Маслом" и MACD. Но здесь не показан дневной двойник Двойного РеПо на стороне покупки, образовавшийся в то же самое время! Именно в этом и состоит суть торговли с высокой вероятностью!

Уровни ДиНаполи

НЕСОСТОЯВШИЕСЯ МОДЕЛИ:

Идея, лежащая в основе этих сигналов направления, состоит не в том, чтобы следовать за всеми, а скорее идти в сторону, противоположную движениям игроков, если есть уверенность, что они не правы. Как правило, начинающие трейдеры используют для получения сигналов стандартные торговые формации Роберта Эдвардса и Мэйджи1 (Robert Edwards and Magee). Они составляют превосходную группу, от которой можно подкормиться, если вы в состоянии определить, что они делают и в какой момент в их среде начнется паника. Сигналы работают лучше всего, когда у этих трейдеров есть время, чтобы неправильно войти в торговлю. Именно поэтому я изучаю дневные, недельные и месячные Несостоявшиеся модели. Хотя более высокие Временные Структуры содержат менее опасные возможности для успешной торговли, очень хорошие результаты можно получить из некоторых внутридневных Несостоявшихся моделей.

РИСУНОК 6-17

Вышеприведенный идеализированный пример иллюстрирует четко обозначенную модель "Голова и Плечи" (H&S) с прорывом на линии шеи, с незначительной консолидацией ниже нее, а затем вновь закрытием выше нее. Нужно ожидать, что последующее движение рынка будет направлено сильно вверх, потому что сыгравшие на этой моде-

1 Robert Edwards and John Magee, Technical Analysis of Stock Trends

Глава 6

Индикаторы направления 9 мощных моделей

ли, рекомендующей короткую продажу, были не правы и теперь должны сбросить свои позиции. Нижняя область консолидации, образовавшаяся после прорыва линии шеи, может оказаться поддержкой, определенной каким-либо существенным ценовым уровнем Фибоначчи. Если все так и есть, вы получите в некотором роде раннее предупреждение: приближается ситуация Неспособности реализоваться модели, и у вас появится возможность войти в рынок согласно тактике Фибоначчи, о которой пойдет речь в ГЛАВЕ 13. Однако наличие такой поддержки вовсе не обязательно вызывает в последующем Несостоявшуюся модель. Необходимо, чтобы сложилась ситуация Неспособности рынка довершить модель. Прогнозируйте эту модель на свой страх и риск. Если вы предвосхитите сигнал до того, как он пересечет линию шеи, то будете торговать вопреки классической модели и весьма вероятно окажетесь против преобладающего тренда. Помните, вы принимаете не классический сигнал на продажу, а скорее сигнал Несостоявшейся модели (покупка), если он возникает.

РИСУНОК 6-18

Недельный график бондов (Рисунок 6-18) идеальный пример этого феномена. Мы имеем сильную поддержку Фибоначчи ниже линии шеи. За периодом, во время которого трейдеры "понимают неправильно" (две-три недели), следует крутой подъем, захлопывающий ловушку для игроков, ориентирующихся на модели. Развитие событий на недельном графике может служить основой для торговли. А входить в рынок следовало, пользуясь дневной Временной Структурой.

Уровни ДиНаполи

РИСУНОК 6-19

Дневной график иллюстрирует, насколько мощным и полезным может быть этот сигнал. Идея в том, чтобы в момент, когда сцена подготовлена для выхода на нее, понизить Временную Структуру при вхождении в рынок.

Если вы наблюдаете Несостоявшуюся модель на недельном графике, можете войти по дневной основе. Если вы заметили этот феномен на дневном графике, входите по часовому. Специфические приемы входа, которые вами могут использоваться, представлены в этой книге позднее. Если вы колеблетесь, легко можете остаться позади всех!

ПРИМЕЧАНИЕ: Эти типы развертывания моделей особенно полезны, если они широко рекламируются на каком-либо определенном рынке, особенно в телевизионных программах или в широко распространяемом информационном бюллетене, а также через факсовую службу.

Глава 6

Индикаторы направления 9 мощных моделей

РИСУНОК 6-19

Несостоявшийся Прорыв Треугольника (Triangle Breakout Failure), или "ООПС" (OOPS) может принимать различный вид. Ключ к расшифровке этой ситуации - наличие достаточного времени у трейдеров для распознавания модели "треугольник", чтобы предпринять соответствующие действия, избрав тем самым неправильный путь. Главное - эта формация не должна быть слишком неопределенной. Во всем остальном здесь применяется та же аргументация, что и для Несостоявшейся модели "Голова и Плечи".

98 Уровни ДиНаполи

"УГАСАЮЩАЯ ПОПУЛЯРНОСТЬ", ИЛИ "РАДОСТЬ СТЕРВЯТНИКОВ":

В начале 90-х годов, когда в США только появились и настойчиво рекламировались графики свечей, я попросил одного своего прилежного клиента звонить мне всякий раз, когда возникает очень сильный сигнал, определенным образом идентифицируемый в свечном анализе. Я так никогда и не принял ни один из тех сигналов, о которых он сообщал. Мне просто стало интересно, в какой момент его сигнал Направления указывает на то, что он не прав. Это и был мой сигнал Направления. Вскоре он понял, чему я пытался научить его, говоря о силе Несостоявшихся сигналов.

"РЕЛЬСЫ":

Это - сигнал Направления высшей категории, который может возникнуть в любой Временной Структуре. Широкое поле его применения, по всей вероятности, причина воодушевленных комментариев со стороны моих клиентов. Он столь же легок в понимании, как в использовании и получении прибыли, причем с минимальными усилиями. Для тех, кто изучил работу Стайдлмайера2 Рыночный Профиль (Market Profile®) и понимает термин "подавление цены" (rejection of price), его основная концепция и почему он работает будут очевидны. Те же, кто незнаком с этими концепциями.... Вообразите, что с полдюжины домов, выходящих на океанское побережье в Санта-Барба-ре, шт. Калифорния, внезапно выставляются на продажу по 100.000 долларов. Бах, и уже их нет. Профессиональные инвесторы и риэлторы раскупили дома, после чего цена немедленно возвращается назад, в свои привычные границы, а то и выше, так как теперь отсутствует избыточное предложение.

Идеализированный Рисунок 6-21 изображает типичные "Рельсы" (Railroad Track). При показанном здесь движении вниз мы, естественно, ожидаем последующего сильного движения вверх. Обратите внимание на близкое соседство двух чрезмерно вытянутых баров с другими барами. Такое явление мы называем "Рельсы в сельской местности", потому что это красивая, живописная, приятная для глаз картина. "Рельсы в городе" имеют вид безрадостный, неприглядный, задымленный, движение по ним не прекращается и их потенциально опасно переходить. Как фьючерсным трейдерам, нам хотелось бы, чтобы вокруг "Рельсов", которые мы выбираем для торговли, существовало свободное пространство. Для подавления цены нам нужна цена, не являющаяся обычной.

"Рельсы" (Railroad Track, RRT) могут возникнуть в любой Временной Структуре: от пяти минут до года. Они один из двух сигналов Направления, позволяющих изменять Временную Структуру до любой желаемой величины. Другими словами, регулируя Временную Структуру, можно заставить данные вписаться в границы восприятия, обеспечивающие применимость модели. Итак, представим себе некоторые вариации, которые все будут работать, так как представляют собой один и тот же феномен.

2 J. Peter Steidlmayer and Kevin Koy, Markets & Market Logic, (The Porcupine Press, 1986)

Глава 6

Индикаторы направления 9 мощных моделей

РИСУНОК 6-21

Уровни ДиНаполи

РИСУНОК 6-22 (УДВОЕННАЯ ВРЕМЕННАЯ СТРУКТУРА)

Рисунок 6-22 содержит точно такие же данные, что и Рисунок 6-21, только они представлены в удвоенной Временной Структуре. Если бы Рисунок 6-21 был получасовым графиком, то Рисунок 6-22 формировался бы в часовом масштабе. Если бы Рисунок 6-21 строился на основе часа, то 6-22 - двухчасовой график. Феномен RRT работает точно так же, поскольку поведение цен совершенно однотипно. Оно только выглядит немного по-разному.

Глава 6

Индикаторы направления 9 мощных моделей

РИСУНОК 6-23

Рисунок 6-23 демонстрирует различные образы, которые могут принимать RRT. Вы должны будете привыкнуть к тому, что все эти формы используются абсолютно одинаково, поскольку они характеризуют один и тот же феномен.

Итак, как же мы разыграем его?

Эти явления могут быть настолько мощными, что некоторые из вас захотят открыться "по рыночной цене", как только будет установлено возникновение RRT; другие же выберут для входа уровень коррекции Фибоначчи, который будет описан далее в этой книге. Вы узнаете, что оказались неправы, если RRT вернется к своему экстремальному ценовому значению. Мы посоветовали бы поставить стоп за пределами Фиб-узла -точки коррекции 0,618 "*". Было бы хорошо, если бы вы смогли войти в точке коррекции на 0,382 от восходящего движения после достижения точки "R" (распознавание). Но очень часто развивающееся действие бывает слишком мощным, поэтому вам придется применить более продвинутые методы, которые я опишу позднее. Сам я в такой ситуации, как правило, устанавливаю свою торговлю (открываю позиции) при любом развитии цены сверх экстремума, идентифицируемого как точка R, одновременно пытаясь позиционировать себя на неглубокой коррекции при обратном движении. Если я закрываю оба ордера - прекрасно. Если я получаю только первоначальный стоп на покупку - тоже хорошо.

Уровни ДиНаполи

|

| РИСУНОК 6-24 |

На 30-минутном графике фьючерсов на казначейские бонды США (Рисунок 6-24) можно видеть "Рельсы", простирающиеся до 11525. Мы узнаем, что это - RRT, когда в последующем рынок возвращается туда, откуда началось расширяющееся развитие цены, приблизительно на 11508. В этом суть распознавания (recognition, R). Обратите внимание на плоские вершины на 11514. Они демонстрируют наличие чрезмерно большого предложения. Здесь - наша точка для продажи. Мы можем также установить стопы на уровне 11508 на тот случай, если не исполнится ордер на продажу в точке коррекции или если нам хочется удвоиться. Так как мы используем 30-минутный график, то очевидно - у нас нет желания намертво привязываться к позиции. Мы устанавливаем быстрый уровень взятия прибылей по Фибоначчи (ОР) около минимума в 11428. Если тренды более высоких Временных Структур (здесь не показаны) сона-правленно указывают на продажу, пора подумать, чтобы задержаться здесь на некоторое время в надежде на получение большей прибыли, или возможно - открыться снова на обратной коррекции к образовавшейся вершине. Как бы там ни было, основываясь на представленных здесь внутридневных RRT, можно говорить о хорошей возможности проведения "безопасной" сделки, позволяющей прибрать к рукам определенную долю "безопасной" прибыли. Я люблю получать прибыль. Вероятно, вы тоже.

Глава 6

Индикаторы направления 9 мощных моделей

Приведенный ниже график фьючерсов на кукурузу демонстрирует два RRT. Они построены вне наших "нормальных" Временных Структур (см. ГЛАВУ 2), чтобы показать вам, что мы способны "играть" с выбором Временной Структуры для получения внешнего вида RRT, если он сразу не очевиден. Именно это я имею в виду, когда говорю о возможности использования этого сигнала в любой Временной Структуре.

Обратите внимание, как закрытие второго бара "RRT 1" подпрыгнуло назад от крайнего минимума - точки распознавания. Коррекционное движение, которое мы ищем для нашего вхождения в шорт, спрятано в более низкой Временной Структуре.

"RRT 2" был вполне эффективен, но контракт столь близок к дате истечения, что нам пришлось бы рассматривать переходящий график или более отдаленные контракты для получения подтверждения от этого сигнала. Если нас не затрагивают коммерческие интересы на наличном рынке3, мы вошли бы в торговлю по сигналу в более отдаленном месяце, чем показано на этом графике.

РИСУНОК 6-25

Как и со многими другими Индикаторами Направления, которые были даны, для этой модели я придерживаюсь агрессивной техники входа. Предвосхищать этот специфический сигнал очень опасно, фактически запрещено. Причины станут ясны, когда мы изучим продвинутые технические приемы, основанные на Фибоначчи.

Вам может быть интересно, что я узнал об этом сигнале в 1988 г., находясь в длинной позиции по S&P. До рынка докатился слух, что вице-президент Джордж Буш изменяет Барбаре.

3 Автор имеет в виду использование фьючерсов для хеджирования операций на наличном рынке. - Прим. ред.

Уровни ДиНаполи

Когда этот слух распространился, произошел резкий перелом в характере развития цен. Он погнал все внутридневные тренды вниз, хотя и оставался все еще Неподтвержденным (и Тренд, и слух). Я переключился на обратное движение, то есть ликвидировал свои длинные позиции и открыл короткие. Вскоре мы опять оказались на вершине RRT. Теперь у меня был двойной убыток. Я заупрямился и отказался взять короткое обратное движение в направлении моих продаж, чтобы уравнять положение. Даже при том, что Неподтвержденные нисходящие тренды исчезли, я теперь торговал против Подтвержденных восходящих трендов, которые ранее использовал как основание для своей первоначальной длинной сделки! Все сделанное было явной Ошибкой. Я не собирался позволить этим... (удаленно цензурой) достать меня! Что ж, они все же поймали меня получасом позже, когда мне все-таки пришлось выйти. Естественно, я понес гораздо большие убытки, чем мог бы, если бы вышел во время. К счастью, на следующее утро мне удалось быстро уладить ситуацию, купив на первой же обратной коррекции - на неглубоком Фиб-узле. Так и родился RRTI

|

| РИСУНОК 6-26 |

Я включил еще один заключительный график по золоту (Рисунок 6-26). Если вы не можете найти RRT, обратитесь к окулисту.

Глава 6 Индикаторы направления 9 мощных моделей 105

"ДВОЙНИКИ":

Двойники (Look-alikes) - это "почти такие же" или "чуть-чуть не дотянувшие" сигналы Направления. Они не совсем отвечают требованиям. Может быть, Двойное РеПо не дотягивает по степени или характеру желательного толчка. Возможно, вершины между первым и вторым пересечениями немного шире указанных критериев. Вполне вероятно, выходящие за пределы обычного бары "Рельсов" немного коротки, или "Рельсы" находятся в "пригородной", а не в "сельской" местности. Консолидация ниже линии шеи Головы и Плеч может быть длиной всего в один период, а не в несколько, как нам хотелось бы видеть, прежде чем модель показала свою Несостоятельность. Все эти ситуации - "Двойники". Они часто ведут себя подобно сигналам Направления, которым подражают, но не с тем успехом, что мы ожидали бы от полноценного квалифика-тора Индикатора Направления. Я играл бы по этим сигналам с меньшим удовольствием, используя меньшее число контрактов в позиции. Вы же можете и вовсе их пропустить. Любой вариант приемлем, только убедитесь, что вы не стоите у них на пути.

"РАСТЯЖКА":

Этот Индикатор Направления результат комбинации осциллятора перепроданности или перекупленности с сильной поддержкой или сопротивлением по Фибоначчи. Такой сигнал сейчас довольно трудно описать, так как нам еще предстоит ознакомиться с каждой из используемых для его построения концепций. См. ГЛАВЫ 7, 8 и 9.

Главная идея этого индикатора - использовать объединенную силу двух мощных, по-разному получаемых Ведущих Индикаторов, указывающих на поддержку или сопротивление, когда обозначаемые ими ценовые кондиции находятся в близком родстве.

Даже если что ваш вход строго определяется, "Растяжка" более опасна, чем другие сигналы Направления. Этот сигнал побуждает вас покупать при толчке вниз и продавать при толчке вверх. Поймите его смысл, прежде чем решите использовать его, и не забудьте разместить защитный стоп ("Бонсай" или "Кустарники" - Тактика Фибоначчи, ГЛАВА 13) либо внимательно следите за позицией.

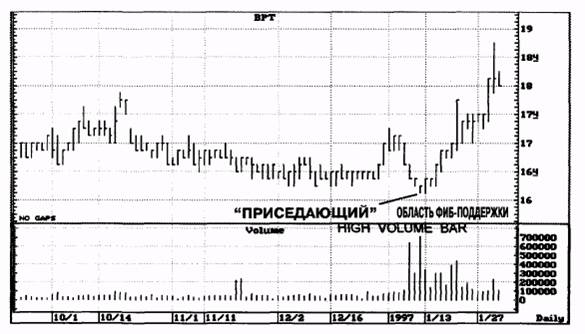

"ФИБ-ПРИСЕДАЮЩИЙ":

Этот Индикатор Направления похож на "Растяжку" тем, что вам нужна сильная поддержка Фибоначчи в точке, где происходят еще какие-то события. В данном случае такое событие возникновение "Приседающего" (Squat). Что такое "Приседающий"? По определению моего друга и коллеги Билла Вильямса (Bill Williams)4, "Приседающий" функция диапазона данного ценового бара и объема, или тикового объема, наблюдающегося во время формирования этого диапазона. Основная идея в том, что большой объем и малое движение цены указывают на существенную поддержку или сопротивление. Некоторые "старички" могут вспомнить термин "маслобойка" ("churning").

4 Bill Williams, Profitunity Trading Group, 2300 Pilgrim Estates Dr., Texas City, TX 77590. Также: Билл Вильяме "Торговый Хаос", ИК "Аналитика", М, 2000).

106 Уровни ДиНаполи

Был такой феномен на фондовом рынке, когда огромный объем торгов (от 60.000 до 80.000 акций в день) сопровождался небольшим ценовым движением. Суть моего подхода к этому индикатору - сначала искать возможную поддержку и сопротивление по Фибоначчи, а затем смотреть, проявляется ли "Приседающий" при достижении этой точки. Если да, то он подтверждает поддержку или сопротивление Фибоначчи, и можно действовать, не обращая внимания, лежит ли ваша сделка в русле тренда. Этот индикатор, как и "Растяжка", более опасный (меньшая вероятность выигрыша) чем другие Индикаторы Направления, которые я уже выделил. Он хорош для тех, кто слишком нетерпелив или любит "переторговывать", так как его можно использовать вплоть до пятиминутных масштабов. И "Растяжка", и "Фиб-Приседающий" дают разумную вероятность успешного результата.

Для дополнительной безопасности "Фиб-Приседающий" наиболее полезен в существующем контексте, но только - в пределах контекста. Например, вы отслеживаете сильный недельный тренд и видите, как происходит отход Стохастика через линию продажи на недельной диаграмме. MACD держится хорошо. Чтобы выбрать один из нескольких дневных Фиб-узлов для открытия длинной позиции, полезно увидеть, что "Приседающий" подтверждает его, прежде чем впрыгивать в рынок.

SQUAT = больший (тиковый) объем и меньший MFI, чем у предыдущего бара. MFI = rb/v

где:

rb - диапазон бара в тиках или пунктах

v - тиковый объем

"Приседающие" выглядят как бары с большим объемом и малым ценовым диапазоном, поэтому их довольно легко увидеть без всяких сложных формул. См. Рисунок 6-27.

Глава 6

Индикаторы направления 9 мощных моделей 107

РИСУНОК 6-27

Уровни ДиНаполи

Представленный здесь Рисунок 6-28 подтверждает справедливость поддержки Фибоначчи (не показана) при большом объеме и узком диапазоне на дневных барах. Последующий восходящий ход достигает кульминации почти точно в целевой Точке Разумной Прибыли по Фибоначчи. После того, как вы покончите с ГЛАВАМИ 8 и 9, возвращайтесь сюда и проверьте восходящее движение "ОР". Кстати говоря - это движение оказалось очень существенным подъемом.

РИСУНОК 6-28

ФИЛЬТРОВАНИЕ "ФИБ-ПРИСЕДАЮЩЕГО":

Я пришел к выводу, что степень "приседания" (squatiness) играет важную роль фильтра для "Приседающего". Если бы вы решились отфильтровать "Приседающий", то часть вышеприведенной формулы пришлось бы изменить: "Приседающий" бар = на 30% больше по объему (тиковому) и меньше по MFI, чем предыдущий бар. Ларри Эр-харт (Larry Ehrhart), разработавший WINdoTRADEr™5, провел ценные исследования в этой области. Суть их в том, что прежде чем признать "Приседающий" существенным, мы ждем, пока не произойдет значительное, скажем, на 30% или более, увеличение объема торгов. Кроме того, проявление "Приседающего" легче увидеть на четырех- или шестиминутных графиках, чем на пяти- или 30-минутных. Как и в случае с RRT, иная Временная Структура не только приемлема, но и желательна, если это может помочь в идентификации существования индикатора.

5 Lany Ehrhart, 3700 North Lake Shore Drive, Suite 7-09. Chicago, IL 60613, (312) 871-4687, (312)789-7434 Fax.

Глава 6 Индикаторы направления 9 мощных моделей 109

Вы можете предвосхищать "Приседающий", если уже имеете весь объем предыдущего бара, очень короткий диапазон, и если прошла только 1/2 или 1/3 отслеживаемой Временной Структуры. Можно смело спорить, что вы получите необходимое значение объема на завершении бара. Только не забудьте убедиться, что диапазон не расширился до неприемлемых масштабов.

Другой способ "играть" с "Приседающим" - это ждать, пока наступит Подтвержденный "Приседающий" вблизи от крупного Фиб-узла, а затем войти на первой же неглубокой коррекции Фибоначчи. Стоп нужно поставить непосредственно или сразу за основанием (вершиной) "Приседающего" бара. Подобная техника называется "Сапер А" (Minesweeper А) и описывается в разделе "Тактика Фибоначчи" (ГЛАВА 13).

ЧАСТО ЗАДАВАЕМЫЕ ВОПРОСЫ:

Могу ли я предвосхищать сигналы Направления?

Вы в состоянии предвосхищать любые сигналы, описываемые в этой книге, однако сигналы Направления становятся в таком использовании наиболее опасными. Предвосхищение Несостоявшихся классических моделей и "Рельсов" может оказаться самоубийством.

Почему сигналы Направления имеют приоритет над сигналами Тренда? По своей природе они более мощны.

Большая часть ваших примеров иллюстрирует длинную игру. Являются ли эти сигналы такими же эффективными на стороне продавцов?

Да, возможно даже еще более эффективными, поскольку публика или менее опытные трейдеры предпочитают длинные позиции. Когда они оказываются не правы, то легче поддаются панике.

А вы никогда не чувствуете жалости по отношению к игроку на другой стороне сделки?

Это ваш выбор. Будьте мелкой рыбешкой или акулой. Мелочь будет съедена, а умные акулы удалятся, когда поблизости закружат большие белые.

Подводя итог, я посоветовал бы вам подумать над тем, что происходит на рынке. Проверьте закономерность повторяющегося появления моделей и Несостоявшихся сигналов, которые пользуются большой популярностью. Скоро вы разработаете и свои собственные сигналы Направления. Самое трудное - это дождаться, чтобы они себя проявили.

ГЛАВА 7

Не нашли, что искали? Воспользуйтесь поиском: