ТОР 5 статей:

Методические подходы к анализу финансового состояния предприятия

Проблема периодизации русской литературы ХХ века. Краткая характеристика второй половины ХХ века

Характеристика шлифовальных кругов и ее маркировка

Служебные части речи. Предлог. Союз. Частицы

КАТЕГОРИИ:

- Археология

- Архитектура

- Астрономия

- Аудит

- Биология

- Ботаника

- Бухгалтерский учёт

- Войное дело

- Генетика

- География

- Геология

- Дизайн

- Искусство

- История

- Кино

- Кулинария

- Культура

- Литература

- Математика

- Медицина

- Металлургия

- Мифология

- Музыка

- Психология

- Религия

- Спорт

- Строительство

- Техника

- Транспорт

- Туризм

- Усадьба

- Физика

- Фотография

- Химия

- Экология

- Электричество

- Электроника

- Энергетика

Проблемы и перспективы развития биржевого рынка ценных бумаг Франции

2.1. Биржевой р ынок ценных бумаг Франции в условиях финансового кризиса в странах Евросоюза

Франция имеет вторую по величине экономику Европы после Германии (см. рис. 28).

Рисунок 28. – Структура ВВП Евросоюза [30].

Все проблемы мира и Евросоюза непосредственно касаются Франции, ее предприятий, ее рынка ценных бумаг. Германия и Франция не позволяют экономикам странам Евросоюза опуститься в состояние финансового кризиса.

Ожидаются следующие показатели развития экономики Франции по итогам 2012 года.

ВВП в текущих ценах: 2081 млрд. евро. Рост ВВП: 1,784 %.

Доля ВВП страны в мировом ВВП: 2,753 %.

Валовой правительственный долг в % от ВВП: 89,658 %.

Инвестиции в % от ВВП: 20,443 %.

Процентное изменение объем импорта 3,389 % и экспорта 3,64 %.

Спад производства: 2,509 %.

Уровень безработицы: 9,089 %.

Наилучший прирост экономических показателей, характеризующих состояние экономики Франции был в 2009 году (сразу после наихудшего года финансового кризиса), когда Франция заняла первое место в Европе по количеству иностранных инвестиций в промышленность (см. рис. 29).

Рисунок 29. – Прямые иностранные инвестиции в страны Европы [31].

В 2012 году Франция оставалась инвестиционно привлекательным экономическим пространством для иностранных инвесторов.

Конкурентоспособность страны объясняется многими причинами и не в последнюю очередь малыми издержками, которые обременяют предпринимателя при организации и ведении бизнеса.

Среди инвестиционно привлекательных экономик Франция обладает оптимальными издержками ведения бизнеса (см. рис. 30).

Рисунок 30. – Затраты на ведение бизнеса в 2012 г. [32]

Инвестиционно привлекательная экономика не возможна без эффективного рынка ценных бумаг.

Франция имеет самый большой фондовый рынок в Континентальной Европе.

Совокупное представление о состоянии и движении организованного рынка ценных бумаг дают фондовые индексы.

В мире существует более двух тысяч различных биржевых индексов. Фондовый индекс – интегральный индикатор изменения рыночных цен акций.

Важнейшим фондовым индексом Франции является индекс CAC 40.

Он вычисляется как среднеарифметическое взвешенное по капитализации цен акций 40 крупнейших компаний, представленных на организованном рынке ценных бумаг Франции.

Динамика индекса CAC 40 в 2008 – 2012 годах говорит о способности французского рынка ценных бумаг, французских корпораций противостоять факторам, не позволяющим преодолеть негативные последствия мирового финансового кризиса (см. рис. 31).

Рисунок 31. – Динамика индекса САС 40 в 2008 – 2012 годах [33].

Самым наглядным свидетельством продолжения финансового кризиса в Европе является высокий государственный долг ряда стран Евросоюза (см. рис. 32).

Рисунок 32. – Государственный долг в % от ВВП стран в 2011 г., в % [34].

Непосредственным следствие высокого государственного долга всегда становится потребность в новом заимствовании финансовых ресурсов государствами и предприятиями стран, попавшим в долговую зависимость.

Одним из источников привлечения ресурсов являются аукционы государственных и корпоративных облигаций, которые организовываются на фондовых биржах.

Эмитент долговых бумаг нуждается в средствах в условиях кризиса настолько, что соглашается на рост доходности облигаций.

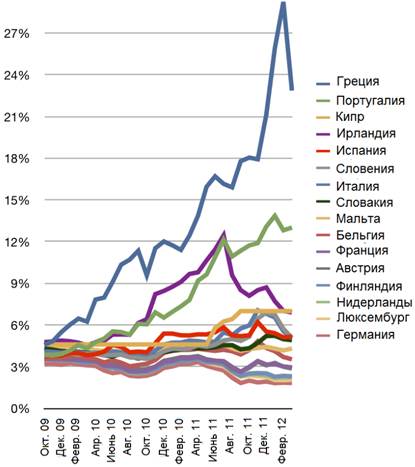

Тенденции роста доходности государственных облигаций к погашению ряда стран Евросоюза действительно наблюдаются (см. рис. 33) [35].

Рисунок 33. – Доходность государственных облигаций, в %.

И происходит такой рост долговых обязательств в условиях падения в 2012 году ВВП Евросоюза (см. рис. 34) и стоимости евро по отношению к доллару (см. рис. 35) [36].

Рисунок 34. – Приращение ВВП Евросоюза, в %.

Рисунок 35. – Изменение стоимости евро за I половину 2012 г., в %

Уменьшение рыночной стоимости акций французских предприятий, обращающихся на организованном рынке, имело следствием уменьшение активов наиболее крупных инвесторов страны – банков (см. рис. 36).

Рисунок 36. – Динамика изменения активов банков, в % год к году

Росли долгосрочные процентные ставки и инфляция (см. рис. 37 и 38).

Рисунок 37. – Долгосрочные процентные ставки, в %.

Рисунок 38. – Инфляция в 2006 – 2012 гг.

Рейтинговое агентство Standard&Poor's понизило в 2012 году высший до этого момента инвестиционный рейтинг Франции.

С целью снижения влияния на финансовый рынок кризисных явлений парламент Франции принял новый Закон о налоге на финансовые операции, который стал действующим с 1 августа 2012 года.

В феврале 2012 года руководители государств Евросоюза объявили о выработке Мер предотвращения экономического краха, предусматривающих списание более половины долговых обязательств правительства Греции, пополнение странами – участниками соглашения Европейского фонда финансовой стабильности до 1 трлн. евро и наращивание капитализации банков еврозоны на 9%, то есть эмиссию новых выпусков акций.

Последняя мера лишь отодвинет на некоторое время экономический крах, с которым идет борьба, ибо суммарная капитализация рынков ценных бумаг и производных финансовых инструментов мира многократно превышает мировой ВВП и появление новых ценных бумаг не будет обеспечено реальными активами (см. рис. 39).

Рисунок 39.- Капитализации международных рынков ценных бумаг

и производных финансовых инструментов, млрд. долл. [37]

2.2. Парижская фондовая биржа – NYSE Euronext – Paris

Из семи бирж, функционировавших когда-то во Франции, Парижская фондовая биржа (Paris Bourse) занимала доминирующие позиции. После объединения с остальными парижскими биржами, а также двумя деривативными биржами MATIF SA, MONEP SA и Новым рынком (Sociétédu Nouveau Marché) стала носить название Paris Bourse SBF SA.

В 2000 году произошло слияние фондовых бирж Франции, Нидерландов (Amsterdam Exchanges NV (AEX), ныне Euronext Amsterdam NV), Бельгии (Brussels Stock Exchange, ныне Euronext Brussels SA/ NV), позднее Лиссабона (Bolsa de Valores de Lisbao e Porto, ныне Euronext Lisbon SA). В результате образовалась новая биржа Euronext NV – холдинг, имеющий головной офис в Амстердаме. Английская биржа LIFFE также вступила в состав Euronext (см. рис. 40).

Рисунок 40. – Общеевропейская полностью интегрированная универсальная торговая платформа NYSE Euronext [38].

В 2007 году биржа Euronext и NYSE образовали холдинг NYSE Euronext с целью создания первого глобального фондового рынка с непрерывной торговлей ценными бумагами и производными финансовыми инструментами 21 час в сутки. 100% акций NYSE Euronext находится в свободном обращении.

NYSE Euronext Paris – часть холдинга (см. рис. 41).

Рисунок 41. – Структура NYSE Euronext

и место NYSE Euronext-Paris в этой системе [39].

Фондовая биржа Euronext еще до слияния с NYSE входила в число крупнейших бирж мира с капитализацией 2,9 трлн. долларов.

Сейчас организатор торговли NYSE Euronext обслуживает движение более 30% мирового капитала (см. рис. 42 - 43)

Рисунок 42. – Капитализация бирж, трлн. долл. [40]

Рисунок 43. – Структура капитализации мирового биржевого рынка [41].

Каждый рынок в составе NYSE Euronext имеет лицензию и работает под руководством своего соответствующего национального органа регулирования деятельности на биржевом рынке. Кроме этого к операторам рынка предъявляются требования и субъектами национальной власти, которые прописываются в законах и нормативных актах в их национальной юрисдикции. А в некоторых случаях, центральными банками или министерствами финансов соответствующих стран Европы.

Нормативно-законодательную базу, регулирующую финансовый рынок Франции, представляют следующие документы: Денежно-финансовый кодекс (Code monétaire et financier), Торговый кодекс (Code de commerce) и Закон о модернизации финансовой деятельности (Loi de modernization des activités financières), целью которого является перевод французского законодательства в соответствие директивам Европейского союза.

Ведущую роль в регулирующей системе Франции играет Комиссия по финансовым рынкам (Autorité des Marchés Financiers, AMF). AMF имеет статус независимого государственного учреждения, которое осуществляет регулирование деятельности профессиональных участников рынка и контроль над соблюдением требований раскрытия информации об эмитенте при выпуске ценных бумаг. В случае выявления нарушений законодательства в финансовой сфере Комиссия по финансовым рынкам имеет право накладывать запреты и взымать санкции. AMF разрабатывает общие правила проведения операций с ценными бумагами и осуществляет лицензирование управляющих компаний и фондов коллективного инвестирования. Также к ее функциям относится оказание информационной и консультативной поддержки инвесторам.

Лицензирование других профессиональных участников (в том числе депозитариев и организаторов торговли) осуществляет Комитет по кредитным организациям и инвестиционным компаниям (Comité des Etablissements de Crédit et des Entreprises d’Investissement, CECEI).

Акционер, приобретающий ценные бумаги на французской фондовой бирже, обязан раскрывать информацию о себе, если его доля в капитале компании в совокупности превышает пороговое значение 5, 10, 20, 33,3, 50 и 66,6%. В течение 10 рабочих дней с того момента, когда доля акционера превысит 10 или 20%, он обязан сообщить эмитенту и AMF о действиях, которые он предполагает совершить в отношении акций данной компании в течение последующего одного года (приобрести контрольный пакет акций, внести предложение о кадровых изменениях в руководстве). В случае несоблюдения данных требований акционер лишается права голоса в части акций, превышающих пороговое значение.

Биржевой рынок Франции разделен на несколько частей в зависимости от жесткости листинговых требований.

Первый рынок (la Cote Officielle). Требования допуска в котировальный список на этом рынке самые строгие. На нем котируются ценные бумаги крупных компаний-эмитентов французских и зарубежных. Первый рынок подразделяется на два сектора:

а) Рынок кассовых сделок (le Marche au comptant). На нем расчет по операциям происходит немедленно, а сделки без покрытия запрещены. Облигации, допущенные на первый рынок, могут обращаться только на кассовом рынке. Что касается акций рынка кассовых сделок, то они становятся менее привлекательными, и компании, их выпускающие, мало известны инвесторам.

б) Рынок срочных сделок (le Marche a reglement mensuel — RM). Операции, которые совершаются на этом рынке твердые, то есть количество и цена сделки фиксируются в момент ее заключения и обязательны к исполнению. Расчет по сделкам происходит в конце месяца. Разрешаются операции без покрытия, но, несмотря на это инвестор должен обладать минимальной суммой: или 20% требуемой суммы — в наличных деньгах или в казначейских бонах, или 25% — в свободно обращающихся долговых ценных бумагах, или 40% — в акциях. На этом рынке котируются акции наиболее ликвидные и популярные среди французских и иностранных инвесторов.

Второй рынок (le Second Marche). На нем котируются акции мелких и средних компаний, находящихся на стадии роста. Представление на продажу акций на Втором рынке способствует увеличению собственного капитала подобных предприятий. Хотя и крупные предприятия используют Второй рынок в качестве стартовой площадки с перспективой доступа на Первый рынок.

Новый рынок (le Nouveau Marche). Его цель – предоставление некрупным предприятиям с большим потенциалом роста необходимые средства для их развития и финансирование новых проектов расширения предприятий. Этот рынок очень рисковый, но и достаточно прибыльный. Цены на ценные бумаги резко меняются.

Листинговые требования для включения ценных бумаг в котировальный список биржевого рынка Франции представлены в таблице 7.

Таблица 7. – Требования листинга на биржевом рынке Франции [42].

| Первый рынок | Второй рынок | Новый рынок | |

| Биржевая капитализация | 700-800 млн. евро | 12-15 млн. евро | 1,5 млн. евро собственных средств |

| Минимальное количество ценных бумаг, распространяемых среди широкой публики | 25% капитала | 10% капитала стоимостью 4,5 млн. евро | 100 тыс. ценных бумаг стоимостью 4,5 млн. евро |

| Информация, обязательная к предоставлению для вступления | Финансовые отчеты за 3 года, заверенные счетными комиссарами | Финансовые отчеты за 2 года, заверенные счетными комиссарами | Проект развития предприятия |

| Информация, обязательная к предоставлению периодически | Листинговый проект, завизированный СОВ. Финансовые отчеты компании, в том числе ежеквартальный, полугодовой и годовой. Финансовая информация должна публиковаться в бюллетене BALO (Bulletin des announces legales obligatoires) |

В биржевом котировальном списке NYSE Euronext – Paris числится 639 компаний и несколько десятков инвестиционных фондов (в том числе, 71 иностранный эмитент) с рыночной капитализацией в размере 1,250 млрд. евро, по состоянию на 01.09.2012 года [43].

Расчеты по французским акциям осуществляются через центральный депозитарий Euroclear France, который является дочерней компанией международного расчетно-клирингового центра Euroclear Bank. Операции осуществляются с любыми видами ценных бумаг, обращающимися на бирже Euronext, на базе единой операционной платформы Euroclear Settlement of Euronext-zone Securities (ESES).

Euroclear Bank на основе платформы ESES осуществляет расчеты по акциям в режиме реального времени в форме «поставки/получения ценных бумаг без платежа» - FRANCO, и в форме «поставки/получения ценных бумаг против платежа» - Livraison Contre Paiement.

Операционный цикл Euroclear во Франции состоит из двух частей:

- ночногорежима расчетов (Batch process), который начинается за один рабочий день до даты валютирования в 20.30 местного времени и заканчивается в 5.00 в день валютирования;

- дневного режима проведения расчетов (Real-time process), проходящего с 7.00 до 18.30 местного времени.

Получить представление о финансовом состоянии Парижской фондовой биржи как предприятия невозможно.

Составляются и публикуются основные статистические данные, отчет о доходах и другая финансовая информация только в целом относительно международного организатора торговли NYSE Euronext.

3 августа 2012 года компания NYSE Euronext сообщила о результатах деятельности за второй квартал 2012 года (см. рис. 44 – 46) [44].

Рисунок 44. – Финансовые результаты NYSE Euronext

за 5 кварталов 2011 – 2012 годов, млн. долл., %.

Рисунок 45. – Баланс NYSE Euronext, млн. долл., %.

Рисунок 46. – Денежные потоки NYSE Euronext, млн. долл., %.

Акции компании NYSE Euronext котируются на Нью-Йоркской фондовой бирже (см. рис. 47).

Рисунок 47. –Биржевая диаграмма акций NYSE Euronext,

обращающихся на Нью-Йоркской фондовой бирже [45].

NYSE Euronext является ведущим мировым оператором финансовых рынков и поставщиком инновационных технологий торговли. Технологии компании используются на биржах и в Европе, и США.

Опубликованная информация об успехах холдинга позволяет косвенно в отсутствии официальной информации делать выводы о столь же эффективной деятельности французского организатора торговли на рынке ценных бумаг NYSE Euronext Paris.

Не нашли, что искали? Воспользуйтесь поиском: