ТОР 5 статей:

Методические подходы к анализу финансового состояния предприятия

Проблема периодизации русской литературы ХХ века. Краткая характеристика второй половины ХХ века

Характеристика шлифовальных кругов и ее маркировка

Служебные части речи. Предлог. Союз. Частицы

КАТЕГОРИИ:

- Археология

- Архитектура

- Астрономия

- Аудит

- Биология

- Ботаника

- Бухгалтерский учёт

- Войное дело

- Генетика

- География

- Геология

- Дизайн

- Искусство

- История

- Кино

- Кулинария

- Культура

- Литература

- Математика

- Медицина

- Металлургия

- Мифология

- Музыка

- Психология

- Религия

- Спорт

- Строительство

- Техника

- Транспорт

- Туризм

- Усадьба

- Физика

- Фотография

- Химия

- Экология

- Электричество

- Электроника

- Энергетика

Принятие решений об источниках финансирования инвестиций.

Любое предприятие в процессе реализации инвестиционного проекта должно располагать определенным объемом финансовых ресурсов. Эти ресурсы могут образовываться непосредственно на самом предприятии или происходить из внешних источников. Источники финансирования инвестиций можно классифицировать на основе разных критериев (табл. 1).

Таблица 1

Источники финансирования капитальных вложений на микроуровне и их соотношение в зависимости от различных факторов

| Источники капитальных вложений | Форма привлечения | Факторы, влияющие на |

| объем источников | ||

| Собственные источники | прибыль амортизация | Результаты деятельности предприятия; степень и |

| акционерный | скорость износа основных | |

| капитал | фондов; амортизационная | |

| политики предприятия; | ||

| формы организации | ||

| предприятия; развитость | ||

| рынка ценных бумаг | ||

| Государственные средства | бюджетные ассигнования | Намеченные государственные программы, |

| целевые | наличие бюджетных | |

| бюджетные | средств, масштаб и | |

| фонды | специфика проектов, | |

| прочие средства на безвозвратной | стратегическая позиция предприятия, виды | |

| основе | продукции (на экспорт, | |

| новые виды и т. п.) | ||

| Заемные средства | банковские кредиты эмиссия долговых ценных бумаг коммерческие кредиты зарубежные кредиты прочие средства на возвратной основе | Стоимость источников финансирования, гарантии возврата средств, развитость рынка ценных бумаг, налоговые льготы, инвестиционная привлекательность страны-реципиента, межправительственные соглашения |

| Альтернативные источники | Лизинг, факторинг, форфейтинг, операции репо, венчурный капитал | Развитость финансового сектора, спектр банковских услуг, стоимость источников финансирования, привлекательность проектов, налоговые льготы |

В зависимости от того, кто является непосредственным собственником, источники финансирования делятся на собственные и привлеченные.

Как правило, собственных средств для финансирования основного капитала не хватает, поэтому на практике предприятие финансирует свою инвестиционную деятельность из различных источников, включая и внешние. Форма поступления внешних источников зависит от того, на каких условиях они передаются: на безвозвратной или возвратной основе.

К безвозвратным относятся бюджетные ассигнования, которые поступают из централизованного фонда денежных средств, а также местных бюджетов. Кроме бюджетных средств, финансирование может происходить из целевых бюджетных фондов. Их специфика заключается в том, что они направляются на финансирование конкретных мероприятий, т. е. имеют конкретное целевое назначение.

К прочим средствам можно отнести другие специальные фонды, расходуемые на безвозвратной основе (отчисления из централизованных инновационных фондов министерств и ведомств), средства спонсоров, вышестоящих организаций; вклады иностранного капитала при создании совместных предприятий, прямые вложения международных организаций и финансовых институтов, государств, предприятий и организаций различных форм собственности и частных лиц.

Источники, которые передаются на возвратной основе, образуют заемный капитал предприятия. Сюда можно отнести кредиты банков и других институциональных инвесторов — инвестиционных фондов и компаний, страховых обществ, пенсионных фондов; эмиссию долговых ценных бумаг (облигации); кредиты иностранных инвесторов.

Отдельно можно выделить альтернативные источники финансирования основного капитала на возвратной основе: лизинговое финансирование, факторинг, форфейтинг, операции репо, венчурный капитал и некоторые другие. Эти средства необходимо вернуть на определенных заранее условиях (сроки, проценты).

Тема 5. Планирование риска

- Хозяйственный риск, сущность, место и роль в планировании на предприятии.

- Показатели и методы оценки риска в планировании.

- Методы снижения риска.

Хозяйственный риск, сущность, место и роль в планировании на предприятии.

Деятельность субъекта хозяйствования постоянно сопряжена с неопределенностью ситуаций, которые обусловливают принятие возможных альтернативных решений и действий в условиях риска.

Риск – это ожидаемая опасность потерь; действие, ориентированное на удачу, требующее смелости, решительности, предприимчивости в надежде получить дополнительные выгоды или снизить до минимума возможный ущерб.

Задача субъекта хозяйствования состоит не в том, чтобы полностью избежать той или иной неопределенности и устранить риск, а в том, чтобы снизить остроту ситуаций, предусмотреть возможные негативные и позитивные последствия рискованной деятельности в различных сферах человеческой деятельности.

Следовательно, хозяйственный риск это — решение или действие в условиях неопределенности, связанное с производством продукции, товаров, услуг, их реализацией, товарно-денежными и финансовыми операциями, коммерцией, осуществлением социально-экономических и научно-технических проектов, в процессе которых есть возможность оценить ситуацию и достичь предпочтительных по отношению к другим субъектам результатов либо понести наименьшие потери.

В рискованных ситуациях есть возможность обеспечить значительный выигрыш или возникает угроза полной или частичной потери ресурсов, получения убытка.

Эффективность управления рисками может быть повышена за счет прогрессивных методов планирования и организации хозяйственной деятельности.

При планировании риска необходимо различать такие понятия, как затраты ресурсов, убытки и потери. Планирование риска представляет собой прогнозную оценку возможных потерь ресурсов. Для этого возможные потери делят на:

- материальные,

- трудовые,

- финансовые,

- потери времени,

- социальные.

Материальные потери – это непредусмотренные планом дополнительные затраты сырья, материалов, топлива, энергии, оборудования и прочего имущества. Оценка этих потерь производится как в натуральных, так и в стоимостных показателях.

Трудовые потери – появляются в незапланированных затратах рабочего времени и могут выражаться в натуральных и стоимостных показателях.

Финансовые потери – имеют прямой денежный ущерб.

Потери времени – связаны с темпами реализации стратегии, когда процесс производственно-хозяйственной деятельности осуществляется медленнее, чем было предусмотрено в плане.

Прочие потери - потери, связанные с нанесением ущерба престижа, морально-психологический ущерб окружающей среде.

Наибольшему риску в рыночной экономике подвержены цены. Изменение цен влияет не только на изменение стоимостных показателей реализации. Изменение цен на рынке влияет на спрос и предложение, то есть изменение объёмных показателей реализации.

В зависимости от причин возникновения выделяют группы рисков:

1.Внешние риски: Непредсказуемые внешние риски и Предсказуемые внешние риски

2.Внутренние риски: Внутренние организационные риски и Внутренние технические риски:

3.Прочие риски: - правовые; - транспортные и таможенные инциденты; - риски, связанные со здоровьем людей (телесные повреждения, травмы); - повреждение имущества при демонтаже и передислокации.

Значение причин и механизмов действия рисков позволяет найти эффективные средства их предотвращения и снижения.

Различные виды потерь при планировании оцениваются по-разному. При анализе потерь важно их ранжировать, выделить наиболее весомые и вероятные.

Для анализа риска используются следующие методы:

- анализ чувствительности;

- проверка устойчивости;

- корректировка параметров плана;

- анализ сценариев;

- метод «Монте-Карло»,

- дерево решений.

Показатели и методы оценки риска в планировании.

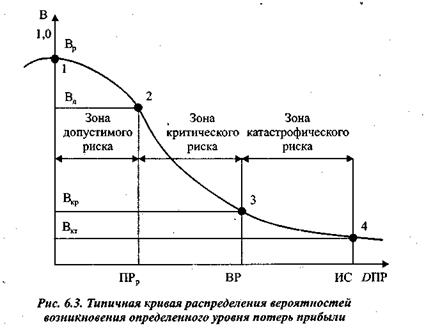

Рассмотрим некоторые основные показатели риска. Выделим определенные области или зоны риска в зависимости от величины потерь,

- безрисковая зона – ей соответствуют нулевые потери или отрицательные (превышение прибыли над потерями).

- зона критического риска – она характеризуется возможностью потерь, превышающих величину ожидаемой прибыли, вплоть до величины полной расчетной выручки от предпринимательства, представляющей сумму затрат и прибыли.

- зона катастрофического риска представляет область потерь, которые по своей величине превосходят критический уровень и в максимуме могут достигать величины, равной имущественному состоянию предпринимателя. Катастрофический риск способен привести к краху, банкротству предприятия, его закрытию и распродаже имущества.

Построим кривую распределения вероятностей возможных потерь прибыли, которую и следует называть кривой риска. Фактически это та же кривая, но построенная в другой системе координат (рис. 6.3)

Выделим на изображенной кривой распределения вероятностей потерь прибыли (дохода) ряд характерных точек.

Первая точка определяет вероятность нулевых потерь прибыли.

Вторая точка характеризуется величиной возможных потерь, равной ожидаемой прибыли, то есть полной потерей прибыли, вероятность которой равна Вд. Точки 1 и 2 являются пограничными, определяющими положение зоны допустимого риска.

Третья точка соответствует величине потерь, равных расчетной выручке ВР. Вероятность таких потерь равна В,ф. Точки 2 и 3 определяют границы зоны критического риска.

Четвертая точка характеризуется потерями, равными имущественному (ИС) состоянию предпринимателя, вероятность которых равна В. Между точками 3 и 4 находится зона катастрофического риска.

Потери, превышающие имущественное состояние предпринимателя, не рассматриваются, так как их невозможно взыскать.

Вероятности определенных уровней потерь являются важными показателями, позволяющими высказывать суждение об ожидаемом риске и его приемлемости, поэтому построенную кривую можно назвать кривой риска.

Рассмотрим способы, которые могут быть применены для построения кривых вероятностей возникновения потерь.

В числе прикладных способов построения кривой риска выделим статистический, экспертный, расчетно-аналитический.

Статистический способ состоит в том, что изучается статистика потерь, имевших место в аналогичных видах предпринимательской деятельности, устанавливается частота появления определенных уровней потерь.

Экспертный способ, известный под названием метода экспертных оценок, применительно к предпринимательскому риску может быть реализован путем изучения мнений опытных руководителей или специалистов.

Расчетно-аналитический способ построения кривой распределения вероятностей потерь и оценки на этой основе показателей риска базируется на теоретических представлениях. К сожалению, как уже отмечалось, прикладная теория риска хорошо разработана только применительно к страховому и игровому риску.

Элементы теории игры в принципе применимы ко всем видам предпринимательского риска, но прикладные математические методы оценочных расчетов производственного, коммерческого, финансового риска на основе теории игр пока не созданы.

Не нашли, что искали? Воспользуйтесь поиском: