ТОР 5 статей:

Методические подходы к анализу финансового состояния предприятия

Проблема периодизации русской литературы ХХ века. Краткая характеристика второй половины ХХ века

Характеристика шлифовальных кругов и ее маркировка

Служебные части речи. Предлог. Союз. Частицы

КАТЕГОРИИ:

- Археология

- Архитектура

- Астрономия

- Аудит

- Биология

- Ботаника

- Бухгалтерский учёт

- Войное дело

- Генетика

- География

- Геология

- Дизайн

- Искусство

- История

- Кино

- Кулинария

- Культура

- Литература

- Математика

- Медицина

- Металлургия

- Мифология

- Музыка

- Психология

- Религия

- Спорт

- Строительство

- Техника

- Транспорт

- Туризм

- Усадьба

- Физика

- Фотография

- Химия

- Экология

- Электричество

- Электроника

- Энергетика

Место бюджетирования в системе управления компанией

Бюджетирование - это управление с использованием бюджетов, то есть среднесрочных, месячных, квартальных, годовых планов деятельности компании. Применение технологии бюджетирования означает, что бюджеты используются для планирования, контроля и принятия решений.

Процесс бюджетирования охватывает следующие этапы:

- постановка целей;

- планирование;

- контроль исполнения;

- принятие решений по отклонениям.

На этапе постановки целей необходимо ответить на вопросы: "Что необходимо сделать?" и "Каких показателей нужно достичь?". Ответы на эти вопросы содержатся в стратегии компании. Исходя из долгосрочных планов компании, ее руководители определяют основные задачи и целевые показатели на ближайший год:

- какие результаты должны быть получены в производстве и сбыте продукции;

- какие новые продукты или услуги должны быть выпущены на рынок;

- какие инвестиционные проекты должны быть реализованы.

Эти и другие целевые установки служат исходными данными для подготовки проекта бюджета компании.

На этапе планирования менеджеры разрабатывают бюджеты сбыта и производства продукции, бюджеты отдельных подразделений и проектов. Принятие менеджером ответственности за исполнение бюджетных показателей побуждает его экономно и бережно использовать необходимые для этого ресурсы и стимулирует к достижению наилучших результатов своей деятельности. В результате компания получает наиболее реалистичные прогнозы своей деятельности и надежную команду, ориентированную на их наилучшее осуществление. После сведения воедино всех планов формируются три основных бюджета компании:

- бюджет доходов и расходов;

- бюджет движения денежных средств;

- мастер-бюджет.

Некоторые предприятия считают достаточным составление только одного бюджета: доходов и расходов или движения денежных средств. Однако для эффективного планирования деятельности компании на выходе целесообразно получать все три бюджетные формы. Бюджетом доходов и расходов определяется экономическая эффективность, в бюджете движения денежных средств непосредственно планируют финансовые потоки, а прогнозный баланс отражает экономический потенциал и финансовое состояние компании. При отсутствии хотя бы одного из трех бюджетов картина планирования будет неполной.

Затем проводится корректировка планов, разрабатываются дополнительные версии бюджетов, предусматривающие оптимистические и пессимистические прогнозы различных факторов, оказывающих влияние на результаты деятельности компании.

После утверждения бюджета компании он становится основой для текущего управления на весь период его действия.

Для сопоставления фактически достигнутых результатов с планами, на основании данных управленческого учета формируется фактический бюджет компании. Обычно подведение итогов и сравнение их с планами проводится ежемесячно. Значимое отклонение фактических результатов от плана должно служить сигналом, побуждающим руководство компании к принятию решений:

- применить меры персональной ответственности к менеджерам, не обеспечившим выполнение планов;

- перераспределить ресурсы с целью устранения выявленного отклонения;

- скорректировать планы с учетом новых обстоятельств;

- пересмотреть цели, положенные в основу планирования в связи изменением ситуации.

Важной составляющей системы бюджетирования является мотивация. Механизмы мотивации в рамках бюджетного управления стимулируют сотрудников к достижению показателей, которые зависят от результатов их работы.

Фактические цифры необходимо сравнивать с расчетными, имеющиеся отклонения – обосновывать. Нежелательные отклонения должны быть скорректированы. Любую неэффективность следует устранить.

Для роста прибыли могут потребоваться вложения в научно-исследовательские работы, рекламу, обучение. Внутренний аудит по завершении проекта позволит менеджеру определить, как проекты выполнялись, и устранить все идентифицированные проблемы.

В начале отчетного периода бюджет представляет собой план или стандарт. В конце – он играет роль измерителя, позволяющего менеджеру сравнить полученные результаты с запланированными с тем, чтобы улучшить дальнейшую деятельность.

Контроль осуществляется с помощью регулярной подготовки отчетов о текущей деятельности и распределении средств в соответствии с планами (бюджетами).

Таким образом, в рамках технологии бюджетирования планирование, контроль и принятие решений выполняются как тесно связанные процессы. Поэтому отклонение компании от намеченного курса выявляется не раз в год, когда уже поздно что-либо предпринимать, а оперативно, в момент возникновения нежелательных тенденций.

Бюджетирование должно осуществляться по заранее утвержденным правилам. Следовательно, в первую очередь необходимо выработать и утвердить единые правила, на основе которых и будет строиться система бюджетирования: методологию, оформление табличных форм, финансовую структуру и т. д.

Регламент бюджетирования, сам бюджет, система мотивации - все это нужно утверждать внутрифирменными приказами. Таким образом, вторая составляющая бюджетирования - это организационные процедуры.

Регламент, закрепляющий функции бюджетирования в соответствующих Положениях (рис. 1.2), безусловно, важен.

Рис. 1.2. Постановка бюджетирования

Его отсутствие может свести на нет саму идею бюджетирования. Но в то же время при разработке регламента необходимо учитывать реальную необходимость ввода того или иного регламента и взвешивать его на весах пользы и вреда для бизнеса и для конкретных людей. Введение жесткого бюджетного управления может привести к увольнению ведущих сотрудников компании и фирма понесет огромные убытки.

Сбалансированными должны быть не только показатели управленческого учета, но и самоуправление.

Третий ключ к успеху - автоматизация всего процесса бюджетирования. На больших предприятиях объем информации огромен, но каким бы значительным он ни был, обработать его нужно вовремя. В современном бизнесе вчерашние данные никому не нужны. Необходим анализ сегодняшних показателей и прогноз на завтра, послезавтра, на месяц вперед и т. д. Автоматизация бюджетирования – это, прежде всего, автоматизация планирования. По сути, это автоматизация тех процедур, которые расписаны в регламенте по бюджетированию.

Основные преимущества автоматизации процесса бюджетного управления состоят в следующем:

- оперативность получения необходимой информации;

- аналитические возможности;

- создание единого информационного пространства;

- активная система оповещения об отклонениях;

- снижение трудозатрат специалистов на поиск и обработку информации.

Как часто надо пересматривать бюджет? Ответ на этот вопрос должен содержаться в регламенте. Пересмотр бюджета - такая же регламентируемая процедура, как составление или исполнение бюджета. Для этого все планы должны быть разделены на две категории: предварительные (индикативные) и обязательные (директивные).

Процесс перехода плана из категории “предварительно” в категорию “обязательно” должен включать определенные стадии: корректировку, согласование и утверждение. Длительность всех стадий расписывается в регламенте по бюджетированию. Все это нужно для того, чтобы бюджет был не просто планом, а планом, реальным для исполнения.

Все бюджетные формы (таблицы) должны быть одинаковыми для всех центров учета. Особенно это актуально для холдингов, в состав которых входят различные предприятия. Если каждый завод будет использовать свои собственные формы, то у финансовой службы управляющей компании основная доля времени будет уходить на консолидацию данных, а не на планирование и анализ результатов.

Такой же стандартной и основанной на единой методике должна быть процедура заполнения бюджетов на разных предприятиях холдинга, а также на уровнях центров финансовой ответственности в рамках предприятий. Соответственно едиными должны быть и сроки представления бюджетов подразделениями холдинга в управляющую компанию.

В бюджетах учитываются как финансовые показатели, так и натуральные. В связи с этим выделяются Центры Финансовой Ответственности (ЦФО), отражающие финансовую структуру.

ЦФО – характеризуется:

- масштабом деятельности;

- структурой доходов и расходов;

- системой ключевых показателей эффективности деятельности (КПЭ);

- механизмом определения финансового результата;

- формами бюджетного планирования, контроля и анализа;

- процедурами участия в бюджетном процессе.

Типы ЦФО:

1. Центр доходов– Центр ответственности, руководитель которого в рамках выделенного бюджета отвечает за максимизацию дохода от продаж. Для центра доходов формируется план продаж, а также смета расходов на обеспечение его деятельности.

2. Центр затрат – Центр ответственности, руководитель которого отвечает за выполнение производственного плана и достижение планового уровня затрат по выпуску продукции, работ, услуг. Для центра затрат формируются производственная программа и смета затрат на ее выполнение. Контроль исполнения сметы затрат осуществляется с учетом реального объема и качества произведенных работ и услуг

3. Центр прибыли- Центр ответственности, руководитель которого ответственен за достижение конечного финансового результата – прибыли. В то же время это подразделение в большинстве случаев не обладает правом принятия решений в области капитальных вложений (инвестиций). Для центра прибыли формируются операционные бюджеты, бюджет прибылей и убытков, детализированный до уровня операционной прибыли, прибыли/убытка от продаж, прибыли/убытка до налогообложения, прибыли/убытка от обычной деятельности или чистой прибыли

4. Центр инвестиций - Центр ответственности, в котором полномочия руководителей расширяются до принятия решений по осуществлению инвестиций. Для Центра инвестиций создается полный набор операционных и финансовых бюджетов, а эффективность его деятельности как на основе выполнения планов по прибыли, так и на основе оценки отдачи (рентабельности) инвестированного капитала.

ЦФО – это единицы финансовой структуры, по которым ведется управленческий учет. Каждому ЦФО назначаются соответствующие статьи бюджетов. Обычно для начала берутся бюджет движения денежных средств, активов-пассивов, доходов-расходов. И только когда выделены ЦФО, согласованы классификаторы статей бюджетов и определены регламенты их ведения, можно вводить в организации бюджетное управление.

Бюджетное управление- оперативная система управления компанией по центрам финансовой ответственности через бюджеты, позволяющая достигать поставленные цели путем наиболее эффективного использования ресурсов.

Цель бюджетного управления - структурирование желаемого будущего компании в оперативном периоде.

Бюджетное управление - это удобный инструмент, который дает ясное представление о возможностях компании и ее месте на рынке (рис. 1.3).

Рис. 1.3. Влияние системы бюджетного управления на эффективность деятельности компании

Главными инструментами бюджетного управления являются бюджетная и финансовая структуры.

Система функциональных бюджетов образует бюджетную структуру, в соответствии с которой формируются основные итоговые бюджеты компании: бюджет доходов и расходов, бюджет движения денежных средств, бюджет баланса.

Бюджет доходов и расходов показывает рентабельность компании, бюджет движения денежных средств отражает его ликвидность, а бюджет баланса - стоимость.

Планируя изменения рентабельности, ликвидности и стоимости, компании определяет свое экономическое будущее. В конце выбранного периода происходит анализ и управление отклонениями, выявляемыми из сравнения планируемых и фактически полученных данных.

Финансовая структура – это иерархическая система ЦФО (Центров Финансовой Ответственности).

Обязательное условие бюджетирования - делегирование принятия финансовых решений центрам финансовой ответственности, образованным на базе организационной структуры компании. Отсутствие четкой организационной структуры делает постановку бюджетирования невозможной.

Определив плановые финансовые показатели своего подразделения, менеджер берет на себя ответственность за выполнение составленного им бюджета ЦФО, иначе именуемого операционным бюджетом.

Функциональный и операционный бюджеты в некоторых случаях могут совпадать: например, бюджет закупок и бюджет ЦФО снабжения - но это не является правилом.

В результате создания модели финансовой ответственности все расходы и доходы в компании имеют своих авторов, заинтересованных в улучшении финансового результата своего отдела материально.

Этим обеспечивается максимальная сходимость плановых и фактических показателей: ответственное планирование и стремление выполнить намеченные планы.

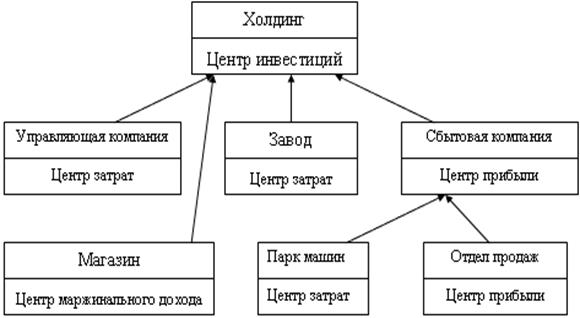

Пример финансовой структуры представлен на рис. 1.4.

Рис. 1.4. Финансовая структура

Принципы эффективного бюджетирования базируются на здравом смысле и довольно просты. Для сопоставления и анализа данных разных периодов процесс бюджетирования должен быть постоянным и непрерывным. Сами периоды должны быть одинаковыми и утверждены заранее: неделя, декада, месяц, квартал, год. Рассмотрим основные правила, соблюдать которые должна любая компания, занимающаяся бюджетированием.

Принцип “скольжения”. Непрерывность бюджетирования выражается в так называемом “скольжении”. Существует стратегический период планирования, например пять лет. На этот период составляется так называемый бюджет развития, который не следует путать с бизнес-планом. В бизнес-плане должны содержаться не только количественная информация, но и идея бизнеса, маркетинговые исследования, план организации производства и т. д. В принципе, финансовая часть бизнес-плана и представляет собой бюджет развития.

Пятилетний стратегический период планирования включает еще один период длиной в четыре квартала. Причем такой период планирования выдерживается всегда: по прошествии первого квартала к четвертому прибавляется еще один и снова составляется бюджет на четыре квартала. Это и есть принцип “скольжения”. Для чего это нужно?

Во-первых, используя “скользящий” бюджет, организация регулярно может учитывать внешние изменения (например, инфляцию, спрос на продукцию, ситуацию на рынке), изменения своих целей, а также корректировать планы в зависимости от уже достигнутых результатов. В итоге прогнозы доходов и расходов становятся более точными, чем при статичном бюджетировании. В условиях регулярного планирования сотрудники на местах привыкают к предъявляемым требованиям и соотносят свои повседневные действия со стратегическими целями компании.

Во-вторых, при статичном бюджетировании к концу года значительно снижается горизонт планирования, чего не происходит при “скользящем” бюджете. Например, организация, которая раз в год в ноябре утверждает бюджет на год вперед, в октябре располагает планами только на два следующих месяца. И когда появится бюджет на январь, может оказаться, что уже поздно заказывать какие-то ресурсы, заявку на которые нужно было размещать за три месяца до поставки, то есть в октябре.

Принцип детализации расходов. С целью экономии ресурсов и контроля за использованием средств все значительные расходы должны детализироваться. Рекомендуется детализировать все расходы, доля которых превышает 1% в общей доле расходов, хотя нужно принимать во внимание и размер компании. Смысл детализации в том, чтобы не позволить менеджерам затратных подразделений наживаться за счет компании.

Директивная часть бюджета должна быть гораздо подробней индикативной и иметь максимально возможный уровень детализации.

Детализации может подвергаться и учетный период. Например, бюджет доходов и расходов можно детализировать по месяцам, а бюджет движения денежных средств - по неделям или даже банковским дням, так как контроль за финансовыми потоками требует большей тщательности и оперативности.

Принцип “финансовой структуры”. Прежде чем внедрять бюджетирование, организации необходимо создать финансовую структуру, которая может быть построена по иным принципам, нежели организационная структура. Некоторые подразделения могут быть объединены в единый финансовый центр учета. И наоборот, в рамках одного подразделения можно выделить разные центры учета (например, по видам продукции или направлениям деятельности).

В зависимости от категории центра учета (будь это центр получения прибыли или источник возникновения затрат) должны быть разработаны различные системы критериев для оценки эффективности деятельности этих подразделений. Разработав финансовую структуру, организация выявит количество уровней сбора бюджетной информации и в зависимости от этого сможет сформировать график составления бюджетов для каждого центра учета.

“Прозрачность” информации. Чтобы исключить возможность искажения информации и усилить контроль за исполнением бюджета, специалисту, анализирующему данные итоговых бюджетных форм, необходим доступ к бюджетам каждого центра учета, а также к операционным бюджетам в рамках самих центров учета, вплоть до самого нижнего уровня. Кроме того, он должен располагать информацией о том, в какой стадии находится формирование бюджетов на всех нижестоящих уровнях. И если какое-то подразделение представило бюджет позже, чем нужно, то финансист, ответственный за бюджетирование, должен своевременно получить информацию о причинах, по которым это произошло. Поэтому необходим постоянный мониторинг процесса бюджетирования по всем уровням.

Не нашли, что искали? Воспользуйтесь поиском: