ТОР 5 статей:

Методические подходы к анализу финансового состояния предприятия

Проблема периодизации русской литературы ХХ века. Краткая характеристика второй половины ХХ века

Характеристика шлифовальных кругов и ее маркировка

Служебные части речи. Предлог. Союз. Частицы

КАТЕГОРИИ:

- Археология

- Архитектура

- Астрономия

- Аудит

- Биология

- Ботаника

- Бухгалтерский учёт

- Войное дело

- Генетика

- География

- Геология

- Дизайн

- Искусство

- История

- Кино

- Кулинария

- Культура

- Литература

- Математика

- Медицина

- Металлургия

- Мифология

- Музыка

- Психология

- Религия

- Спорт

- Строительство

- Техника

- Транспорт

- Туризм

- Усадьба

- Физика

- Фотография

- Химия

- Экология

- Электричество

- Электроника

- Энергетика

Амортизация основных производственных фондов

Процесс переноса стоимости основных производственных фондов на продукцию происходит в течение всего срока службы оборудования и называется амортизацией:

(4.1)

(4.1)

(4.2)

(4.2)

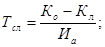

Часть первоначальной стоимости, переносимая на продукцию в течение одного года, представляет собой амортизационные отчисления (Иа):

(4.3)

(4.3)

(4.4)

(4.4)

где α — норма амортизационных отчислений от первоначальной стоимости основных фондов; К0 — первоначальная стоимость основных фондов; Кл — ликвидная стоимость оборудования; Тсл — срок службы основных фондов.

Амортизационные отчисления производятся ежегодно, и через период времени, равный сроку службы Тсл, накопится сумма, равная первоначальной стоимости основных фондов К0 (за вычетом ликвидной стоимости Кл).

Понятие ликвидной стоимости по-разному трактуется специалистами. Одни предлагают рассчитывать ее как неамортизированную часть первоначальной стоимости, другие считают необходимым учитывать возможность продажи изношенного (возможно, отремонтированного) оборудования, и тогда ликвидная стоимость — цена этой продажи. В пользу такого мнения выступает тот факт, что оборудование может ликвидироваться не потому, что оно физически неработоспособно, а в связи с моральным старением.

Если оборудование в процессе производства полностью изнашивается и ликвидная стоимость очень мала (практически — стоимость металлолома, если оборудование металлическое), то расчет нормы амортизации можно представить упрощенно:

при Кл  0 (при полном износе основных фондов) α

0 (при полном износе основных фондов) α  = 1/Тсл. (4.5)

= 1/Тсл. (4.5)

Энергетика является очень капиталоемкой отраслью материального производства, на каждого энергетика приходится больше производственных фондов (показатель фондовооруженности), чем на работника в других отраслях промышленного производства. Так, в промышленной энергетике при численности производственного персонала в энергослужбе предприятия около 10 % от общего количества, доля производственных фондов, относящихся к энергетике предприятия, т.е. с учетом энергетической части технологического оборудования, составляет до 70 % основных фондов промышленного предприятия. Фондовооруженность промышленных энергетиков примерно в 2—3 раза больше, чем у работников основного промышленного производства.

Разные виды основных фондов по-разному участвуют в материальном производстве: одни непосредственно (машины, оборудование и т.п.), другие лишь создают условия для производственных процессов (здания, сооружения и др.). Поэтому они и подразделяются на активные и пассивные. Очевидно, что активные фонды изнашиваются быстрее, интенсивнее, чем пассивные, и потому норма их амортизации больше. В энергетике доля активных фондов соотносится с пассивными как 3:1 или 4:1. Это требует постоянного обновления основных фондов, особенно их активной части.

При исчислении величины амортизационных отчислений необходимо периодически переоценивать основные фонды, что особенно актуально в условиях инфляции, и соответственно рассчитывать амортизационные отчисления от новой, переоцененной стоимости.

Амортизационные отчисления производятся от первоначальной стоимости основных фондов, но по мере переоценки они ведутся от балансовой стоимости, т.е. величины, числящейся на бухгалтерском балансе. При проведении экономической реформы 1992 г. и последующем резком изменении масштаба цен переоценка проводилась регулярно, иногда по нескольку раз в год. К концу 1996 г. стоимость основных фондов в результате этих переоценок увеличилась примерно в 10 000 раз и соответственно с учетом деноминации рубля в 1998 г. — в 10 раз. К 2000 г. эта величина составила около 14 тыс. раз.

Понятие «срок службы» предусматривает физический износ фондов, в результате которого они (здания, сооружения, оборудование) становятся физически неработоспособными, и моральное старение фондов, когда они как бы «выходят из моды». Различаются:

моральный износ 1-го рода, когда появляется точно такое же оборудование, но продаваемое по более низкой цене, вследствие чего амортизационные отчисления на их износ могли бы быть меньшими;

моральный износ 2-города, когда на рынке появляется оборудование того же назначения, но с улучшенными технико-экономическими характеристиками, более экономичное, например с меньшим удельным расходом топлива или энергии на единицу продукции, т.е. его применение сократило бы эксплуатационные расходы.

Если учитывать не только физический, но и моральный износ, то срок службы становится не реальным календарным понятием, а технико-экономической категорией, нужной для расчета норм амортизации.

Нормы амортизации разрабатываются и диктуются государством централизованно, так что реальные собственники не могут их менять по собственному усмотрению, стремясь к ускоренной амортизации оборудования для его скорейшего обновления.

Поскольку срок службы оборудования Тсл является важной экономической категорией и зависит не только от времени полного физического, но и морального износа, в последнее время некоторым собственникам (поддержка малого и среднего бизнеса) разрешена ускоренная амортизация некоторых видов оборудования. Тогда возможна обратная постановка вопроса: сколько времени должно прослужить оборудование, если производитель считает нужным, чтобы оно побыстрее амортизировалось и чтобы через сравнительно небольшой период купить новое? При этом старое, но еще работоспособное оборудование можно продать, выручив некоторую сумму Кл, большую, чем стоимость металлолома. Очевидно, здесь владелец должен задаться той стоимостью, которую оборудование все же должно перенести на продукцию, оправдав свое приобретение Иа

(4.6)

(4.6)

Величины норм амортизации по некоторым видам производственных фондов приведены в табл. 4.2.

Таблица 4.2. Единые нормы амортизационных отчислений на полное восстановление основных фондов,

% к балансовой стоимости

| Группы и виды основных фондов | Нормы амортизационных отчислений |

| Здания | |

| Здания высотные (более 25 этажей), каркасно-монолитные, повышенной прочности | 0,4 |

| Здания одноэтажные с железобетонными или металлическими каркасами | 1,0 |

| Здания многоэтажные типа этажерок специального технологического назначения | 1,2 |

| Сооружения | |

| Подъездные и другие железнодорожные пути предприятий, резервуары для хранения нефтепродуктов металлические | 4,0 |

| Резервуары для хранения дизельного топлива и смазочных материалов | 6,6 |

| Передаточные устройства | |

| Воздушные линии электропередачи напряжением от 0,4 до 20 кВ: | |

| на металлических опорах | 2,8 |

| на опорах из пропитанной древесины | 2,0 |

| Кабельные линии электропередачи напряжением до 10 кВ с пластмассовой оболочкой, проложенные в земле, в помещениях | 3,0 |

| Трубопроводы тепловых сетей стальные, работающие в условиях непроходных тоннелей, е воздушным зазором (подвесная изоляция) | 4,0 |

| Силовые машины и оборудование | |

| Котельные установки и стационарные паровые котлы со вспомогательным оборудованием котельной | 5,0 |

| Стационарные водогрейные котлы: | 4,0 |

| Электродвигатели: | |

| с высотой оси вращения 63-450мм | 3,7 |

| с высотой оси вращения свыше 450 мм | 5,0 |

| Вспомогательное силовое тепломеханическое оборудование | 6,6 |

| Силовое электротехническое оборудование, распределительные устройства | 5,6 |

| Рабочие машины и оборудование | |

| Компрессоры поршневые общего назначения давлением до 8 атм (производительностью до 20 м3 /мин) | 3,7 |

| Насосы артезианские, пневматические винтовые, погружные, мотопомпы | 4,4 |

| Насосы камерные | 5,4 |

| Вентиляционные системы | 20,0 |

| Краны козловые общего назначения (крюковые) грузоподъемностью до 15т | 7,7 |

| Источники питания для электросварки | 5,5 |

| Приборы для контроля и регулирования технологических процессов | 5,0 |

| Приборы для измерения и регулирования температуры | 12,5 |

| Щиты и пульты диспетчерские телемеханические для автоматизированных систем управления производственными процессами | 14,3 |

| Транспортные средства | |

| Автомобили грузоподъемностью: | |

| до 0,5 т | 9,0 |

| более 0, 5 до 2,0 т | 20,0 |

| Прицепы и полуприцепы-тяжеловозы грузоподъемностью: | |

| до 100 г | 14,3 |

| более 100 т | 8,3 |

| Производственный и хозяйственный инвентарь и принадлежности | 6,7 |

| Контейнеры универсальные металлические | 6,5 |

| Стеллажи стоечные | 5,6 |

| Электроарматура и электроприборы | 8,3 |

В ряде случаев начисление амортизации приостанавливается. Это может быть при реконструкции и модернизации основных средств по решению руководителя предприятия, а также их переводе на консервацию (на срок не менее трех месяцев). Также не начисляется амортизация в период восстановления объектов основных средств, продолжительность которого превышает 12 месяцев.

До 1 января 1998 г. действовал только один способ начисления амортизации — линейный, начисление амортизации при котором осуществлялось в соответствии с Едиными нормами амортизационных отчислений на полное восстановление основных фондов народного хозяйства, утвержденными Советом Министров СССР от 22 октября 1990 г. № 1072 (далее — Единые нормы амортизационных отчислений).

С 1 января 1998 г. были введены новые и теперь действуют четыре способа: линейный; способ уменьшения остатка; способ списания стоимости по сумме чисел лет срока полезного использования; способ списания стоимости пропорционально объему продукции (работ).

Таким образом, у предприятия появилось право выбора способа начисления амортизационных отчислений по основным средствам в зависимости от финансово-экономического состояния. Применение одного из способов по группе однородных объектов основных средств производится в течение всего срока полезного использования и отражается в учетной политике предприятия.

В то же время было предложено установить особые нормы и правила начисления амортизации для целей налогообложения. Интересно заметить, что если сумма начисленных амортизационных отчислений по данным бухгалтерского учета меньше суммы амортизации, принимаемой для целей налогообложения, то корректировка (уменьшение) налогооблагаемой прибыли не предусмотрена.

Рассмотрим на конкретных примерах порядок начисления амортизации в зависимости от выбранного способа и влияние этой величины на налогооблагаемую прибыль. Если срок полезного использования объекта основных средств в технических условиях отсутствует и не установлен в централизованном порядке, то он должен определяться исходя из:

— ожидаемого срока использования этого объекта в соответствии с ожидаемой производительностью или мощностью применения;

— ожидаемого физического износа, зависящего от режима эксплуатации, естественных условий и влияния агрессивной среды, системы планово-предупредительных и всех видов ремонта;

— нормативно-правовых и других ограничений использования этого объекта (например, амортизация).

Пример 4.1. Предприятием приобретен объект основных средств стоимостью 100000 руб. со сроком полезного использования в течение 10 лет.

При линейном способе норма амортизации составляет: 1 год: 10 лет-100 = 10%.

Годовая сумма амортизационных отчислений составит; 100 000 руб. • 10 % = 10 000 руб.

Годовая норма амортизации на этот же объект основных средств в соответствии с Едиными нормами амортизации составляет 8,3%, т. е. 8300 руб.

При определении налогооблагаемой прибыли сумма амортизационных отчислений, отраженная по данным бухгалтерского учета, должна быть скорректирована на сумму 1700 руб., т.е. сумму превышения по сравнению с исчисленной суммой амортизации в соответствии с Едиными нормами.

Пример 4.2. Предприятие при заданных в примере 1 условиях приобретает объект основных средств и применяет при начислении амортизации способ уменьшаемого остатка, при котором амортизация рассчитывается исходя из остаточной стоимости объекта основных средств на начало отчетного года и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта.

Норма амортизации-—10 %.

В первый год сумма амортизации для составления бухгалтерской отчетности составит: 100000-10 % == №000 руб.

При определении налогооблагаемой прибыли сумма начисленных амортизационных отчислений подлежит корректировке на 1700 руб. (10000-8300).

В последующие годы сумма амортизационных отчислений по данным бухгалтерского учета составит:

второй год: (100000-10 000)-10 % = 9000 руб.;

третий год: (90 000 - 9000) • 10 % = 8100 руб. и т. д.

Пример 4.3. Предприятие при заданных в примере I условиях приобретает объект основных средств и применяет способ начисления амортизации исходя из способа списания стоимости по сумме числа лет срока полезного использования.

При этом способе годовая сумма амортизации определяется исходя из первоначальной стоимости объекта и годового соотношения числа лет, остающихся до конца срока службы объекта, и суммы чисел лет срока его службы.

Сумма числа лет срока службы составляет: 1+2+3+4+5+6+7+8+9+10 = 55.

Первый год: 100 000 руб.-10/55 = 18 182 руб.

Второй год: 100 000-9/55 = 16 364 руб.

Третий год: 100 000-8/55=14 545 руб. и т. д.

При определении налогооблагаемой прибыли сумма амортизации, начисленная по данным бухгалтерского учета (в первый год), подлежит корректировке на 9882 руб. (18182-8300).

Пример 4.4. Первоначальная стоимость объекта — 100 000 руб. Предполагаемый объем выпуска продукции за весь срок полезного использования — 800 000 руб. Фактический выпуск продукции в стоимостном выражении: первый год — 70 000 руб.; второй год — 80000 руб.; третий год—120 000 руб.

При способе списания стоимости пропорционально объему продукции (работ) начисление амортизации производится исходя из натурального показателя объема продукции (работ) в отчетном периоде и соотношения первоначальной стоимости объекта и предполагаемого объема продукции (работ) за весь срок полезного использования.

Годовая сумма амортизационных отчислений составляет:

первый год: 70 000-(100 000: 800 000) = 8750 руб.;

второй год: 80 000-(100 000; 800 000) =10 000 руб.;

третий год: 120 000-(100 000: 800 000) =15 000 руб. и т.д.

Для целей налогообложения сумма амортизации (в первый год) подлежит корректировке на 450 руб. (8750-8300).

Предприятиям предоставлено право применять механизм ускоренной амортизации активной части производственных основных фондов в целях создания условий для развития высокотехнологичных отраслей экономики и внедрения эффективных машин и оборудования.

Наряду с применением механизма ускоренной амортизации субъектам малого предпринимательства было разрешено дополнительно списывать как амортизационные отчисления до 50 % первоначальной стоимости основных фондов со сроком службы более 3 лет.

Все эти методы государственного стимулирования были введены с целью поддержки и развития малого предпринимательства и установлены применительно к действующим нормам амортизационных отчислений.

Не нашли, что искали? Воспользуйтесь поиском: