ТОР 5 статей:

Методические подходы к анализу финансового состояния предприятия

Проблема периодизации русской литературы ХХ века. Краткая характеристика второй половины ХХ века

Характеристика шлифовальных кругов и ее маркировка

Служебные части речи. Предлог. Союз. Частицы

КАТЕГОРИИ:

- Археология

- Архитектура

- Астрономия

- Аудит

- Биология

- Ботаника

- Бухгалтерский учёт

- Войное дело

- Генетика

- География

- Геология

- Дизайн

- Искусство

- История

- Кино

- Кулинария

- Культура

- Литература

- Математика

- Медицина

- Металлургия

- Мифология

- Музыка

- Психология

- Религия

- Спорт

- Строительство

- Техника

- Транспорт

- Туризм

- Усадьба

- Физика

- Фотография

- Химия

- Экология

- Электричество

- Электроника

- Энергетика

Тақырып бойынша әдістемелік нұсқаулар

Лекция материалдарын игеру үшін кәсіпорынның табыстар мен шығындар туралы бухгалтерлiк есептiң №3 стандартын оқи алуы, қаржылық нәтижелерді сипттаушы көрсеткіштерді анықтай алуы, «Директор костинг» жүйесін түсінуге көңіл бөлу қажет.

Пайдаланылған әдебиеттер тізімі

1. Басовский Л.Е. Теория экономического анализа: Учебное пособие – Москва: ИНФРА, 2005

2. Басовский Л.Е. Экономический анализ (комплексный экономический анализ хозяйственной деятельности): УП – Москва: ИНФРА-М, 2005

3. Шеремет А.Д. Теория экон. анализа: учебник – Москва: ИНФРА-М, 2003

4. Савицкая Г.В. Анализ хоз. деятельн.: УП – Москва: ИНФРА-М, 2005

5. Управленческий анализ. С.А. Бороненкова УП – Москва: ФиС, 2004

6. Чернов Т.П. Экономический анализ: Торговля, общее питание, тур. бизнес: УП для вузов. Под ред. М.И. Баканова – Москва, 2003

Өзіні өзі тексеру сұрақтары:

1. Маржиналды табысты талдау.

2. Өндірістің шекті көлемін анықтау.

3. Өнім сатудан түскен табыстың шекті көлемін анықтау.

4. Тұрақты шығындардың шекті деңгейін анықтау.

5. Минималды табыстың деңгейін анықтау.

ТАҚЫРЫП 8 – Кәсіпорының банкроттыққа ұшырау

Ауіптілігін талдау

Мақсаты: кәсіпорынның банкроттыққа ұшырау ықтималдығын және банкроттыққа ұшырау қауіптілігітәуекелділігін талдау.

Мазмұны

1. Банкроттық ұғымы, банкроттықтың пайда болуының объективті және субъективті себептері.

2. Кәсіпорынның банкроттыққа ұшырау ықтималдығына байланысты оның қаржылық жағдайын болжаудың әдістері

3. Банкроттыққа ұшырау қауіптілігітәуекелділігін талдау

Тақырып бойынша негізгі ұғымдар: банкроттыққа ұшырау,объективті себептер, субъективті себептер, несиеқабілеттілік индексі, формальды және формальды емес критерийлер, төлемқабілеттілік көрсеткіштері, қаржылық ағымдар, Э.Альтманның Z модельдері және т.б.

Кәсіпорынның банкроттыққа ұшырау ықтималдығын талдау. Қазақстан Республикасының «Банкроттық туралы» Заңына сәйкес (№2173 07.04.95ж.), қабілетсіз дегеніміз қарызданушының несие берушілердің ақшалай міндеттемелер бойынша талаптарын орындамауы, оның ішінде еңбекақы және бюджет пен бюджеттен тыс қорларға міндетті төлемдерді төлемеуі.

Банкроттықтың пайда болуының объективті және субъективті себептері бар.

Объективті себептер: қаржылық, несиелік жүйелердің дұрыс деңгейде дамымауы, инфляция деігейінің жоғары болуы, бәсекелестік деңгейінің жоғарылауы және осыған байланысты өнімнің сату бағасыныңтөмендеуі (ал өндіріс шығындары жоғары болып қалуда).

Субъективті себептер: өндіріс көлемінің азаюы, жоғарғы деңгейдегі өз өзін ақтамайтын шығындар, өнімнің ретабельділігінің төмендеуі, көлемді қарыздар, өзара төлемсіздіктер және т.б.

Кәсіпорынның банкроттыққа ұшырау ықтималдығына байланысты оның қаржылық жағдайын болжаудың келесі 4 әдісі қолданылады:

1. несиеқабілеттілік индексін есептеу;

2. формальды және формальды емес критерийлерді қолдану;

3. төлемқабілеттілік көрсеткіштерін болжау;

4. қаржылық ағымдарды болжау.

1. Әлемдік тәжірибеде кәсіпорынның тұрақтылығын болжау және тәуекелін анықтау мен банкроттыққа ұшырауын айқындау үшін экономика-математикалық модельдер қолданылады. Солардың ішінде көп қолданылатын модель – бұл американдық экономист Э.Альтманның Z модельдері. Бұл моделтдердің қарапайым екі факторлы модель болып саналады. Ол модель екі көрсеткішке негізделеді: жалпы өтелу коэффициенті ( ) және қаржылық тәуелділік коэффициенті

) және қаржылық тәуелділік коэффициенті  .

.

Американдық тәжірибеде келесі Z моделі қолданылады.

;

;

-0,3877 – тұрақты көрсеткіш

-1,0736 – ағымдық ликвидтілік көрсеткіштеріне анықталған коэффициент көлемі;

+0,0579 – баланс пассивінде заемды қаржылардың үлес салмағының көрсеткіштері үшін анықталған коэффициент.

Егерде кәсіпорында Z=0 банкроттыққа ұшыраудың ықтималдылығы 50%. Егерде Z<0, банкроттыққа ұшыраудың ықтималдылығы 50% төмен және Z төмендеуіне байланысты, ол төмендей береді.

Бірақ бұл модель банкроттықты болжауда жоғарғы дәлдікті қамтамасыз етпейді. Себебі, ол кәсіпорынның қаржылық жағдайына әсер ететін басқа маңызы зор факторларды есепке алмайды (табыстылық, активтер қайтарымдылығы, кәсіпорынның іскерлік активтілігі).

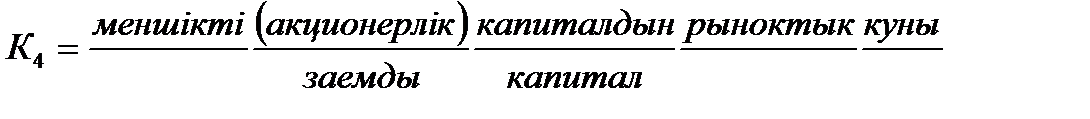

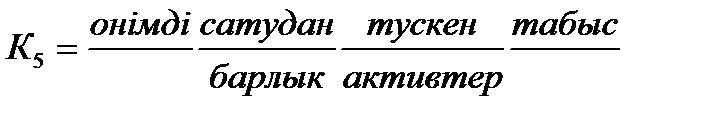

Дамыған елдер тәжірибесінде Э.Альтманның көп факторлы модельдері қолданылады:

Z индексінің шекті көлемі: 2,675

Кесте 11 - Банкроттыққа ұшыраудың ықтималдығының деңгейі

| Z көлемі | Банкроттыққа ұшыраудың ықтималдығы |

| 1,81 және одан төмен | өте жоғары |

| 1,81-ден 2,70-ке дейін | жоғары |

| 2,71-ден 2,90-ға дейін | мүмкіндік туындайды |

| 3,0 және одан да жоғары | өте төмен |

2. Формальды және формальды емес критерийлерді екі топқа бөлуге болады.

Бірінші топқа келесі критерийлер мен көрсеткіштер жатады:

− негізгі өндірістік қызметтегі қайталана беретін үлкен шығындар;

− қысқы мерзімді заемды қаржыларды ұзақ мерзімді салымдарды қаржыландыру көздері ретінде көп пайдалану;

− мерзімі өткен кредиторлық қарыздың шекті деңгейінен артығы;

− өтімділік коэффициентінің төмен көрсеткіштері;

− айналым қаржыларының жетіспеушілігі;

− кредиторлар, акционерлер және инвесторлар алдында міндеттемелерді орындамау;

− дебиторлық қарыздардың үлес салмағының жоғарылауы;

− мөлшерден тыс және жатып қалған тауарлар мен өндірістік запастар;

− банк жүйесінің құрылтайшыларымен қарым-қатынасының нашарлауы;

− тиімсіз жағдайда қаржылық ресурстардың жаңа көздерін пайдалану;

− өндірістік процесте мерзімі өтіп кеткен жабдықтарды пайдалану.

− Екінші топқа келесі критерийлер мен көрсеткіштер кіреді:

− басқару аппаратының басты қызметкерлерін жоғалту;

− өндірістік-техникалық процестің ырғақтылығының бұзылуы, амалсыз тоқтаулар;

− кәсіпорынның жабдық түріне, актив түріне немесе бір нақты жобаға шектен тыс тәуелділігі;

− басты контрагенттерді жоғалту;

− тиімсіз ұзақ мерзімді шарттар.

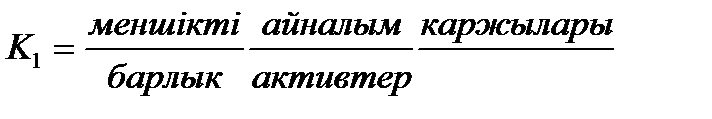

3. Баланс құрылымының сәйкес келуін талдау мен бағалау келесі көрсеткіштер негізінде жүргізіледі:

1. ағымдағы өтімділік коэффициенті;

2. меншікті қаржылармен қамсыздану коэффициенті.

Баланс құрылымын қанағаттанарлықсыз, ал кәсіпорынды төлем қабілетсіз деп келесі жағдайларды есептейді:

−  есепті жыл аяғына 2,0-ден төмен;

есепті жыл аяғына 2,0-ден төмен;

−  есепті жыл аяғына 0,1-ден төмен.

есепті жыл аяғына 0,1-ден төмен.

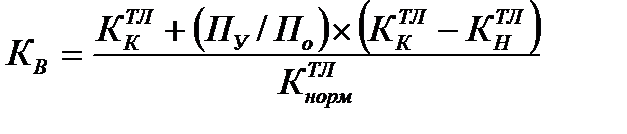

Баланстың қанағаттанарлықсыз құрылымы кезінде кәсіпорынның өз төлемқабілеттілігін қалпына келтіру мүмкіндіктерін тексеру үшін 6 айға төлемқабілеттілікті қалпына келтіру коэффициенті анықталады:

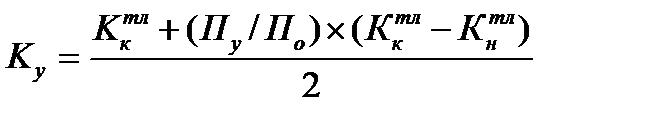

,

,  - есепті жыл аяғындағы және басындағы ағымдағы өтімділік коэффициентінің нақты көрсеткіштері;

- есепті жыл аяғындағы және басындағы ағымдағы өтімділік коэффициентінің нақты көрсеткіштері;

- төлемқабілеттілікті қайта қалпына келтіру жылы;

- төлемқабілеттілікті қайта қалпына келтіру жылы;

- есепті жыл;

- есепті жыл;

= 2,0

= 2,0

Егер де Кв<1, кәсіпорын 6 ай ішінде төлемқабілеттілігін қайта қалпына келтіре алмайды.

Егер де Кв>1, баланс құрылымының қанағаттанарлықсыз деген шешімін 6 ай мерзімге дейін кейінге қалдыруға болады.

Баланстың қанағаттанарлықсыз құрылымы жағдайында кәсіпорынның қаржылық тұрақтылығын тексеру үшін 3 ай мерзімге төлемқабілеттілікті жою коэффициенті анықталады:

Пу – төлемқбілеттілікті жою мерзімі (3ай);

Ку>1 – 3 ай аралығында кәсіпорында төлемқабілеттілікке жоғалту мүмкіндіктер жоқ.

Ку<1 – несие берушілер алдында кәсіпорын міндеттемелерін орындай алмайды.

4. Қаржылық ағымдарды талдау кезінде көрсеткіштердің келесі тобын қарастырамыз:

− түсімдер

− шығындар

− олардың айырмашылығы («сальдо», «баланс»);

− шоттағы нақты қаржылар.

Кәсіпкершілік тәуекелділікті талдау. Тәуекелділік дегеніміз – бұл кәсіпорынның қызмет барысында өз ресурстарының жартысын жоғалтып алу ықтималдығы.

Тәуекелділік өз-өзін сақтандыру және қайта сақтандыруға тәуекелділікті табыстау (хеджерлеу) арқылы төмендетуге болады.

Өз-өзін ақтандыру қарастырылмаған шығындарды жабуға қаржыларды резервілеу арқылы немесе меншікті капитал арқылы зиянды жабу арқылы жүргізіледі.

Хеджер – валюталық, коммерциялық, несиелік талаптар мен міндеттемелерді құру.

Тәуекелділіктің көптеген түрлері болады:

Кәсіпкершілік тәуекелділік – бұл компанияның қызмет барысында болатын тәуекелділік, ол бизнес түріне байланысты. Кәсіпкершілік тәуекелділік келесі түрлерге бөлінеді: өндірістік, коммерциялық және қаржылық.

Өндірістік тәуекелділік – бұл өнім өндірісімен байланысты тәуекелділік. Оның пайда болу себептері: өндіріс көлемінің кемуі, материалдық шығындардың өсуі, менеджерлер қателері, жоғары көлемді салықтарды төлеу.

Коммерциялық тәуекелділік - өнімді өткізу барысында пайда болады. Бұл тәуекелділіктің пайда болу себептері: өнімді сату көлемінің азаюы, материалдық ресурстардың сатып алу бағасының өсуі, шығындардың өсуі, экономикалық тербелістер және клиенттердің талғамдарының өзгеруі.

Қаржылық тәуекелділік – кәсіпорындардың банктермен қарым-қатынасында пайда болады. Бұл тәуекелділіктің пайда болу себептері: заемды және меншікті капитал қатыстылығының жоғары көлемі, несие берушілерге тәуелділік, капитал пассивтілігі, бір жобаға өте көп мөлшерлі қаржыардың салынғаны.

Рыноктық экономикада әрбір кәсіпорын қызметінде тәуекелділіктің 5 аймағын айқындауға болады:

1. Тәуекелсіз аймақ – кәсіпорын қызмет барысында ешқандай шығын көрмейді, ең болмағанда есепті табысқа ие болып отырады, яғни еш нәрсемен тәуекелденбейді.

2. Минималды тәуекел аймағы – кәсіпорын қызмет барысында таза табысының барлық көлемімен немесе оның жартысымен тәуекелге барады.

3. Жоғарғы тәуекел аймағы – кәсіпорын тәуекелге басын ие отырып, жағдайы нашарласа барлық шығындарды жабамын деп, ал жақсы болса – есепті деңгейінен төмендеу табыс аламын деп жобалайды.

4. Шекті тәуекел аймағы – кәсіпорын тек есепті табысты ғана емес, өнім сатудан түсетін табысты да жоғалтып аламын деп тәуекелденеді және барлық шығындарды өзі жабады.

5. Катастрофалық тәуекел аймағы – кәсіпорын қызметі банкроттыққа ұшырайды, инвестицияларды жоғалту.

Тәуекелді талдау екі бір бірін толықтырып отыратын түрлерге бөлінеді: сапалық және сандық.

Тәуекелділікті сапалық талдау – тәуекелді басқарудың екінші сатысы. Бұл талдаудың мақсаты – тәуекел факторларын анықтау.

Тәуекел деңгейіне әсер етуші факторлар объективті және субъективті болып бөлінеді. Объективті факторлар: инфляция, бәсекелестік, саяси және экономикалық тоқыраулар, экологиялық, кедендік төлемдер т.б. Субъективті факторлар: өндірістік потенциал, кадрлар құрамы, шаруашылық баланстар, қаржылық жағдай.

Тәуекелділікті сандық талдау – бұл қаржылық тәуекел немесе жеке түрлері бойынша ақшалай шығын көлемін анықтау.

Жекелеген тәуекелдер көлемін анықтау талдаудың әртүрлі әдістерін қолдану арқылы жүргізіледі: статистикалық, шығындар тиімділігін талдау, эксперттік талдау әдісі, аналогтар пайдалану.

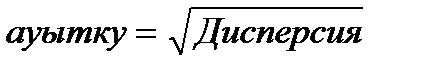

Вариация – бұл көрсеткіштердің сандық өзгеруі бір жағдайдан басқа жағдайға ауытқу барысында. Мысалы, экономикалық табыс өзгерісін келесі формула бойынша анықтауымызға болады:

Мұндағы ЭДі – экономикалық табыстың нақты көрсеткіштері і- мерзімінде,

Ді – і-мерзіміндегі ықтималдылықтар.

Вариация дисперсиямен бағаланады, яғни бір белгінің нақты көлемімен оның орташа көлемінен ауытқу өлшемінен.

Нәтиже жоғарылаған сайын, кәсіпорын қызметі тәуекелді бола береді.

Шығындар тиімділігін талдау тәуекелдің потенциалды аймақтарын айқындауға негізделеді. Шығындардың өсіп кетуі төрт негізгі факторға тәуелді:

1. бастапқы құнды дұрыс бағаламауға байланысты;

2. жобалаудың өзгеруіне байланысты;

3. өнімділіктің айырмашылығына байланысты;

4. бастапқы құнның өсуіне байланысты.

Эксперттік бағалаулар әдісі эксперт мамандарға анкета жүргізуге негізділеді. Анкеталар статистикалық жағынан сарапталады.

Аналогтарды пайдалану әдісі құбылыстар мен жүйелердің біртектілігін табуда және пайдалануда негізделеді, яғни жаңа идеялар мен ұсыныстар басқа объектілермен салыстыру арқылы пайда болады. Тәуекелділікті төмендетудің ең жақсы әдісі инвестициялық шешімдерді дұрыс анықтап алу болып табылады. Барлық инвестицияларды екі негізгі топқа бөлуге болады: портфельдік және шынайы. Жобаларға салынған капиталдарды портфельді инвестициялар деп атайды. Мысалы, әртүрлі кәсіпорындардың бағалы қағаздарын сатып алу.

Өндірістік процесте тікелей пайдаланылатын инвестицияларды шынайы деп атайды. Мысалы, жабдыққа, материалдар запастарына, ғимараттарға салынған инвестициялар.

Объектілерге сәйкесті салынған инвестициялар келесі түрлерге жіктеледі:

1. мүлікке салынған инвестициялар (материалдық инвестициялар);

2. қаржылық инвестициялар (акциялар сатып алу);

3. материалдық емес инвестициялар (кадрлар даярлауға, зерттеулер жүргізуге, жарнамаға салынған инвестициялар).

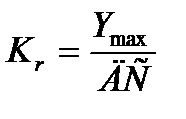

Инвестициялық-қаржылық портфельдің бағасыздануына байланысты инвестициялық тәуекел пайда болады. Тәуекел коэффициенті келесі формула арқылы анықталады:

Мұндағы  - салынған инвестициялар бойынша максимальды мүмкінді зиян;

- салынған инвестициялар бойынша максимальды мүмкінді зиян;

ДС – меншікті қаржы көлемі.

Орытынды

Кәсіпорынның банкроттыққа ұшырау ықтималдығын талдау. Қазақстан Республикасының «Банкроттық туралы» Заңына сәйкес қабілетсіз дегеніміз қарызданушының несие берушілердің ақшалай міндеттемелер бойынша талаптарын орындамауы, оның ішінде еңбекақы және бюджет пен бюджеттен тыс қорларға міндетті төлемдерді төлемеуі. Кәсіпорынның банкроттыққа ұшырау ықтималдығына байланысты оның қаржылық жағдайын болжаудың келесі 4 әдісі қолданылады: несиеқабілеттілік индексін есептеу; формаьды және формальды емес критерийлерді қолдану; төлемқабілеттілік көрсеткіштерін болжау; қаржылық ағымдарды болжау;

Не нашли, что искали? Воспользуйтесь поиском: